仕事で高速道路を利用することも多いですね。

ETC料金など高速道路や有料道路の利用料・通行料について、インボイス制度ではどのように対応すればいいのか不安かもしれません。

そこで今回は、ETC料金など高速道路の利用料のインボイスについて、適切な対応方法を説明しましょう。

目次

ETC料金の支払手段、ETCカードの種類で異なる

ETC料金についてインボイスへの対応方法は、支払手段やETCカードの種類で異なります。高速料金等を現金払いした場合

領収書を保存

高速料金や有料道路の通行料をETCを利用せずに現金払いした場合には、料金を支払った際に料金所で交付される領収書を保存することで、支払った消費税の仕入税額控除を受けることができます。(領収書には、登録番号等が記載されているはずです)

高速道路会社が発行するETCコーポレートカード、ETCパーソナルカードの場合

請求書(インボイス)が送付される

東日本高速道路(株)、中日本高速道路(株)、西日本高速道路(株)の3社が発行する「ETCコーポレートカード」や、ETCパーソナルカード事務局が発行する「ETCパーソナルカード」を利用の場合は、高速道路会社やETCパーソナルカード事務局から請求書としてインボイスが送付されます。したがって、送付された請求書を保存することで、ETC利用によって支払った消費税の仕入税額控除を受けることができます。

クレジットカード会社等が発行するETCクレジットカードの場合

クレジットカード利用明細書はインボイスに該当しない

クレジットカード会社が発行するクレジットカード利用明細書では、インボイス(適格請求書)の条件を満たしません。なぜなら、カード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成及び交付する書類ではなく、また、取引内容や適用税率など、適格請求書の記載事項も満たさないからです。

したがって、クレジットカード利用明細書しか保存がない場合、ETC利用で支払った消費税の控除は受けられないことになります。

原則:利用証明書のダウンロードが必要

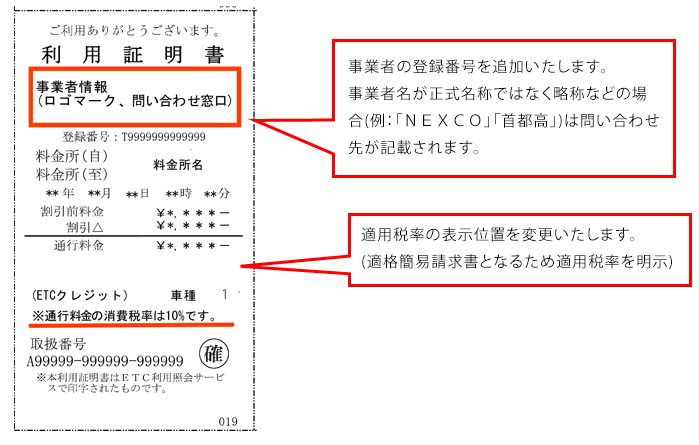

クレジットカード会社等が発行する「ETCクレジットカード」の場合は、「ETC利用照会サービス」サイトから電子簡易インボイスとして「利用証明書」をダウンロードして保存する必要があります。

(引用:ETC利用照会サービスより。クリックして拡大表示できます)

→ETC利用照会サービスへ

なお、A高速道路会社からB高速道路会社を経由してC高速道路会社の料金所で降りた際のような複数の高速道路会社を連続して利用した場合で、そのうちの1高速道路会社がまとめて利用証明書を発行する場合には、そのまとまった利用証明書を保存することでOKです。

す

高速道路の利用頻度が多い場合

ただし、高速道路の利用頻度が多い会社では、「ETC利用照会サービス」サイトからの「利用証明書」の取得に手間がかかるという声が多くあがりました。これに対し国税庁は、「お問合せの多いご質問(令和5年9月15日掲載)において、ETCクレジットカードに係るインボイス対応に柔軟な運用方針を示しました。

すなわち、高速道路の利用が多頻度になるなど、全ての高速道路の利用に係る「利用証明書」の取得・保存が困難な場合は、高速道路利用の内容がわかる「クレジットカード利用明細書」(高速道路の利用に係る内容が判明するものに限る)と、利用した高速道路会社等の任意の一取引に係る「利用証明書」をダウンロードして併せて保存することで、仕入税額控除が認められるとされました。

つまり、「利用証明書」については「クレジットカード利用明細書」の受領ごとに取得・保存する必要はなく、利用した高速道路会社等ごとに令和5年10月1日以後、任意の利用分を1回のみサイトから「利用証明書」を取得して、それを保存してすればいいことになったのです。

ただし、高速道路の利用頻度が多くない(何回から多いというのか不明)会社の場合は、この例外規定の対象外で原則方法をとることになりますが、税務調査の現場では、高速道路の利用頻度が多い場合と同じ条件で認められると予想します。

→お問合せの多いご質問(令和5年9月15日掲載)(国税庁)

一定規模以下の事業者についての経過措置

基準期間における課税売上高が1億円以下等の一定規模以下の事業者については、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、1取引の金額が税込1万円未満である場合には、適格請求書の交付を受ける必要はなく、一定の事項が記載された帳簿のみを保存すれば、その課税仕入れについて仕入税額控除の適用を受けることができる経過措置(いわゆる「少額特例」)が設けられています。したがって、この場合のETC料金等についても適用があります。

詳細→一定規模以下の事業者に対する事務負担の軽減措置(少額特例)|インボイス制度

※基準期間とは、原則として会社の場合は2期前の事業年度、個人事業者については2年前をいいます。

参考→新規開業又は法人の新規設立のとき(国税庁)

まとめ

今回は、ETC料金等の高速道路利用料の適切なインボイス対応について説明しました。まとめると次のようになります。

| 区分 | カードの種類等 | 保存するもの |

| 1 | ETCコーポレートカード | 各高速道路会社から送付される請求書 |

| 2 | ETCパーソナルカード | ETCパーソナルカード事務局から送付される請求書 |

| 3 | ETCクレジットカード | 「ETC利用照会サービス」サイトから利用分について取得した「利用証明書」 ※高速道路の利用頻度が多い場合 「クレジットカード利用明細書」+利用高速道路会社等毎に任意の1回分の「利用証明書」 |

| 4 | 現金払い | 領収書 |

| 5 | 少額特例の適用がある場合 | 一定事項の帳簿記載のみでOK |

【消費税インボイス制度関連記事】

請求書の書き方、記載事項、変更箇所、違い|インボイス制度

請求書消費税額の端数処理|インボイス制度

請求書を修正した場合|インボイス制度

仕入れ明細書等による対応|インボイス制度

値引きや返品を行った場合の対応|インボイス制度

一定規模以下の事業者に対する事務負担の軽減措置(少額特例)|インボイス制度

インボイス保存が不要!公共交通機関特例|インボイス制度

インボイス保存が不要!出張旅費特例|インボイス制度

3万円未満の自動販売機特例|インボイス制度

やむなくインボイス登録した事業者には「2割特例」の適用あり|インボイス制度

振込手数料の対応|インボイス制度

振込手数料(売手負担)の対応|インボイス制度

インボイス登録をやめる・取消す・取り下げる方法・手続き(2023年9月30日までに)

家賃、駐車場第等のインボイス制度対応|注意すべきポイントと手続き

タクシー代のインボイス対応には注意が必要です|イスボイス制度

ETC料金・通行料のインボイス対応(9/15柔軟対応追加)|インボイス制度

取引名義が実際と異なる場合は立替金精算書の発行が必要です|インボイス制度

【投稿者:税理士 米津晋次】