養老保険や学資保険など、掛け捨てでない保険は、満期が到来すると保険満期金が保険会社からおりてきます。

満期まで待たずに途中で解約した場合も、解約返戻金がもらえます。

このような保険満期金・返戻金に税金はかかるのでしょうか。

今回は、保険満期金・返戻金の税金について説明します。

目次

保険満期|一時所得、贈与として税金がかかる場合も

保険金には税金がかかる可能性あり

養老保険や学資保険などが満期になって満期保険金を受け取った場合には、税金がかかる場合も、かからない場合もあります。また、税金がかかる場合でも、保険契約者と満期保険金受取人の組み合わせで、どのような税金がかかるか、どれだけ税金がかかるかも異なってきます。

ちなみに、

・契約者とは、保険料を払う人

・満期保険金受取人とは、満期保険金を受け取る人

をいいます。

これらは、保険を契約する時点で決まっています。保険証券で確認してみてください。

契約者・満期保険金受取人の組合せによる税金の種類

・契約者・満期保険金受取人ともにAさんの場合→Aさんに所得税がかかる

・契約者がAさんで、満期保険金受取人がBさんの場合

→Bさんに贈与税がかかる

保険満期|契約者=満期保険金受取人の場合は所得税がかかる

契約者(保険料を払った人)と満期保険金受取人(保険金を受け取った人)が同一であれば、受け取った満期保険金には、所得税がかかることがあります。自分で保険をかけ、自分で満期保険金を受け取った場合です。

満期保険金を受け取ったことによる所得は、所得税の所得区分では、「一時所得」に該当します。

一時所得の計算

一時所得金額は、次のように計算します。・(満期保険金-払込保険料-特別控除50万円)×1/2

例えば、満期保険金が500万円で、払った保険料の総額が400万円だった場合、一時所得の金額は次のようになります。

・(満期保険金500万円-払込保険料400万円-特別控除50万円)×1/2

=25万円

特別控除50万円がありますので、満期保険金と払込保険料の差が50万円までであれば所得税はかかりません。

満期保険金の所得税額

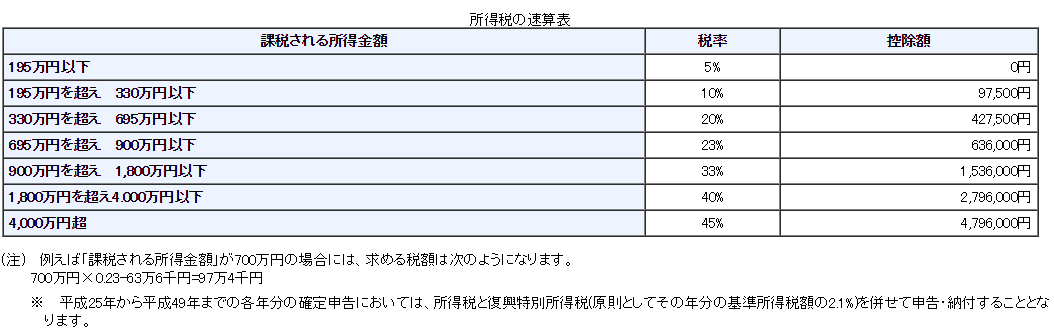

一時所得は分離課税ではありませんので、給与所得や事業所得などほかの所得との合計額から扶養控除などの所得控除を引き、課税所得金額を求め、納付する所得税額が決まります。上の例で、給与所得が500万円、所得控除額が125万円の人の場合、

・合計所得金額=給与所得500万円+一時所得25万円=525万円

・課税所得金額=合計所得金額525万円-所得控除額125万円=400万円

・所得税額=400万円×20%-427,500円=372,500円

※このほかに復興特別所得税が所得税額×2.1%かかります。

出典:国税庁

→所得税の税率(国税庁)

例外的に源泉分離課税となる満期保険金もある

生命保険でも、金融類似商品に該当する場合は、上記の計算ではなく、例外的に源泉分離課税となります。その「金融類似商品」に該当する生命保険の代表的なものは、5年満期の一時払い養老保険です。

このほかにも、満期が5年を超える一時払い養老保険や一時払い変額保険(有期型)、一時払い個人年金保険などを5年以内に解約した場合も金融類似商品に該当します。

これら「金融類似商品」に該当するものの場合は、次の源泉分離課税額が差し引かれて課税関係は終了します。

・(満期保険金-払込保険料)×20.315%(復興特別所得税を含む)

したがって、確定申告は不要です。

保険満期|契約者=満期保険金受取人の場合は贈与税がかかる

契約者と保険満期金受取人が異なる場合には、保険満期金受取人は契約者から贈与を受けたことになり、贈与税がかかることがあります。満期保険金に対する贈与税の課税対象額の計算

契約者以外の人が、満期保険金を受け取った場合の贈与税の課税対象額は、次のように計算します。(その年にほかに贈与がない場合。以下同じ)・満期保険金額-基礎控除110万円

例えば、満期保険金額が500万円だった場合の贈与税の課税対象額は次のようになります。

・満期保険金額500万円-基礎控除110万円=390万円

なお、この計算で課税対象額が0円以下になる場合は、贈与税はかからないこととなります。

満期保険金に対する贈与税額の計算

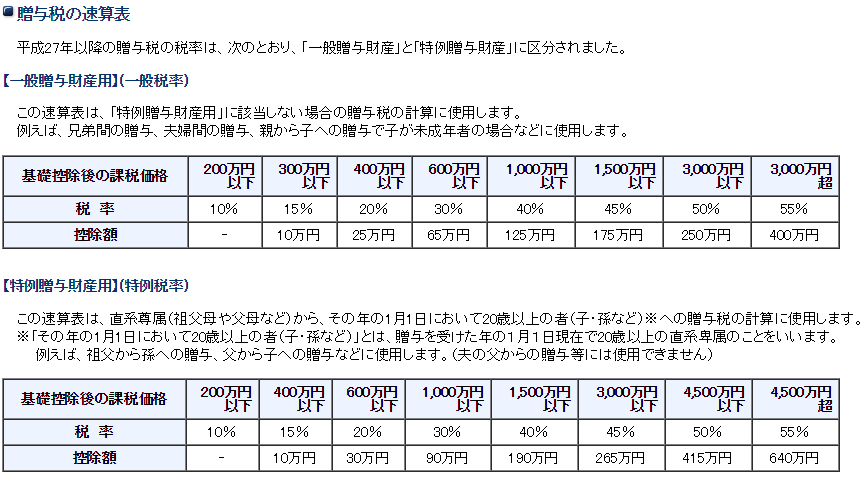

贈与税の税額表には2種類あります。特例贈与用と一般贈与用です。

特例贈与とは、20歳以上の子や孫などへの贈与のことをいい、それ以外は一般贈与といいます。

該当する方の税額表を使って贈与税を計算します。

出典:国税庁

→贈与税の計算と税率(国税庁)

上記の例で、

特例贈与なら贈与税額は、

・課税対象額390万円×15%-10万円=485,000円

となり、

一般贈与なら贈与税額は、

・課税対象額390万円×20%-25万円=530,000円

となります。

満期受取人は変更も可能

一般的に、税金が多い・少ないという観点から見ると、所得税よりも贈与税の方が高くなります。うっかり満期受取人を契約者でない人にしている場合には、保険会社に連絡して保険金受取人の名義を契約者変更しましょう。満期前であれば間に合います。

保険満期|確定申告と扶養への影響

上記のように、満期保険金を受け取った方には、所得税や贈与税がかかることがありますので、確定申告が必要になります。つまり、

・契約者=満期保険金受取人の場合

(満期保険金-払込保険料)>特別控除50万円

であれば、所得税の確定申告が必要になります。

※ほかに一時所得がある場合には、その所得も加算した金額と特別控除50万円を比較します。

・契約者と満期保険金受取人が異なる場合には、

満期保険金>基礎控除110万円

であれば、満期保険金受取人は、贈与税の申告が必要になります。

※ほかにその年に贈与を受けていれば、その贈与を受けた金額を満期保険金に加算した金額と基礎控除110万円を比較します。

確定申告の手続き

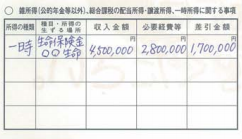

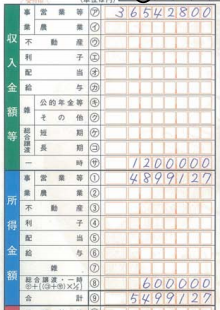

満期保険金を受け取った人で確定申告の必要がある場合に該当する人は、所得税の場合も、贈与税の場合も、その翌年3月15日までに所轄税務署に申告書を提出しなければなりません。所得税確定申告書一時所得記載例

まず、所得税の確定申告第二表左側中央部の「○「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」欄に記入します。満期保険金450万円、払込保険料280万円の場合の記載例です。

出典:国税庁

次に、確定申告書第一表に移り、

まず、「収入金額等」の「一時」欄には、次の金額を記入します。

・第二表で記入した「差引金額」-特別控除50万円

そして、「所得金額」の「一時」欄には、次の金額を記入します。

・先に記入した「収入金額等」の「一時」の金額×1/2

出典:国税庁

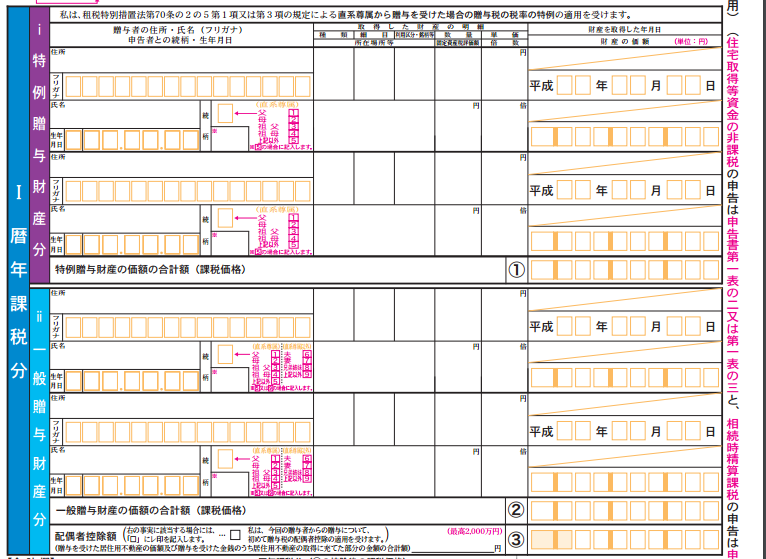

贈与税申告書記載例

贈与税の申告書では次のように記載します。「暦年課税分」欄のうち、特例贈与の場合には、「特例贈与財産分」欄の下記項目に、一般贈与の場合には、「一般贈与分」欄の下記項目にそれぞれ次のように記入します。

出典:国税庁

・贈与者の住所・氏名等:保険契約者について記入します。

・種類:「その他の財産」と記入します。

・細目:「満期生命保険金」と記入します。

・財産を取得した年月日:満期保険金の受取日を記入します。

・財産の価額:満期保険金額を記入します。

満期保険期の扶養への影響

最後に、満期保険金を受け取った場合の扶養への影響について説明します。所得税の扶養への影響

所得税や住民税の扶養への影響についてです。まず、贈与税の対象になった場合には、扶養については全く影響がありません。所得ではないからです。

一方、所得税の対象になった場合は、「一時所得金額」を含めた「合計所得金額」が48万円を超えると、扶養にはならず、配偶者控除や扶養控除は受けられなくなります。

※配偶者の場合は、配偶者特別控除を受けられる場合があります。

→扶養控除(国税庁)

→配偶者控除(国税庁)

→配偶者特別控除(国税庁)

社会保険の扶養への影響

所得税の対象となった場合も、贈与税の対象となった場合でも、満期保険金を受け取ったことにより、社会保険上の扶養から外れることはありません。贈与は、そもそも所得ではありませんし、満期保険金は継続的な所得ではないからです。

<継続的な収入の例>

給与収入、通勤手当、営業収入、不動産収入、失業保険、公的年金、遺族年金、

まとめ

保険満期金や解約返戻金の税金について説明してきました。もし、保険満期金・解約返戻金を受け取った場合には、所得税確定申告や贈与税申告の必要があるかを判断し、申告の必要があれば、忘れずに正しく申告するようにしましょう。

→関連記事:満期保険金を据え置けば課税されない?据置保険金はいつ課税される?

【投稿者:税理士 米津晋次】

コメント

コメントはありません。