所得税の確定申告書を税務署に提出すると、とりあえずほっとしますね。

でも、何気なく提出した申告書の控えを見ていたら「あっ」と間違いに気づくこともあると思います。

そんな場合はどうすればいいのかわかんらず、焦ってしまいます。

そこで今回は、所得税の確定申告の誤りや間違いに気づいたらどうすればいいのかを説明いたしましょう。

目次

確定申告の間違い・誤りに気づいた場合|提出期限内の場合

訂正申告を期限内に再提出する

まずは、確定申告期限(通常3月15日)までに間違い・誤りに気付いた場合は、改めて正しい確定申告書等を作成し、確定申告期限までに提出してください。それ以外に手続きは不要です。

後に提出した日付が自分の申告日付になり、最終的な確定申告書として税務署は取り扱ってくれます。

→ 提出した確定申告書の間違いを法定申告期限の前に発見した場合(国税庁)

紙で提出する場合

確定申告書を期限内に再提出する場合には、確定申告書の一枚目(第一表)の上部欄外に朱書きで「訂正申告」と書くといいでしょう。また、訂正前の申告書控えのコピーも一緒に提出しましょう。

電子申告の場合

確定申告期限以内に電子申告で再度提出する場合は、再送信するだけです。紙で提出する場合のように「訂正申告」と入力する必要はありません。

確定申告の間違い・誤りに気づいた場合|提出期限後の場合

次は、確定申告書を提出した後で間違いに気づいた場合で、すでに提出期限(通常3月15日)を過ぎている場合です。その場合には、状況に応じ次のどちらかの方法で訂正することになります。

納税額が不足した場合(修正申告)

確定申告書を提出した後で、税額を少なく申告していたことに気づいたときは、「修正申告」という手続きで、正しい税額に修正します。修正申告書を提出する

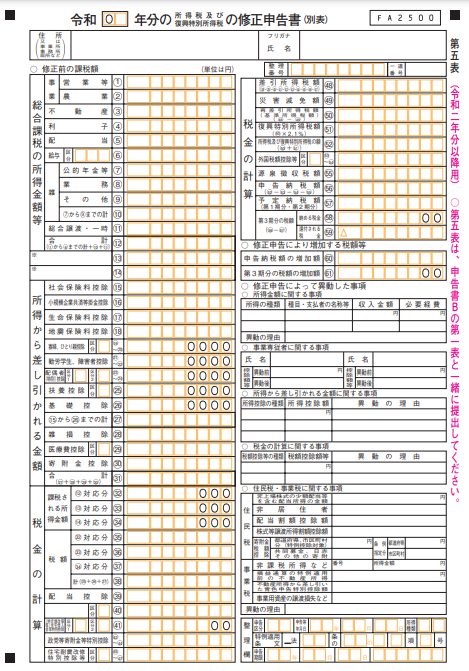

修正申告をする場合は、令和4年分以降については、正しい内容に訂正した「申告書第一表・第二表」を税務署に提出します。令和3年分以前の修正申告をする場合には、「申告書第一表」に加えて「第五表(修正申告書・別表)」も税務署に提出します。

修正申告によって追加納税すべき所得税額は、修正申告書を提出する日までに納めます。

それまでに納税できなかった場合でも、できるだけ早く納めましょう。日々延滞税が加算されていきますから。

修正申告書の提出ができる期間

修正申告は、税務署長による修正(「更正」といいます)があるまではいつでもできます。延滞税が日々かかる

修正申告によって納める税額には、所得税等の不足額だけでなく、申告期限から日割りで延滞税がかかります。延滞税の最近の割合は次のとおりです。

■令和4年1月1日から令和6年12月31日までの期間

・納期限の翌日から2月を経過する日まで・・・・・・年2.4%

・納期限の翌日から2月を経過した日以降・・・・・・年8.7%

■令和3年1月1日から令和3年12月31日までの期間

・納期限の翌日から2月を経過する日まで・・・・・・年2.5%

・納期限の翌日から2月を経過した日以降・・・・・・年8.8%

このように、特に納期限の翌日から2月を経過した日以降の利率は、とても高いですから、できるだけ早く納付しましょう。

【参考】

→ 延滞税とは?利率は?延滞税を安くする方法はあるのか?

→ 延滞税の計算方法(国税庁)

修正申告をせず税務署から指摘を受けると過少申告加算税もかかる

修正申告する前に、税務署が間違いに気づいて指摘を受けると、延滞税に加えて過少申告加算税などもかかってしまいます。少しでも納税額を安くするには、できるだけ早く申告書を提出し、納付するようにしましょう。精神的にもすっきりしますね。

修正申告書の提出ができない場合

間違いに気づいても、修正申告ができない場合があります。なぜなら、修正申告ができるのは、

(1)税額に不足額があるとき

(2)還付税金の額が過大であるとき

(3)納付税額を無から有にするとき

(4)純損失等の金額が過大であるとき

のいずれかの場合に限ると税法の規定になっているからです。

(1)から(3)は税額が増えた場合ですから、訂正により所得金額が増えても税額が増えない場合は、修正申告書は提出できないことになります。

例外なのが、(4)の場合です。

繰越欠損金を使い切れずに切捨てることになった場合において、訂正により切捨て欠損金を減らすことになる場合は、修正申告書を提出することができます。

過少申告加算税

税務署の指摘・調査を受けた後で修正申告をしたり、更正を受けたりすると、追加で納めることになった税額や延滞税のほかに、その税額の10%(場合によって15%)の過少申告加算税がかかります。所得隠し等が見つかった場合には、35%(場合によって40%)の重加算税もかかります。

納税額が多すぎて還付を受ける場合(更正の請求)

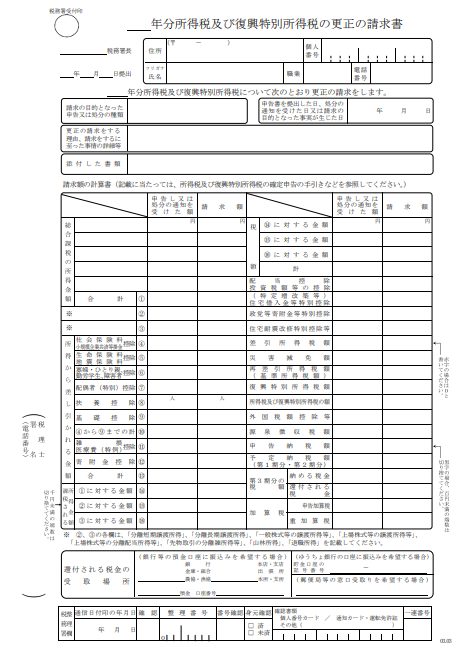

確定申告書を提出した後で、税額を多く申告していた間違いに気付いたときは、「修正申告」ではなく、「更正の請求」という手続きをして差額を還付してもらう請求をします。更正の請求書を提出する

更正の請求をする場合は、「更正の請求書」という様式に、必要事項を記入して所轄税務署長に提出してください。

→所得税及び復興特別所得税の更正の請求手続(国税庁)

更正の請求ができる期間

更正の請求書は、法定申告期限(通常は3月15日)から5年以内なら提出できます。更正の請求ができる期間は、原則として、法定申告期限から5年以内ですから、令和4年(2023年)分の所得税等については、2029年3月15日までとなります。

更正の請求書を提出すると、税務署がその内容を調査し、その請求内容が正しいと認めたときは、納め過ぎの所得税等が還付されます。

更正の請求ができない場合

例外的に更正の請求ができない場合もあります。たとえば、共働き夫婦で、確定申告ではそれぞれお子さんを一人ずつ扶養に入れて提出し、その後確認したら、お子さん2人を親の一人に集中して扶養にした方が所得税が安くなることがわかった、という場合です。

扶養親族については、納税者が「予定納税額の減額の承認申請書」「確定申告書」「給与所得者の扶養控除等申告書」に記載されたところにより適用することとなっています。

このような場合、更正の請求は認められませんし、対応するもう一方の親の修正申告も提出しても認められません。

株式の配当について、当初申告は総合課税で申告し、更正の請求で申告不要への変更も認められません。

→確定申告で申告しなかった上場株式等の利子及び配当を修正申告により申告することの可否(国税庁)

このように、申告方法が選択されていることについて、一度選択した方法の変更は更正の請求では効かないということです。

確定申告の間違い・誤りに気づいた場合|納税額が変わらない場合

間違いに気づいたものの、所得税額は結局変わらないという場合もあります。所得が増えても、たとえば、医療費控除や住宅ローン控除などで引き切れた場合は税額が不足でも多すぎる訳でもありません。

それでは、その場合は何もしなくてもいいのでしょうか。

確かに、修正申告や更正の請求は、原則として税額が変わらないと税務署で受け付けてもらうことができません。

ただし、訂正の内容によっては、所得税は変わらないが住民税には影響がでる場合もあります。

その場合は、住民税についてだけ、訂正手続きをすべきです。

申告内容訂正のやり方は、市町村へ問い合わせてください。

確定申告を忘れていた場合

期限後申告をする

確定申告をすることを忘れていたときは、できるだけ早く申告するようにしてください。提出期限後に確定申告書を提出した場合は、「期限後申告」の扱いになります。

もし、申告の必要があるにもかかわらず、そのまま確定申告をしなかった場合には、後日税務署から指摘があったり、税務調査が行われます。

そして、税務署が所得金額や所得税額等を計算して納付すべき所得税等が決まります。

この手続を「決定」といいます。

なお、税務署長が決定を行う場合や提出期限に遅れて申告した場合などには、本来納付すべき所得税だけでなく、加算税や延滞税もかかります。

【参考】→ 期限後申告(青色・還付申告)の方法

期限後申告では認められないものなど

期限内に申告しないと、受けられない規定もあります。期限後申告では認められないものです。青色申告特別控除65万円(55万円)が受けられない

事業所得や不動産所得がある方で、貸借対照表等の決算書を添付する等一定の要件を満たし、確定申告書をその提出期限までに提出する(期限内申告)ことで、青色申告特別控除65万円(又は55万円)をが受けられます。期限後申告では、この青色申告特別控除65万円(55万円)の適用はなく、10万円の控除額になってしまいます。

純損失の繰越控除や雑損失の繰越控除が受けられない

純損失の繰越控除や雑損失の繰越控除は、確定申告書をその提出期限までに提出することが要件とされています。延納制度が利用できない

所得税では、税金の納付を2回に分割できる延納制度があります。しかし、期限後申告では、延納制度を利用することができません。

振替納税が利用できない

所得税額等を口座振替でき、引落しも約1ヶ月遅い振替納税制度についても、期限後申告では利用することができません。期限後申告では、納付書による現金納付やクレジット納付、スマホ決済になります。

青色申告の取り消し

2年連続で期限後申告をすると、青色申告の取り消しがされてしまいます。青色申告が取り消しになると、青色申告のメリットである次のような特典が受けられなくなってしまいます。

・青色申告特別控除65万円又は55万円又は10万円

・赤字(損失)の繰越控除

・青色事業専従者給与の必要経費

・定率法の減価償却

・30万円未満の少額減価償却資産の必要経費

・設備投資関係の税制優遇措置(特別償却や税額控除)

など

無申告加算税と延滞税

税務署から指摘や決定がされた場合には、無申告加算税がかかります。無申告加算税は、原則として、納付すべき税額に対して、次の割合を乗じて計算した金額となります。

・50万円までの部分は15%

・50万円を超える部分は20%

ただ、税務署の指摘や調査を受ける前に自主的に期限後申告をした場合には、この無申告加算税が5%に軽減されます。

税務調査の事前通知があってから、調査までにした場合でも、50万円までは10%、50万円を超える部分は15%と少し軽減されます。

無申告加算税以外にも、延滞税もかかります。(税率等は修正申告のところを参照ください)

まとめ

確定申告の間違いに気づいた場合の手続きについて説明しました。本来の期限内の場合は、手続きが簡単ですし、加算税や延滞税もかかりませんから、確定申告書を提出した後にもう1回申告内容を見直しましょう。

そして、間違いに気づいた場合には、今回の記事を参考に、すぐに手続きをしてください。

【投稿者:税理士 米津晋次】