2016年10月1日から、年収106万円を超えるパートさんも勤務先の従業員数によって社会保険に加入しなくてはならなくなりました。

2022年10月1日から、年収106万円を超えるパートさんが加入しなければならない勤務先の従業員数が少なくなり、対象範囲が拡大します。

2024年10月からの社会保険適用範囲拡大も予定されています。

ただ、勤務先の会社規模によって異なることや、交通費は含めるのか、超えると手取りはどれだけ減るのかなど、はっきり理解されていない方が多いようです。

そこで今回は、社会保険新106万円の壁について説明いたします。

パートさんの社会保険加入対象基準が拡がることに伴い、厚生労働省の助成金活用についてもお知らせします。

目次

社会保険106万円の壁とは?

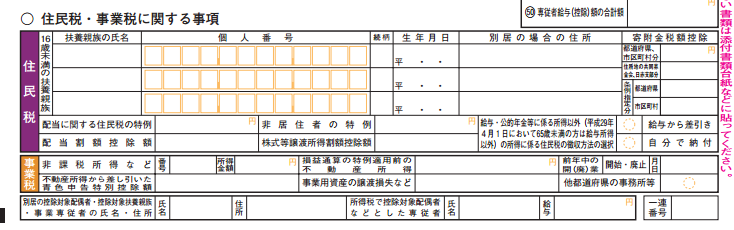

従来の社会保険加入条件

改正前の社会保険に加入条件は、次の条件を満たすことでした。・勤務時間が週30時間以上(正社員の3/4以上)

・月収10.8万円以上

・1年以上の雇用見込みがある

・学生でない

月額10.8万円というのは、130万円÷12ヶ月=10.8万円ということです。

2016年10月1日からの社会保険改正

2016年10月から、パートタイマーのうち一定の要件を満たす人に社会保険への適用が拡大されることになりました。この改正で、約25万人に影響が出ると予想されています。

今回の改正で、一部のパートタイマーを対象に、今までの「103万円の壁」(所得税・住民税で扶養に入れる限度)、「130万円の壁」(社会保険で扶養に入れる限度)、に「106万円の壁」が追加されることになりました。

これまでと同じ働き方をすると、自分が社会保険で加入することになり、社会保険料がパート給料から控除され、手取りが下がってしまうケースが出てきます。

同時に、夫の社会保険の扶養から抜けることになります。

2016年10月1日からは、社会保険加入条件は次のように変更になりました。

次の条件をすべて満たすこと

・勤務時間が週20時間以上

・月収8.8万円以上

・勤務期間が2ヶ月以上の見込み

・勤務先が従業員501人以上の企業

・学生でない

逆に言えば、上記の1つでも満たさない場合は、106万円の壁の適用はないのです。

なお、勤務時間20時間というのは、雇用保険の加入条件と同じとなっています。

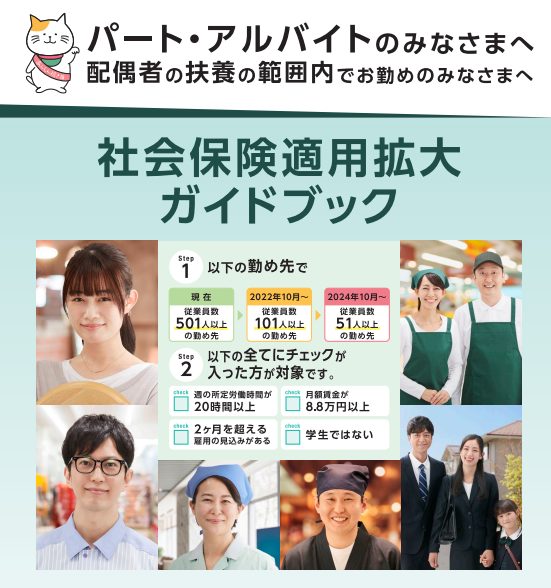

2022年10月1日からの社会保険改正

2022年10月1日からは、「106万円の壁」が適用される勤務先の従業員数が2016年改正の「501人以上」から「101人以上」に変わります。つまり、「106万円の壁」が適用になる人が増えることになります。

2024年10月1日からの社会保険改正

2024年10月1日からは、「106万円の壁」が適用される勤務先の従業員数がさらに「51人以上」に変わります。このぐらいの従業員数になると、勤務先が中小企業でも「106万円の壁」が適用になる人がかなり増えることになりそうです。

106万円の壁は勤務先の従業員数がポイント

「106万円の壁」で注意すべき条件は、勤務先の従業員数です。現在の勤務先の従業員数を再度確認し、「106万円の壁」の対象にいつからなるのかをつかんでおきましょう。

(引用:厚生労働省)

社会保険106万円の壁と手取り額の変化

106万円の壁を超えることになるパートさんの手取り額がどれくらい変化するのかを計算してみました。※概算金額です。

【共通条件】:

・年収120万円、交通費なし、勤務時間週20時間以上、40歳以上

・扶養なし、その他所得控除・税額控除なし、前年も年収120万円

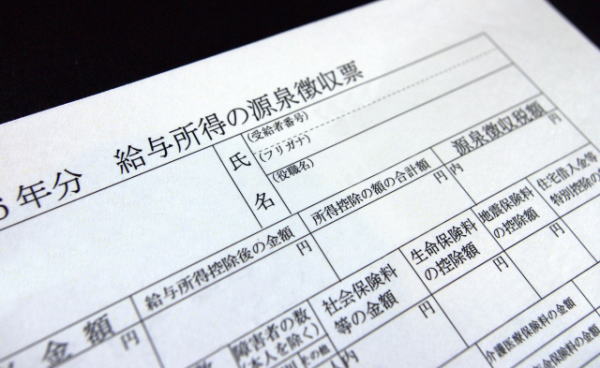

社会保険加入前の手取り

社会保険加入前の年間手取り額はおおよそこんな感じです。(※住民税は実際には翌年に控除されます)

・年収 :1,200,000円

・健康保険料 :0円

・厚生年金保険料:0円

・雇用保険料 :3,600円

・所得税 :8,500円

・住民税 :17,000円

・控除額計 :29,100円

・手取り額 :1,170,900円

社会保険加入後の手取り

年収がそのままで社会保険に加入すると、年間手取り額は次のように変わります。・年収 :1,200,000円

・健康保険料 :68,000円(40歳以上の場合の介護保険料を含む)

・厚生年金保険料:107,600円

・雇用保険料 :3,600円

・所得税 :0円

・住民税 :4,500円

・控除額計 :183,700円

・手取り額 :1,016,300円

手取り額の変化

・社会保険加入前:1,170,900円・社会保険加入後:1,016,300円

・手取額の変化 :154,600円減少

社会保険106万円の壁と交通費等の落とし穴

もし、あなたが「106万円の壁」を超えるかどうか微妙なときには、ぜひ次の点も再確認してください。社会保険の年収には交通費を含める

所得税や住民税での年収には、税法で規定する非課税交通費については、年収に含める必要はありません。それに対して、社会保険の年収には、税法の非課税交通費も含めて判断されます。

交通費を除けば年収106万円未満に入ると予想される場合でも、もしかしたら交通費を含めると106万円を超えることになるかもしれません。

念のため確認しましょう。

社会保険の年収には残業代は含まない

所得税や住民税での年収には、残業代も含めます。一方、社会保険の年収では、残業代は含めないこととなっています。

つまり、社会保険では、臨時的に収入が増えた分は、年収に含めなくてもいいのです。

この点も再確認しましょう。

社会保険は年収ではなく月収で判断する

所得税や住民税の扶養に入るかどうかの判断は、1月1日から12月31日までの年収によるのですが、社会保険の場合は、正確には年収ではなく月収によって判断されます。つまり、今後の月収が88,333円(=106万円÷12月)を超える見込みの場合には、社会保険に加入しなければなりません。

たとえ、今年1月から9月まで収入がなく、10月からパートで働いて年収106万円に届かなくても、10月から月収88,333円を超える見込みであれば、10月から社会保険に加入しなければならないのです。

社会保険106万円の壁と社会保険に加入するメリット

確かに社会保険に加入することになった場合には、手取り額は減ります。手取り額だけを考えれば、損ということになります。

しかし一方、社会保険に加入することで、次のようなメリットが受けられます。

社会保険加入のメリット1:将来の年金額が増える

社会保険に加入することによって、将来受けられる公的年金が、「老齢基礎年金」に加え「老齢基礎年金」も受け取ることができます。社会保険に加入することによって、今後増えるであろう年金額(年額)は次にように計算できます。

「平均報酬額」×5.481/1000×加入月数

※さらに物価スライド率などで調整されます。

たとえば、平均月収10万円で20年間加入すると、

・平均報酬額100,000×5.481/1000×加入月数240月=131,544円(年額)

と約年間13万円受け取る年金額が生涯増えることになります。

社会保険加入のメリット2:障害厚生年金が受け取れる

社会保険に加入していると、もし障害と認定された場合には、障害基礎年金に加えて、障害厚生年金を受給することができます。障害厚生年金の年金額は障害の程度によって変わります。

・1級:報酬比例の年金額×1.25(+配偶者の加入年金額)

・2級:報酬比例の年金額×1.00(+配偶者の加入年金額)

・3級:報酬比例の年金額×1.00

・障害手当金(一時金):報酬比例の年金額×2.00

社会保険加入のメリット3:傷病手当金が受け取れる

社会保険に加入していると、病気やケガで働けない場合には傷病手当金が支給されます。具体的には、病気やケガのために4日以上会社を休み、会社から充分な給料の支給が受けられない場合には、4日目から1年6か月の間「傷病手当金」が支給されます。

傷病手当金額は、次のようになっています。

・傷病手当金額(日額):支給開始以前の12ヵ月間の平均標準報酬月額÷30日×2/3

年収120万円であれば、次の傷病手当金を受けることができます。

・100,000円÷30日×2/3=2,222円(日額)

社会保険加入のメリット4:出産手当金が受け取れる

社会保険に加入していると、産前産後の休業期間について「出産手当金」が支給されます。出産日以前42日から出産日の翌日以降56日までの範囲で、会社を休み給与の支払いがなかった期間が対象となります。

出産手当金の支給額(日額)は、傷病手当金と同じです。

厚生労働省特設サイト案内及びチラシやガイドブック

社会保険適用拡大特設サイト

厚生労働省では、社会保険適用拡大特設サイトを設けています。詳細はそちらで確認しましょう。

→ 社会保険適用拡大特設サイト(厚生労働省)

チラシ、パンフレット

厚生労働省では、社会保険適用拡大に関するチラシやパンフレットを用意しています。次よりダウンロードできますので、ご利用ください。(PDFファイル)

→ チラシ(パート・アルバイトのみなさまへ あなたの年金がかわる大切なお知らせ

→ パンフレット(パート・アルバイトのみなさまへ 社会保険適用拡大ガイドブック)

助成金の活用(会社)

パートさんの社会保険加入範囲拡大について活用できる助成金があります。キャリアアップ助成金「選択的適用拡大導入時処遇改善コース」

パートさんの社会保険加入について活用できるのは、厚生労働省が実施しているキャリアアップ助成金で、「選択的適用拡大導入時処遇改善コース」というものです。

(画像引用:厚生労働省)

この「選択的適用拡大導入時処遇改善コース」では、社会保険加入が強制適用される前に任意で拡大を実施する場合に適用することができます。

パートさんに対して社会保険の制度概要や加入メリット等の説明・相談等を行い、社会保険加入に関する意向確認等を行うなど、パートさんの意向を適切に把握し、労使合意に反映させるための取組を行い、この措置により当パートさんを新たに社会保険の被保険者とした場合に助成されます。

なお、このコースは、令和4年9月30日までの時限措置となっています。期限が迫っていますので、申請される場合は準備を早めにとりかかってください。

「選択的適用拡大導入時処遇改善コース」の支給額

このキャリアアップ助成金「選択的適用拡大導入時処遇改善コース」の助成額は、1年度1事業所当たり、申請回数は1回限りで、中小企業で19万円(生産性要件に該当すると24万円)、大企業で14万2,500円(同18万円)です。さらに2つの加算措置があります。

(1)措置該当日以降に新たに社会保険の被保険者となったパートさんの基本給を2%以上増額した場合、基本給の増額割合に応じて助成額が加算されます。

増額割合が2%以上3%未満の場合で加算額は、1人当たり19,000円で、加算最高は1人当たり13万2,000円となっています。

(2)措置該当日以降にパートさんの生産性の向上を図るための取組(研修制度や評価の仕組みの導入)を行った場合に助成額が加算されます。

加算額は、1事業所当たり10万円となっています。

キャリアアップ助成金「選択的適用拡大導入時処遇改善コース」の詳細は、次の53頁からをご覧ください。

→キャリアアップ助成金パンフレット(令和4年度)厚生労働省。PDFファイル

まとめ

今回は、社会保険106万円の壁について説明いたしました。これを機に働く時間を増やされる方もいれば、106万円に抑えるように働く時間を短くする方もいるでしょう。

どちらが正しい、間違っているということはありません。 皆さんそれぞれの判断です。

社会保険に入る・入らないを、当面の手取りで損得で考える方が多いようです。

しかし、社会保険加入による保障の充実や、将来の年金額増額について含めて考えていただきたいと思います。

【こちらもお読みください】

・扶養の範囲には所得税の扶養範囲と社会保険の扶養範囲の2種類ある