年末調整で多くの人が適用を受けるのが配偶者控除や配偶者特別控除です。

税制改正もあって、配偶者控除や配偶者特別控除は特に注目を浴びています。

配偶者控除や配偶者特別控除については、扶養控除申告書に記入するのに困ってしまう場合もあります。

そこで今回は、配偶者控除や配偶者特別控除におけるよくある疑問に回答いたします。

年末調整の疑問・Q&A(配偶者控除)|内縁、専従者など

自分が単身赴任している場合の配偶者控除

【質問】私は、転勤により単身赴任をしており、妻は自宅に住んでいます。妻には、所得がありません。

このような単身赴任で自分と妻が別居している場合、私は配偶者控除を受けることができるでしょうか?

【回答】

配偶者控除や配偶者特別控除の対象となる源泉控除対象配偶者は、自分と生計を一にしている条件はありますが、同居の条件はありません。

単身赴任の場合は、別居であっても生計を一にしますので、あなたは配偶者控除を受けることができます。

内縁の妻の配偶者控除

【質問】私は、結婚式は挙げましたが、諸事情により婚姻届は来年1月に提出する予定です。

この場合、私は今年の年末調整で配偶者控除を受けることができるでしょうか?

【回答】

配偶者控除や配偶者特別控除の対象となる源泉控除対象配偶者は、その年の12月31日現在で民法上の配偶者でなければなりません。

つまり、12月31日までに婚姻届を提出している必要があります。

ご質問では、婚姻届の提出は来年1月ということですので、今年の年末調整では配偶者控除を受けることができません。

年途中で妻と離婚した場合の配偶者控除

【質問】私は、年途中で妻と正式に離婚しました。妻には所得がありません。

この場合、私は今年の年末調整で離婚するまでの分の配偶者控除や配偶者特別控除を受けることができるでしょうか?

【回答】

配偶者控除の対象となる源泉控除対象配偶者は、その年の12月31日現在で民法上の配偶者でなければなりません。

ご質問の場合は、年途中で離婚されていますので、今年の年末調整で配偶者控除を受けることはできません。

なお、配偶者控除に月按分という考え方はありません。配偶者控除については、控除を満額受けられるか、配偶者控除を受けられないかのどちらかになります。

配偶者特別控除においても月按分という考え方はありません。

年途中で妻が死亡した場合の配偶者控除

【質問】私の妻は、今年の8月に病気で死亡しました。妻には所得がありませんでした。

この場合、12月31日現在では妻はいませんので、配偶者控除を受けることはできませんか?

【回答】

確かに、前問で回答したように、配偶者控除の対象となる源泉控除対象配偶者は、その年の12月31日現在で民法上の配偶者でなければなりません。

しかし、例外的に年途中で死亡した場合には、死亡の時の状況によって判定することになります。

ご質問の場合は、奥様には所得がないということでしたので、あなたの今年の年末調整までは、配偶者控除を受けることができます。

青色専従者となっている妻の配偶者控除

【質問】私は自営業をしており、妻に青色専従者給与を年間100万円支払っています。

私は、妻について配偶者控除を受けることができますか?

【回答】

まず、そもそも自営業者ですので、あなたは年末調整の対象ではありません。

確定申告について回答させていただきますと、青色事業専従者給与を1円でも払って事業所得等の必要経費にしている場合には、たとえ奥様の所得が48万円(給与収入のみの場合103万円)以下であっても、配偶者控除の対象になりません。

事業所得等の必要経費にし、配偶者控除も受けられるということであれば、二重に引けることになってしまうためです。

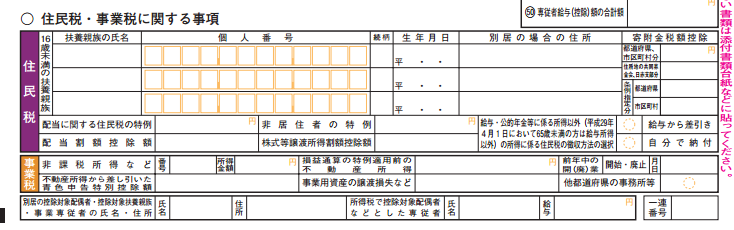

外国に住んでいる妻の配偶者控除

【質問】私は外国から日本に出てきて働いていて、妻は母国である外国に住んでいます。所得はありません。

妻は日本に住んでいないと、配偶者控除の対象にはならないのでしょうか?

【回答】

配偶者控除の対象となる源泉控除対象配偶者は、その年の12月31日現在で民法上の配偶者でなければなりません。

ご質問の場合には、民法の規定によりませんが、外国に住んでいてもその国で正式な婚姻をしていれば、その条件は満たされます。

ほかの条件である、生計を一にしていて、所得が48万円以下であれば、配偶者控除を受けることができます。

ただし、税制改正により、平成28年からは、外国人の配偶者について配偶者控除を受けようとするときは、「親族関係書類」(戸籍など親族であることを証明する書類)と「送金関係書類」(振込控えなど送金した事実証明する書類)を会社へ提出又は提示することが必要になりました。

年末調整の疑問・Q&A(配偶者控除)|配偶者の所得の判定

上場株式の配当がある妻の所得の判定

【質問】私の妻は、上場株式を所有しており、株式配当が年50万円あります。

この場合、妻の所得は48万円を超えることになるので、私は、年末調整で配偶者控除を受けることはできませんか?

【回答】

上場株式の配当については、原則として、1回に支払を受ける配当の金額の多少に関わらず確定申告をしないことができます。

確定申告しないことを選択した場合には、配偶者の所得の判定において、この上場株式の配当はなかったものとして判定することになります。

確定申告しないことを選択した場合には、配当所得を除いた奥様の所得が48万円(給与収入のみの場合103万円)以下であれば、配偶者控除の適用を受けることができます。

しかし、確定申告をすることを選択した場合には、配当所得(実質配当収入)と給与所得等ほかの所得金額の合計が48万円以下であれば、配偶者控除の対象になりますし、所得金額が48万円を超える場合には、配偶者控除の対象にはなりません。

株式の売却がある妻の所得の判定

【質問】私の妻は、所有していた上場株式を今年5月に売却し、譲渡所得が50万円あります。

妻の所得金額は48万円を超えることになりましたので、この場合、私は今年の年末調整で配偶者控除を受けることはできませんか?

【回答】

確かに、ご質問のように株式等の譲渡所得金額が48万円を超える場合には、あなたは今年の年末調整で配偶者控除を受けることができないのが原則です。

しかし、特定口座を開設し、その口座を源泉徴収あり口座としている場合には、その特定口座内の株式を売却した場合には、確定申告をしないことを選択すれば、売却の際引かれた源泉徴収税のみで課税が終了します。

したがって、特定口座(源泉徴収あり)で株式を売却した場合で、確定申告をしないことを選択した場合には、その株式売却による所得はなかったものとして、そのほかの所得だけで判定します。

もし、特定口座であっても確定申告をした場合には、株式売却による所得と、ほかの所得との合計が48万円以下なのかどうかで配偶者控除の対象になる・ならないを判定します。

不動産の売却がある妻の所得の判定

【質問】私の妻は、今年、所有していた不動産を売却し、譲渡所得が100万円あります。

この場合は、私は今年の年末調整で配偶者控除を受けることはできませんか?

【回答】

奥様の所得が、不動産の譲渡所得だけで48万円を超える場合には、配偶者控除を受ける場合の所得要件を満たすことはできません。

したがって、あなたの今年の年末調整では、配偶者控除を受けることはできません。

公社債の利子などがある妻の所得の判定

【質問】私の妻には、公社債の利子収入が50万円あります。

この場合、妻の所得は48万円を超えるため、やはり配偶者控除の適用を受けることはできませんか?

【回答】

公社債の利子収入は、利子所得になりますが、源泉分離課税が適用されています。

つまり、利子収入から引かれる源泉徴収税のみで課税関係が終了することになります。

このような源泉分離課税の利子所得は、配偶者控除を受けられるかどうかの判定となる所得には含まれません。

つまり、利子所得がなかったものとして、ほかの所得により判定してください。

内職をしている妻の所得の判定

【質問】私の妻は、内職をしており、今年の収入と必要経費は次のようになる予定です。

・内職収入金額:80万円

・必要経費 :20万円

この場合、私は、今年の年末調整で配偶者控除を受けることはできませんか?

【回答】

事業所得や雑所得の金額は、その年の収入金額から必要経費を控除した金額です。

ご質問の場合の所得金額は、収入80万円-必要経費20万円=60万円となって、配偶者控除の配偶者の所得要件である48万円を超えてしまい、原則的には配偶者控除を受けられないこととなります。

しかし、内職に該当する場合には、必要経費については、実際に使った経費が20万円であっても65万円が認められます。

すると、所得金額は、収入80万円-必要経費65万円=15万円となって、48万円以下ですので、配偶者控除が受けられることになります。

配偶者控除が受けられなくても配偶者特別控除がある

配偶者の所得金額が48万円を超えた場合でも、所得金額が133万円以下であれば、原則として配偶者特別控除を受けることができます。特に、2018年(平成30年)からは、配偶者の所得金額が48万円を超えても95万円以下(給与のみの場合給与収入150万円以下)であれば、配偶者控除と同額である38万円の満額控除が受けられるようになりました。

ただし、本人の所得金額が900万円を超えるとは配偶者特別控除額が減額され、本人の所得金額が1000万円を超えると配偶者特別控除は1円も受けられません。

→ 配偶者特別控除(国税庁)

まとめ

今回は、配偶者控除や配偶者特別控除におけるよくある疑問に回答いたしました。今回の記事を参考に、配偶者控除又は配偶者特別控除を受けられるのかどうかを判定して、扶養控除申告書に正しく申告してください。

【投稿者:税理士 米津晋次】