専業主婦で、上場株式の配当が毎年50万円ほどある場合、20%強の税金が差引かれますが、確定申告をすれば税金が戻ってくるから申告すべきと聞きます。

一方で、妻が確定申告をすると夫の配偶者控除が受けられなくなるとか、サラリーマンであれば健康保険の被扶養者から外れると言った不都合な話も聞きます。

どの情報が正しいかさっぱりわかりませんね。

高齢者の場合には、どうするかによって健康保険料や医療費も変わってきます。

そこで今回は、株式等の配当と扶養・健康保険料・医療費との関係を説明します。

目次

配当(株式、投資信託)の確定申告選択はどうする?|配当所得とは?

配当所得の計算方法は?

配当所得とは、法人から受ける剰余金の配当、利益の配当、剰余金の分配、投資法人からの金銭の分配又は投資信託(公社債投資信託及び公募公社債等運用投資信託以外のもの)の収益の分配などに係る所得をいいます。簡単に言えば、株式の配当、出資金の配当、投資信託の分配金などによる所得のことです。

配当所得の金額は、次のように計算します。

・配当所得の金額=収入金額(源泉徴収される前の金額)-株式などを取得するための借入金の利子

普通は、借金までして株式等を購入しませんから、配当収入=配当所得になることが多いです。

→ 配当金を受け取ったとき(配当所得)(国税庁)

配当からの源泉徴収制度とは?

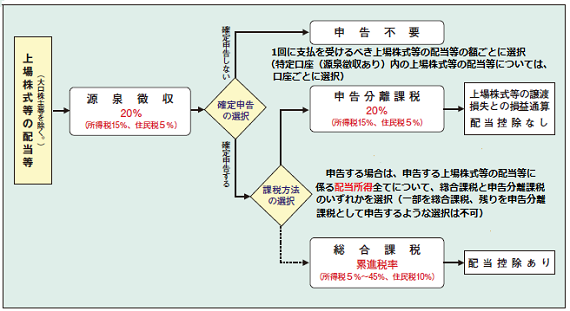

株式等の配当については、配当等の支払の際に次に掲げる株式等の区分に応じて所得税等が源泉徴収等されます。上場株式

20.315%(うち地方税5%)の税率により所得税及び復興特別所得税が源泉徴収されます。上場株式以外

20.42%(地方税なし)の税率により所得税及び復興特別所得税が源泉徴収されます。配当所得の申告はどうする?

配当所得は、原則として確定申告の対象とされますが、確定申告不要制度を選択することもできます。

(出典:国税庁)

確定申告することを選択する

■総合課税での申告を選択する

総合課税とは、配当所得や給与所得など各種所得の金額を合計して所得税額を計算するというものです。所得税が安くなる配当控除を受けることができるというメリットもあります。

→ 配当所得があるとき(配当控除)(国税庁)

■上場株式等の配当所得について申告分離課税制度を選択する

上場株式等の配当等については、原則として、総合課税のほかに、申告分離課税を選択することができます。申告分離課税の場合、その所得については他の所得金額と合計せず、分離して税額を計算します。

その申告分離課税の税率は、20.315%(所得税及び復興特別所得税15.315%、地方税5%)の税率が適用されます。

申告分離課税を選択すると、株等売却損と損益通算ができるメリットがありますが、配当控除の適用を受けることはできません。

→ 上場株式等の配当等に係る申告分離課税制度(国税庁)

確定申告しない(確定申告不要制度)ことを選択する

配当所得があっても、一定のものについては納税者の判断により確定申告をしなくてもよいこととされています。これを「確定申告不要制度」といいます。

確定申告不要制度の対象となる配当等は、主に次のとおりとなっています。

| 1 | 上場株式等の配当等及び投資法人からの金銭の分配 |

| 2 | 上場株式等の配当等及び投資法人からの金銭の分配 |

| 3 | 非上場株式等の配当等で、一回に支払を受けるべき配当等の金額が、次により計算した金額以下である場合。 10万円×配当計算期間の月数÷12 |

申告方法選択の単位は?

この確定申告不要制度を適用するかどうかは、1回に支払を受けるべき配当等の額ごと(源泉徴収選択口座内の配当等については、口座ごと)に選択することができます。所得税と住民税とで申告方法を変えることはできなくなった

2022年(令和4年)分までは、確定申告をする(総合課税、申告分離課税)ことを選択するか、確定申告不要制度をするかについて、所得税と住民税では同じ選択をすることができるのはもちろんですが、別々の選択をすることもできました。しかし、2023年(令和5年)分からは、所得税と住民税では別々の選択をすることはできなくなりました。

NISA口座は非課税

NISA口座、新NISA口座で、配当金の受取方法を「証券口座への入金」(「株式数比例配分方式」を選択)としていれば、売買益だけでなく配当所得も非課税です。したがって、確定申告は不要です。

しかし、NISA口座、新NISA口座で、配当金の受取方法を「ゆうちょ銀行等に配当金領収書を持ち込み受け取る方式」や「指定の銀行口座で受け取る方式」を選択していると、配当所得は課税されます。

→ NISA口座における上場株式の配当金等受取方式に関する注意事項(日本証券業協会)

配当(株式、投資信託)の確定申告選択|扶養(配偶者控除・配偶者特別控除)との関係

配偶者控除の適用要件

配偶者控除の要件は、配偶者の合計所得金額が58万円以下(給与収入のみの場合は給与収入が123万円以下)であることとなっています。したがって、配偶者の合計所得金額が58万円を超えると、本人は配偶者控除を受けられなくなります。

→ 配偶者控除(国税庁)

ただし、配偶者控除が受けられなくなっても、合計所得金額が133万円まで(給与収入のみの場合給与収入201.6万円まで)は、配偶者特別控除を受けることはできます。

→ 配偶者特別控除(国税庁)

配当収入について確定申告不要制度を選択した場合

株式の配当等について、確定申告不要制度を選択した場合は、配偶者の合計所得金額に配当所得を含めません。たとえば、配当所得以外に給与収入50万円(給与所得0円)しかない場合で、配当所得が150万円の場合で考えましょう。

確定申告不要制度を選択した場合には、配当所得は除外した配偶者の合計所得金額は0円(給与所得0円)として配偶者控除や配偶者特別控除の適用有無を判断します。

したがって、この場合は合計所得金額が0円ですので、配偶者控除の適用が可能になります。

配当収入について総合課税や申告分離課税を選択した場合

一方、配当所得を総合課税として確定申告をしたり、申告分離課税として確定申告すると、配当所得は合計所得金額に含まれます。その場合には、配偶者の合計所得金額を58万円以下に抑えることが配偶者控除受けるポイントになります。

したがって、たとえば配当所得以外に給与収入50万円(給与所得0円)しかない場合で、配当所得が150万円あったとして、総合課税を選択した場合には、合計所得金額は150万円(給与所得0円+配当所得150万円)となり、58万円を超えますので、配偶者控除の適用はなく、133万円も超えますので配偶者特別控除の適用もありません。

NISA口座の場合

NISA口座で、配当金の受取方法を「証券口座への入金」(「株式数比例配分方式」を選択)としていれば、配当所得は非課税でしたね。もちろん、NISA口座の配当は、配偶者の合計所得金額に含めません。

配当(株式、投資信託)の確定申告選択はどうする?|申告すべきか

配当収入について総合課税を選択した方が有利な場合

課税所得金額が330万円以下の人

一般的に、課税所得金額が330万円以下の人の所得税率は10%(復興特別所得税を除く)以下になります。→ 所得税の税率(国税庁)

一方、配当収入について源泉徴収されている所得税率は、上場株式で所得税は15%(復興特別所得税を除く)で、それより高いです。

したがって、課税所得金額が330万円以下の人は、総合課税を選択して確定申告すると、所得税の還付を受けることができ有利そうです。

課税所得金額が330万円を超えて695万円以下の人

課税所得金額が330万円を超えて695万円以下の人の所得税率は、一番高い部分で20%(復興特別所得税を除く)と、源泉徴収されている所得税率15%(復興特別所得税を除く)より高いです。したがって、総合課税を選択しない方が有利だと考えがちですが、じつは、配当控除といって、上場株式等の配当は配当所得の10%、証券投資信託の収益の分配は配当所得の5%を引いてもらうことができますので、課税所得金額が695万円以下の場合でも、所得税が安くなるのです。

配偶者控除・配偶者特別控除も考慮する

いくら所得税の還付を受けることができる、又は安くなるとしても、総合課税することにより、配偶者の合計所得金額が58万円を超えると、本人について配偶者控除を受けることができなくなります。→ 配偶者控除(国税庁)

また、配偶者の合計所得金額が133万円を超えると、配偶者特別控除も受けられなくなります。この点も考慮して判断することが必要になります。

→ 配偶者特別控除(国税庁)

配当収入についてどれを選択すると有利か

結局、配当収入について、次のどれを選択すると有利かは、それぞれの計算して下記のどれかを選択することになります。| 1 | 総合課税を選択して所得税の還付をうけ、配偶者の所得によっては、本人の配偶者控除は配偶者特別控除を諦める |

| 2 | 申告分離課税を選択して株などの売却損と相殺する。配偶者の所得によっては、本人の配偶者控除や配偶者特別控除を諦める |

| 3 | 確定申告不要制度を選択して所得税の還付を受けないで、本人の配偶者控除や配偶者特別控除の適用を受ける |

勤務先の配偶者手当(家族手当)についても考慮が必要

勤務先によっては、配偶者手当(家族手当)の支給をしているところがあります。この配偶者手当(家族手当)ですが、多くの会社がその支給条件を、所得税の配偶者控除を受ける条件と同じく、配偶者の合計所得金額が58万円以下であることとなっています。

したがって、上記の2つのどちらを選択するのかを検討する際には、配偶者手当のことも考慮して有利不利を判断すべきです。

配当(株式、投資信託)の確定申告選択はどうする?|社会保険の扶養との関係

次に健康保険の被扶養者について説明します。社会保険の被扶養者認定基準

被扶養者認定では、収入基準が定められています。同一世帯に属している場合、被扶養者の年間収入が130万円未満で、かつ、被保険者の年間収入の2分の1未満であることが必要です。

→ 参考:被扶養者とは?(全国健康保険協会。協会けんぽ)

配当収入を年間収入に含めるのか

ところで、そもそも配当を年間収入に含める必要があるかどうかの議論があります。認定基準となる収入には、給与や年金・不動産収入など継続性を有するものが該当します。

配当については、直近の実績から毎年一定額の上場株式配当が有る場合は、配当収入を年間収入に含める必要があります。

しかし、不規則な非上場株式の配当であれば、配当収入を年間収入から除外するのが一般的です。

配当(株式、投資信託)の確定申告選択はどうする?|健康保険料、医療費との関係

国民健康保険料や後期高齢者医療制度の保険料に影響する

確定申告不要制度を選択すると、配当所得は、国民健康保険料の算定対象となる所得には含まれません。しかし、確定申告をすると、配当所得も給与や公的年金などの所得とともに、国民健康保険料の算定対象に含まれます。

どれくらい保険料が変わるのかを、名古屋市の場合で計算してみましょう。(令和7年度)

国民健康保険

国民健康保険料は、1.医療分、2.支援金分、3.介護分に分かれています。それぞれの所得割率は、

・医療分 :8.77%

・支援金分:2.60%

・介護分 :2.27% ※40歳から64歳の被保険者のみ

となっています。

→ 参考:国民健康保険料の計算方法(名古屋市)

3区分すべてが該当する場合は、所得割率合計は13.64%にもなります。

したがって、配当所得が10万円増えるごとに、13,640円ずつも年間保険料が増えることになります。

後期高齢者医療制度

後期高齢者医療制度の所得割率は、11.13%です。(愛知県令和6・7年度)したがって、配当所得が10万円増えるごとに、保険料が年間11,130円ずつ増えることになります。

→ 参考:後期高齢者医療制度保険料率(愛知県)

医療費にも影響する

確定申告をすると、 後期高齢者医療制度制度の医療費に関して、自己負担割合の判定対象に含まれます。一定以上の所得があると、医療費の自己負担が1割から2割または3割へ増額してしまいます。

なお、「一定以上の所得」ですが、名古屋市の基準では次のようになっています。(令和7年度)

【3割負担となる方】:自身を含む市町村民税の課税所得(調整控除あり)が145万円以上など

【2割負担となる方】:3割負担に該当せず、かつ自身を含む市町村民税の課税所得(調整控除)が28万円以上の後期高齢者医療被保険者が同一の世帯に属する後期高齢者医療被保険者など

【特例】:課税所得による判定に加え、一定の条件を満たす場合については、世帯の後期高齢者医療被保険者の一部負担金の割合は1割又は2割となる。

→ 参考:一定以上の所得がある方とは(名古屋市)

この基準は、市区町村で異なりますので、詳細は、お住まいの市区町村へお問い合わせください。

高額療養費にも影響する

病院などの窓口で支払った医療費の自己負担額が1カ月で一定の額を超えたときには、高額療養費としてその差額が支給される制度があります。この自己負担限度額が所得によって変わるのです。

所得が多いほど、自己負担限度が高くなり、高額療養費に該当しずらくなります。

この差も大きいですね。

→ 参考:高額療養費(後期高齢者医療)(名古屋市)

配当(株式、投資信託)の確定申告選択はどうする?|迷ったら申告不要を選択する

このように「税金が還付される・安くなる」を選択するか、「保険料・医療費が安くなる」を選択するかの判断は、とても難しいところです。配当収入は、多くの方は100万円以下でしょうから、源泉徴収された所得税も数万円以下でしょう。

その数万円の還付を受けようとした結果、保険料が高くなったり、医療費の自己負担が高くなったり、配偶者の所得税が増えたりしては還付金以上に負担が増えることになることもあります。

無難なのは、所得税も住民税も配当所得については申告不要(しない)を選択することでしょう。

所得税の確定申告で申告不要とすれば、自動的に住民税も申告不要を選択したことになります。

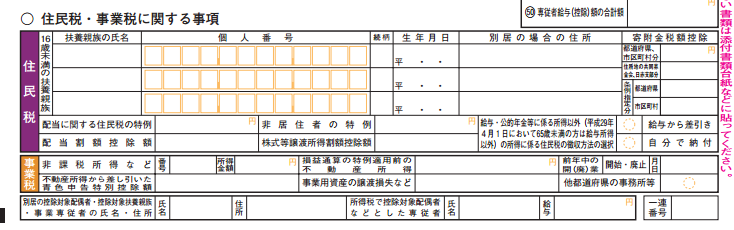

(所得税確定申告書第二表の住民税欄にあった「申告不要制度」の記入欄は、令和5年分から削除されています)

まとめ

配当収入と扶養の関係、保険料・医療費との関係について説明してきました。総合課税を選択するか、確定申告不要制度を選択するのかの判断は、なかなか困難です。

総合課税して還付を受ける所得税よりも、配偶者控除・配偶者手当の方が多い人が多いと思いますので、確定申告不要制度を選択することが無難でしょう。

しかし、配偶者控除や配偶者手当が関係ない人は、総合課税を選択する方が有利になることもあります。

じっくり検討して、総合課税と確定申告不要制度のどちらを選択するかを決めてください。

【投稿者:税理士 米津晋次】

コメント

コメントはありません。