インボイス制度開始に向けて、本来は免税事業者ですが取引の都合上、やむを得ずインボイス登録した個人事業主の方もみえると思います。

頭がいたいのが、取引(仕訳ごと)の消費税区分と消費税の申告ですね。

そんな方に向けて、期間限定ですが、やさしく消費税申告ができる、いわゆる「2割特例」というものがあります。

今回は、このインボイス制度における「2割特例」について説明しましょう。

目次

「2割特例」の概要

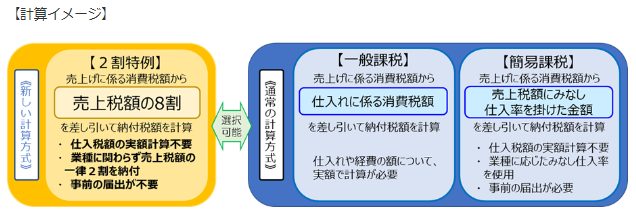

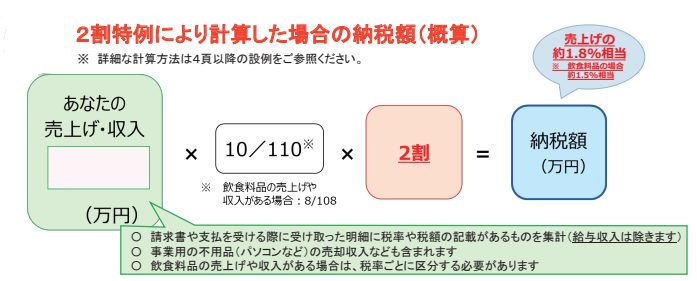

インボイス制度における「2割特例」とは、消費税の納税額を計算する上で、引いてもらえる支払った消費税額を「預かり消費税×80%」で計算するという特例制度のことです。売上金額を集計すれば、手軽に納税額が計算できる仕組みで、詳本来の消費税額の計算よりも随分簡単に消費税の納税額が計算できます。

この特例による計算の結果、消費税の納税額が預かり消費税の2割になるので「2割特例」と呼ばれます。

(引用:国税庁。クリックで拡大できます。)

「2割特例」の対象者

この「2割特例」の対象者は、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった方です。したがって、次に該当する方のように、インボイス発行事業者の登録と関係なくもともと課税事業者や、課税期間を1カ月又は3カ月に短縮する特例の適用を受ける場合などについては、「2割特例」の対象とはなりません。

具体例

「2割特例」の適用を受けられない事業者の具体例です。【過去の売上が一定金額以上ある場合】

・基準期間の課税売上高が1000万円を超えている

・特定期間における課税売上高による納税義務の免除の特例により、事業者免税点制度の適用が制限されている

→特定期間の課税売上高による免税事業者の判定(国税庁)

・相続・合併・分割があった場合の納税義務の免除の特例により、事業者免税点制度の適用が制限されている

→相続で事業を引き継いだ場合の納税義務について(国税庁)

【新たに設立された法人が一定規模以上の法人である場合】

・新設法人・特定新規設立法人の納税義務の免除の特例により、事業者免税点制度の適用が制限されている

→基準期間がない法人の納税義務の免除の特例(国税庁)

【高額な資産を仕入れた場合】

・「消費税課税事業者選択届出書」を提出して課税事業者となった後、2年以内に本則課税で調整対象固定資産の仕入れ等を行った場合において、「消費税課税事業者選択不適用届出書」の提出ができないことにより事業者免税点制度の適用が制限されている

※「調整対象固定資産」とは、一の取引単位につき、課税仕入れ等に係る支払対価の額(税抜き)が100万円以上の棚卸資産以外の資産をいいます

→納税義務等の特例 – 調整対象固定資産を取得した場合は(国税庁。PDFファイル)

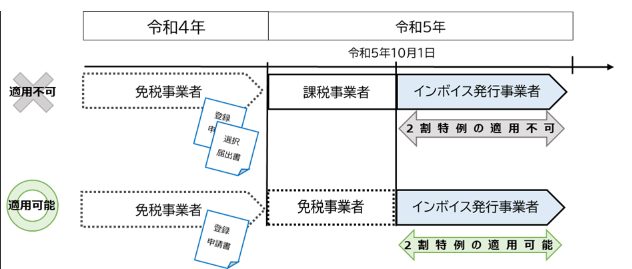

【課税事業者選択届出書を提出し、令和5年10月1日をまたがる課税期間】

・「消費税課税事業者選択届出書」を提出して課税事業者となった事業者について、2割特例の適用条件を満たしても、令和5年10月1日をまたがる課税期間については、2割特例の適用はできません。

「2割特例」が適用できる期間

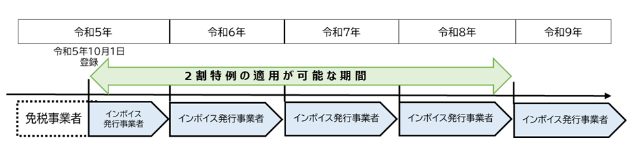

このインボイス制度の「2割特例」が適用できる期間は、2023年(令和5年)10月1日から2026円(令和8年)9月30日までの日の属する各課税期間となります。具体例

・免税事業者である個人事業者が2023年(令和5年)10月1日からインボイス登録を受ける場合)令和5年分(10月から12月分)の申告から令和8年分の申告までの計4回が2割特例最大適用可能申告対象となります。

(引用:国税庁。クリックで拡大できます。)

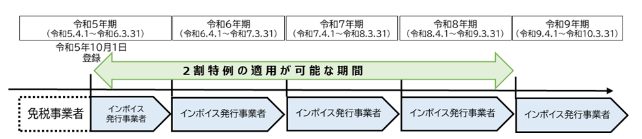

・免税事業者である3月決算法人が2023年(令和5年)10月1日からインボイス登録を受ける場合)

令和5年10月から令和6年3月の申告から令和8年期の申告までの計4回が2割特例最大適用可能申告対象となります。

(引用:国税庁。クリックで拡大できます。)

適用できない課税期間の具体例

・課税期間を1月又は3月に短縮している課税期間(当該届出書の提出により一の課税期間とみなされる課税期間を含む。)・2023年(令和5年)10月1日より前から「消費税課税事業者選択届出書」の提出により引き続き課税事業者となる課税期間

(引用:国税庁。クリックで拡大できます。)

「2割特例」適用に届出は不要

この「2割特例」を適用するために事前の届出は必要ありません。消費税の申告時に、消費税の確定申告書に「2割特例の適用を受ける旨」を付記することで適用を受けることができます。

連続して「2割特例」適用義務もなし

「2割特例」を適用して申告した翌課税期間においても、継続して「2割特例」を適用しなければならないといった制限はありません。課税期間ごとに、「2割特例」を適用して申告するか、適用しないかを判断することができます。

「2割特例」適用の注意点

インボイス発行事業者となった翌課税期間も適用可能

課税事業者がインボイス発行事業者となった場合であっても、そのインボイス発行事業者となった課税期間の翌課税期間以降の課税期間について、基準期間の課税売上高が1000千万円以下である場合にも、原則として、「2割特例」の適用を受けることができます。簡易課税を選択している場合でも適用可能

2割特例は、簡易課税制度の適用を受けるための届出書を提出していたとしても、申告の際に簡易課税制度を適用せず、2割特例を適用することが可能です。2割特例適用の翌課税期間から簡易課税制度を選択する場合の届出期限特例

本来、簡易課税制度の提供を受けるには、簡易課税制度を受けたい課税期間の初日の前日までに「消費税簡易課税制度選択届出書」の提出が必要です。しかし、2割特例を適用した課税期間の翌課税期間から簡易課税制度を選択する場合には、適用を受けたい課税期間の末日までに「消費税簡易課税制度選択届出書」を提出することで、簡易課税制度を適用できる特例が設けられています。

卸売業の場合は簡易課税が有利

卸売業を営む者が簡易課税制度を適用して申告する場合、みなし仕入れ率90%を適用して消費税の計算を行います。したがって、2割特例を適用するよりも、簡易課税制度を適用した方が消費税の納付金額が少なくなるはずです。

多額の設備投資などで課税売上金額より課税仕入金額の方が多くなる場合

多額の設備投資を行ったこと等により、課税仕入等に係る消費税額が、課税売上に係る消費税額を上回る場合は、2割特例を適用せず、本則課税を適用することで、消費税の還付を受けることができます。まとめ

今回は、このインボイス制度における「2割特例」について説明しました。この「2割特例」を適用すると、消費税納税額の計算が簡単にでき、かつ、納税額が少なくなる場合が多いと思います。

せっかくの特例ですので、この記事により適用条件等を確認し、正しく2割特例を適用しましょう。

【消費税インボイス制度関連記事】

請求書の書き方、記載事項、変更箇所、違い|インボイス制度

請求書消費税額の端数処理|インボイス制度

請求書を修正した場合|インボイス制度

仕入れ明細書等による対応|インボイス制度

値引きや返品を行った場合の対応|インボイス制度

一定規模以下の事業者に対する事務負担の軽減措置(少額特例)|インボイス制度

インボイス保存が不要!公共交通機関特例|インボイス制度

インボイス保存が不要!出張旅費特例|インボイス制度

3万円未満の自動販売機特例|インボイス制度

やむなくインボイス登録した事業者には「2割特例」の適用あり|インボイス制度

振込手数料の対応|インボイス制度

振込手数料(売手負担)の対応|インボイス制度

インボイス登録をやめる・取消す・取り下げる方法・手続き(2023年9月30日までに)

家賃、駐車場第等のインボイス制度対応|注意すべきポイントと手続き

タクシー代のインボイス対応には注意が必要です|イスボイス制度

ETC料金・通行料のインボイス対応(9/15柔軟対応追加)|インボイス制度

取引名義が実際と異なる場合は立替金精算書の発行が必要です|インボイス制度

【投稿者:税理士 米津晋次】