消費税インボイス制度では、請求書を変更しなくてはいけない、と聞くけど、何を変更すればいいのでしょうか。

今回は、インボイス請求書(適格請求書)の書き方、従来の請求書について、どんな変更をしなくてはならないか、違いを説明いたします。

目次

適格請求書の様式・適格簡易請求書|インボイス制度

適格請求書の様式

インボイス制度における適格請求書の様式は、法令等で定められていません。適格請求書に記載しなければならない事項だけが決められています。必要な事項が記載された書類(請求書、納品書、領収書、レシート等)であれば、その名称にかかわらず適格請求書に該当します。手書きであっても、問題ありません。

適格簡易請求書が発行できる場合

事業者が、不特定かつ多数の者相手に事業を行う場合には、適格請求書に代えて、適格請求書の記載事項が簡易な「適格簡易請求書」を発行することができます。具体的には、次の業種が適格簡易請求書を発行できます。

| 1 | 小売業 |

| 2 | 飲食店業 |

| 3 | 写真業 |

| 4 | 旅行業 |

| 5 | タクシー業 |

| 6 | 駐車場業(不特定かつ多数の者に対するものに限ります。) |

| 7 | その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業 |

適格請求書等の記載事項|インボイス制度

適格請求書の記載事項

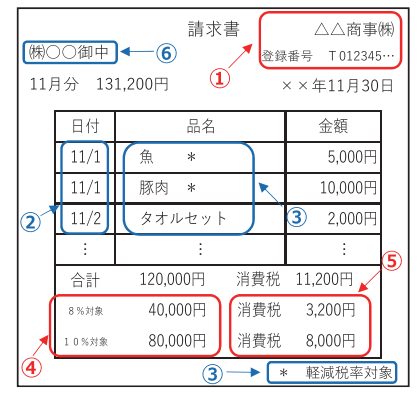

インボイス制度における請求書(適格請求書)では、次の項目の記載が必要です。| 1 | 適格請求書発行事業者の氏名又は名称・登録番号 |

| 2 | 取引を行った年月日 |

| 3 | 取引内容 |

| 4 | 税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率 |

| 5 | 税率ごとに区分した消費税額 |

| 6 | 書類の交付を受ける事業者の氏名又は名称 |

記載事項が不足しているからと言って、受け取り側で追加しても駄目です。記載事項を満たしたことにはなりません。

従来の請求書との変更点、違い

つまり、従来の請求書(区分記載請求書)の記載事項に加え、次の項目を追加で記載する必要があります。| 1 | 登録番号 |

| 2 | 税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率 |

| 3 | 税率ごとに区分した消費税額 |

(引用:国税庁)

登録番号を追加することはわかりやすいと思いますが、ほかの2点はわかりにくいですね。

要するに「金額の書き方」です。

従来の請求書では、税率ごとに合計した税込金額を少なくとも記載しました。

適格請求書では、税率ごとに合計した税込金額または税抜金額と、それぞれの消費税率、税率ごとの消費税額を記載しなくてはならないのです。

うちは軽減税率がないから消費税率の記載は不要だろうと思っても駄目です。「10%」と明確に記載が必要です。

一つの請求書で全ての記載事項を満たさなくてはならない?|インボイス制度

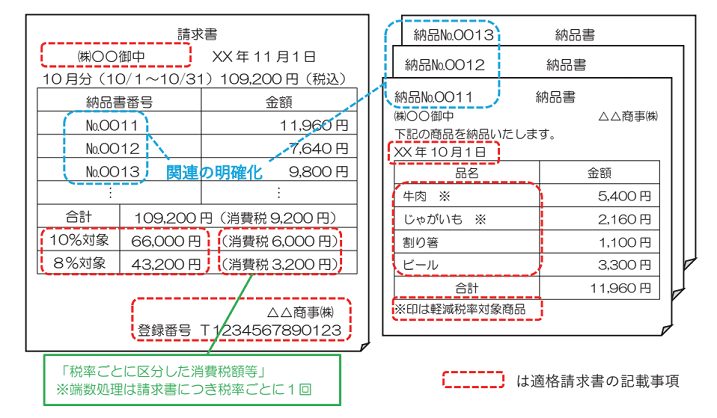

一つの請求書のみで全ての記載事項を満たす必要はありません。複数の書類相互の関連が明確で、取引内容を正確に認識できる方法で発行されていれば、これら複数の書類をあわせて適格請求書の記載事項を満たしてもいいとされています。

例えば、納品書に「適格請求書発行事業者の名称」「取引年月日」「商品名」「税率ごとに区分して合計した税込価額」「適用税率」「税率ごとに区分した消費税額」「交付を受ける事業者の名称」を記載し、請求書に「登録番号」を記載した場合は納品書と請求書を合わせて適格請求書の記載事項を満たすこととなります。

また、例えば、請求書に納品書番号を記載する方法などで交付されていれば、請求書だけでは全ての記載事項を記載していなくても、請求書と納品書をあわせることで、全ての記載事項が記載されていればいいのです。

(引用:国税庁)

適格簡易請求書等の記載事項|インボイス制度

適格簡易請求書の記載事項

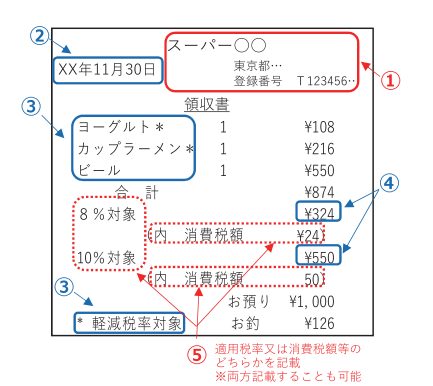

不特定かつ多数の者相手に事業を行う場合には、適格請求書に代えて発行できる適格簡易請求書では、次の項目の記載が必要です。| 1 | 適格請求書発行事業者の氏名又は名称・登録番号 |

| 2 | 取引を行った年月日 |

| 3 | 取引内容 |

| 4 | 税抜価額又は税込価額を税率ごとに区分して合計した金額 |

| 5 | 税率ごとに区分した消費税額等又は適用税率 |

(引用:国税庁)

適格請求書との違い

適格請求書と適格簡易請求書の違いがわかりにくいですね。違いをまとめると次のようになります。| No. | 記載事項 | 適格請求書 | 適格簡易請求書 |

| 1 | 相手事業者の氏名又は名称 | 必要 | 不要 |

| 2 | 「税率ごとに区分した消費税額」 「適用税率」 |

両方必要 | いずれか一方 |

記載事項の詳細

記載すべき事項について、詳しく説明しましょう。発行事業者の氏名又は名称

発行事業者の氏名又は名称は、必ずしも「株式会社◯◯」のように正式な名称でなくても構いません。例えば、電話番号を記載するなどして発行事業者が特定できる場合には、「屋号」や「省略した名称」などの記載でも差し支えありません。

また、登録番号と紐付けて管理されている取引先コード表等を適格請求書発行事業者と相手先の間で共有し、買手側も取引先コードから登録番号が確認できる場合には、取引先コードの表示により「適格請求書発行事業者の氏名又は名称及び登録番号」の記載があると認められます。

登録番号

登録番号は、インボイス登録申請(適格請求書発行事業者の登録申請書を税務署へ提出)して発行された登録番号です。「T」ではじまり、次に13桁の数字で構成されています。

法人の場合は、法人番号の先頭に「T」がついたものになります。

取引年月日

取引年月日(課税資産の譲渡等を行った年月日)については、課税期間の範囲内で一定の期間内に行った取引につき適格請求書をまとめて作成する場合には、その一定の期間を記載することができます。例えば、毎月1日から末日の期間の請求をまとめて発行している場合には、「◯◯年◯◯月分」や「◯◯年◯◯月1日から末日」と記載してもいいということですね。

消費税額(端数処理)

消費税額について悩むのは、端数処理です。「消費税額」については、取引に係る税抜価額又は税込価額を税率ごとに区分して合計した金額に対して、10%又は 8%(税込の場合は 10/110 又は 8/108)

をかけた金額に対して端数処理を行い「消費税額」を計算しなければなりません。

したがって、「税率ごとに区分した消費税額等」に1円未満の端数が生じる場合には、一の適格請求書につき、税率ごとに1回のみの端数処理を行います。

なお、端数処理は、「切上げ」「切捨て」「四捨五入」など任意の方法で行います。

詳細 →請求書消費税の端数処理

まとめ

今回は、インボイス請求書(適格請求書)の書き方、従来の請求書について、どんな変更をしなくてはならないか、違いを説明いたしました。最新バージョンの請求書ソフトウエアを利用の場合は、登録番号さえ登録すれば、あとは記載事項を満たすようになっているはずです。

記載事項の条件を満たさないと、適格請求書には該当せず、取引相手に迷惑をかけることになりますので、慎重に確認しましょう。

【消費税インボイス制度関連記事】

請求書の書き方、記載事項、変更箇所、違い|インボイス制度

請求書消費税額の端数処理|インボイス制度

請求書を修正した場合|インボイス制度

仕入れ明細書等による対応|インボイス制度

値引きや返品を行った場合の対応|インボイス制度

一定規模以下の事業者に対する事務負担の軽減措置(少額特例)|インボイス制度

インボイス保存が不要!公共交通機関特例|インボイス制度

インボイス保存が不要!出張旅費特例|インボイス制度

3万円未満の自動販売機特例|インボイス制度

やむなくインボイス登録した事業者には「2割特例」の適用あり|インボイス制度

振込手数料の対応|インボイス制度

振込手数料(売手負担)の対応|インボイス制度

インボイス登録をやめる・取消す・取り下げる方法・手続き(2023年9月30日までに)

家賃、駐車場第等のインボイス制度対応|注意すべきポイントと手続き

タクシー代のインボイス対応には注意が必要です|イスボイス制度

ETC料金・通行料のインボイス対応(9/15柔軟対応追加)|インボイス制度

【投稿者:税理士 米津晋次】