賃金上昇が物価高に追いついていない国民の負担を緩和するための一時的な措置として、令和6年分所得税及び令和6年度分住民税(市県民税)については、定額減税が実施されることになりました。

この定額減税ですが、一時金として支給される給付金と異なり、そのしくみや実施方法がかなり複雑になっています。

この定額減税ですが、一時金として支給される給付金と異なり、そのしくみや実施方法がかなり複雑になっています。

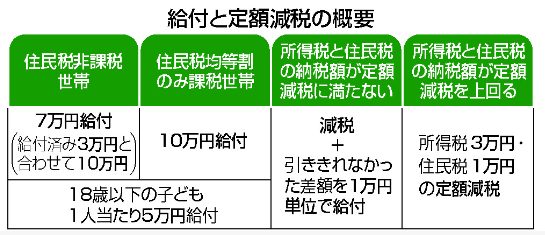

そこで今回は、まず、定額減税のポイントを説明します。定額減税の概要を理解しましょう。

さらに、給与計算担当者向けに、給与や賞与計算での定額減税の実施方法についても説明します。

個人事業主や公的年金受給者は、次の記事をご覧ください。

→定額減税(個人事業主、公的年金受給者)のポイント:いつから?いくら?控除方法は?

目次

定額減税のポイント-まずはここを押さえる

定額減税は、いつ、いくら減税?

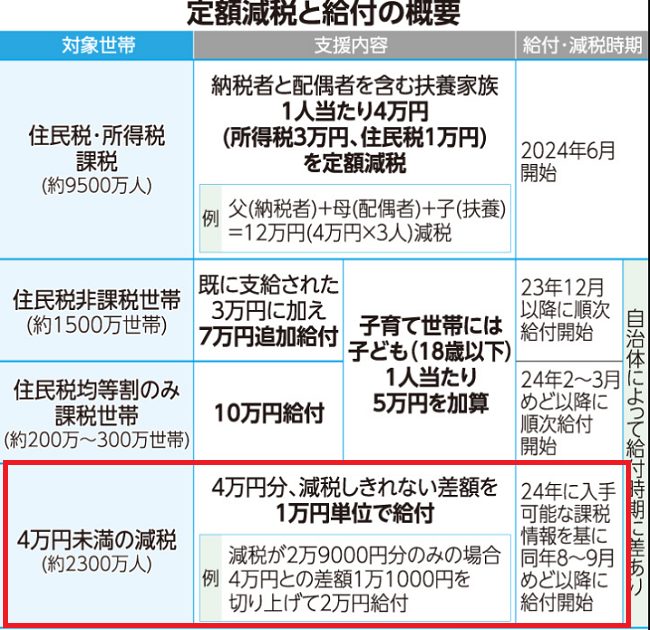

定額減税は、2024年(令和6年)に1人につき所得税3万円、住民税1万円の合計4万円の減税が実施されます。夫婦と子2人の4人家族の場合、1人につき4万円減税されますので、世帯減税額は、16万円(4万円×4人)になります。

手取りが16万円増える計算になりますね。

定額減税の方法

給与所得者(サラリーマン、パート、アルバイト)の場合の減税方法は次のとおりです。所得税(国税)

所得税については、2024年(令和6年)6月1日以後最初に支払われる給与又は賞与の所得税等の額から定額減税額を随時控除していきます。・2024年6月の給与等の所得税額から定額減税を控除する。

・2024年6月の給与等の所得税額から控除しきれなかった定額減税残額は、7月の給与等の所得税から控除されます。

・2024年7月の給与等の所得税額から控除しきれなかった定額減税残額は、8月の給与等の所得税から控除されます。

・2024年8月の給与等の所得税額から控除しきれなかった定額減税残額は、9月の給与等の所得税から控除されます。

・2024年9月の給与等の所得税額から控除しきれなかった定額減税残額は、10月の給与等の所得税から控除されます。

・2024年10月の給与等の所得税額から控除しきれなかった定額減税残額は、11月の給与等の所得税から控除されます。

・2024年11月の給与等の所得税額から控除しきれなかった定額減税残額は、12月の給与等の所得税から控除されます。

※途中で賞与の支給があれば、賞与でも定額減税残額を控除します。

・最終的には、年末調整で定額減税額を再度計算・精算します。

・それでもまだ定額減税額が控除しきれないと見込まれる場合は、市区町村が定額減税しきれない差額を給付します。

(引用:国税庁)

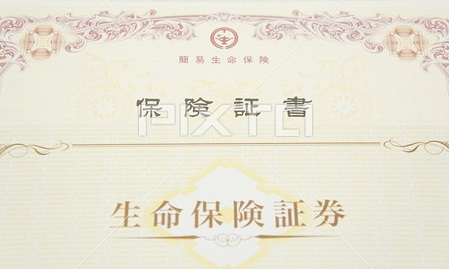

(引用:国税庁)住民税(市県民税)

住民税は、通常6月から翌年5月まで年間税額を12分割した額(100円未満の端数は6月にまとめられる)が給与から控除(特別徴収)されます。しかし、2024年(令和6年)6月から2025年(令和7年)5月までは、定額減税が実施されますので次のようになります。

・2024年(令和6年)6月の住民税は、給与から住民税は控除(特別徴収)されません。

・2024年(令和6年)7月~2025年(令和7)年5月まで、定額減税額を差し引いた年税額の1/11ずつが控除(特別徴収)されます。

・住民税額から定額減税額が控除しきれない場合の定額減税額は、その年の所得税額が限度とされます。

(引用:総務省)※クリックで表示を拡大できます。

(引用:総務省)※クリックで表示を拡大できます。定額減税が満額受けられない場合

令和6年分の給与収入と扶養親族等の人数の関係で、勤務先で定額減税を満額受けられない場合も考えられます。その場合、定額減税不足分については、市区町村から給付金として支給されることになっています。

(引用:時事通信)

(引用:時事通信)定額減税の対象になる人

ここからは、主に給与計算対象者へ定額減税の実務について説明していきます。令和年6年分の定額減税の適用を受けることができるのは、次の2つのいずれも満たす人です。

| 1 | 居住者である |

| 2 | 令和6年分の合計所得金額が1,805万円(給与収入のみの方の場合は給与収入2,000万円)以下である |

定額減税額

所得税の定額減税額

所得税の定額減税額は、次の金額の合計額です。| No. | 区分 | 定額減税額 |

| 1 | 本人 | 30,000円 |

| 2 | 同一生計配偶者及び扶養親族 | 1人につき30,000円 |

住民税(市県民税)の定額減税額

住民税(市県民税)の定額減税額は、次の金額の合計額です。| No. | 区分 | 定額減税額 |

| 1 | 本人 | 10,000円 |

| 2 | 同一生計配偶者及び扶養親族 | 1人につき10,000円 |

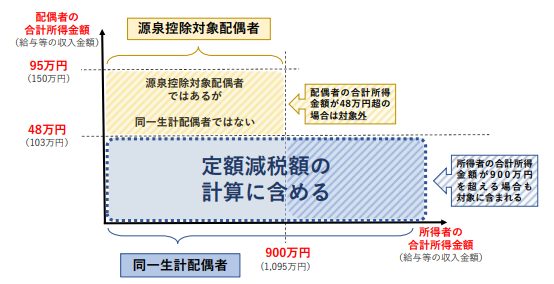

同一生計配偶者とは

「同一生計配偶者」とは、令和6年12月31日の現況で納税者と生計を一にする配偶者で、年間の合計所得金額が48万円(給与所得だけの場合は給与収入金額が103万円)以下の人をいいます。ただし、納税者が年の中途で死亡し又は出国する場合は、その死亡又は出国の時の現況によります。

また、1円でも給与の支給を受けた青色事業専従者や白色申告者の事業専従者は除きます。

※「生計を一にする」とは簡単に説明すれば、生活費を一つの財布でまかなっていることです。

扶養親族とは

「扶養親族」とは、令和6年の12月31日の現況で、次の4つの要件のすべてに当てはまる人をいいます。| 1 | 配偶者以外の親族(6親等内の血族および3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。 |

| 2 | 納税者と生計を一にしていること。 |

| 3 | 年間の合計所得金額が48万円(給与所得だけの場合は給与収入金額が103万円)以下であること。 |

| 4 | 1円でも給与の支給を受けた青色事業専従者又は白色申告者の事業専従者でないこと。 |

所得税の定額減税の実施準備

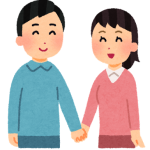

月次減税事務と年調事務

給与計算担当者は、所得税の定額減税事務として「月次減税事務」と「年調事務」の2つの事務を行うことになります。この記事では、「年調事務」については省略いたします。

(引用:国税庁)

(引用:国税庁)同一生計配偶者と扶養親族の判定

居住者の同一生計配偶者と扶養親族に該当するかどうかの判定は、その年の12月31日の現況によります。ただし、その年の途中で死亡または出国をする場合には、死亡または出国時の現況によります。

したがって、例えば扶養親族である父が、年途中で死亡した場合でも、その年は扶養親族に該当することになります。

所得税定額減税の月次減税事務

所得税定額減税の「月次減税事務」つまり、月次給与や賞与の計算における定額減税の実施方法について説明します。所得税の定額減税については、給与計算担当者がその月の給与又は賞与からの控除額を計算しなくてはなりません。

月次減税事務は、次の手順で行います。

(引用:国税庁)

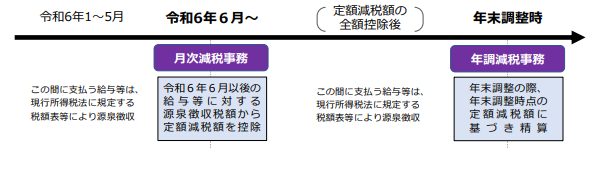

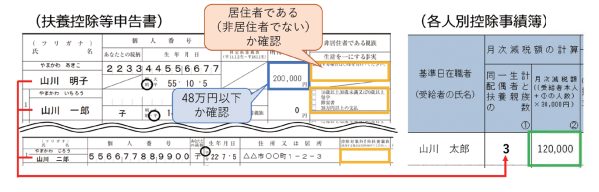

(引用:国税庁)扶養控除等申告書の再確認

まず、令和6年5月中旬までに、令和5年末に提出された「令和6年分扶養控除等申告書」について、扶養家族等の異動がないか全従業員にアナウンスしてください。赤ちゃんが生まれたなど異動がある人には「令和6年分扶養控除等申告書」を最新状態にしてもらってください。

同一生計配偶者の把握がポイント

特に、配偶者の所得の見積額が48万円(給与収入だけの場合103万円)以下か否かの確認には注意が必要です。それは、所得税法上の源泉控除対象配偶者は、合計所得金額が95万円(給与収入のみの場合150万円)以下の配偶者を指し、扶養控除等申告書の「源泉控除対象配偶者A」欄には、所得の見積額が「48万円超95万円以下」、つまり、配偶者特別控除の対象となる配偶者も「源泉控除対象配偶者」として記載するためです。

したがって、扶養控除等申告書の「源泉控除対象配偶者A」欄に配偶者の記載があった場合、「令和6年中の所得の見積額」が48万円以下か否かをしっかり記入してもらわないと「同一生計配偶者」に該当するのかの判断ができません。

定額減税控除対象者の確認

2024年(令和6年)6月1日現在勤務している人のうち、源泉徴収税額表甲欄が適用される居住者の人を選び出します。この段階では、合計所得金額が1,805万円を超える人も対象にします。

「令和6年分扶養控除等申告書」を提出している人がほぼ定額減税の対象者になると思います。「令和6年分扶養控除等申告書」を提出した人が源泉徴収税額表甲欄が適用される人だからです。そこから海外勤務の方を除くことになります。

これにより選ばれた人を「基準日在職者」といいます。

逆に、基準日在職者に該当しない人は、次の人になります。

| 1 | 令和6年6月1日以後払う給与等の所得税において源泉徴収税額表の乙欄や丙欄適用者 |

| 2 | 令和6年5月31日以前に退職した人 |

| 3 | 令和6年6月2日以後に入社になった人 |

| 4 | 令和6年5月31日以前に海外勤務などで非居住者となった人 |

令和6年6月2日以後に入社になった人は年末調整で定額減税の適用を受けることができます。

年調減税事務で定額減税対象外となる人は月次減税をしなくていもいいか?

年間給与収入が2000万円を超えるなどで、月次減税をしても年調減税事務で定額減税対象外となって結局月次減税分を年末調整で返金することとなるなら、月次減税を受けたくないと思う人もいることでしょう。その気持ちはよくわかります。しかし、そのような年調減税事務で定額減税対象外になることがわかっている人についても、月次減税をしなくてはなりません。

(国税庁「令和6年分所得税の定額減税Q&A」3-4所得制限を超える人に対する月次減税より)

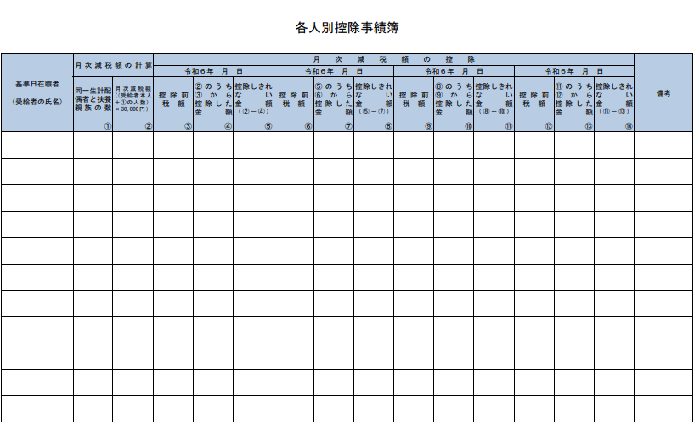

各人別控除事績簿の作成

所得税定額減税の月次減税事務においては、定額減税対象者ごとの月次減税額と各月の控除額等を管理することとなります。これがとても手間がかかり面倒ですね。

その管理方法は自由ですが、国税庁では「各人別控除事績簿」の様式を用意していますので、それを利用するといいでしょう。

PDF形式とExcel形式が用意されていますが、Excel形式の方が自動計算してくれるので便利ですね。

(引用:国税庁)

(引用:国税庁)→各人別控除事績簿(PDF形式)(国税庁)

→各人別控除事績簿(Excel形式)(国税庁)

各人別事績簿の「月次減税額の計算」

提出されている扶養控除等申告書等により、同一生計配偶者及び扶養親族の数の確認をします。「同一生計配偶者」と「扶養親族」については、上記で説明しています。

→同一生命配偶者とは?

→扶養親族とは?

「同一生計配偶者」の範囲は、下図でも確認してください。

(引用:国税庁)

(引用:国税庁)扶養控除等申告書の「源泉控除対象配偶者A」欄に記載があっても、所得の見積額が48万円(給与収入のみの場合103万円)を超える人は「同一生計配偶者」に該当しません。

また、「扶養親族」については、所得税では扶養控除対象者とならない16歳未満の扶養親族も含めることに注意しましょう。

該当者は少ないと思いますが、本人の合計所得金額が900万円を超えると見込まれるため、扶養控除申告書に源泉控除対象配偶者として記載していない場合など、従業員から扶養控除等申告書に記載していない同一生計配偶者や16歳未満の扶養親族を定額減税の対象にしてほしいという申し出があった場合には、「源泉徴収に係る定額減税のための申告書」の提出を受けてください。

→源泉徴収に係る定額減税のための申告書(PDF形式)(国税庁)

同一生計配偶者及び扶養親族の数の確認ができたら、各人別事績簿の「同一生計配偶者及び扶養親族の数(1)」を記入し、(その人数+1人)×30,000円をその右側の「月次減税額(2)」に記入します。

下の例では、「同一生計配偶者及び扶養親族の数(1)」が3人の場合で、4人×30,000円=120,000円を「月次減税額(2)」に記入しています。

(引用:国税庁)※クリックで表示を拡大できます。

(引用:国税庁)※クリックで表示を拡大できます。なお、最初の月次減税事務以後にお子さんが誕生したなどで「同一生計配偶者及び扶養親族の数」に変更があった場合でも、月次減税事務ではその人数を変更しません。(人数の変更についての定額減税は、年末調整時に精算されます)

給与等支払時の月次減税額の控除

まず、2024年(令和6年)6月1日以後に支払う給与や賞与について、通常の計算と同じく源泉徴収税額表により所得税額を求めます。→給与所得の源泉徴収税額表(令和6年分)(PDFファイル。国税庁)

次に、その求めた通常の所得税額と月次減税額を比較して、次によりその月の給与又は賞与での実際の源泉徴収税額を求めます。

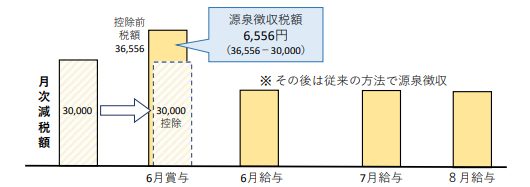

通常計算の所得税額≧月次減税額の場合

通常計算の所得税額が月次減税額以上の場合、源泉徴収税額は、通常計算の所得税額から月次減税額を引いた金額となります。各人別実績簿の「(2)のうち(3)から控除した金額(4)」欄に「月次減税額(2)」欄の金額と同額を記入し、「控除しきれない金額(5)」欄には「0」と記入します。

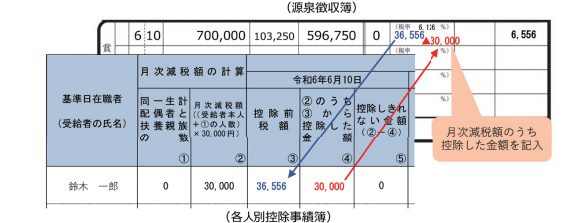

下図の例では、通常計算の所得税額36,556円は月次減税額30,000円以上ですので、源泉徴収税額は、通常所得税額36,556円から月次減税額の30,000円を引いた6,556円となります。

(引用:国税庁)

(引用:国税庁)源泉徴収簿には、その月の「算出税額」欄に通常計算の所得税を記入し、その下に「(2)のうち(3)から控除した金額(4)」欄の金額をマイナスで記入します。「差引徴収税額」欄には、通常計算の所得税額から月次減税額を引いた差額を記入します。

下図の例では、各人別実績簿の「(2)のうち(3)から控除した金額(4)」欄に「月次減税額(2)」欄の金額30,000円と記入し、「控除しきれない金額(5)」欄には「0」と記入しています。

源泉徴収簿には、その月の「算出税額」欄に通常計算の所得税である36,556円を記入し、その下に「(2)のうち(3)から控除した金額(4)」欄の30,000円をマイナスで記入します。「差引徴収税額」欄には、通常計算の所得税額36,556円から月次減税額30,000円を引いた差額6,556円を記入します。

(引用:国税庁)

(引用:国税庁)通常計算の所得税額<月次減税額の場合

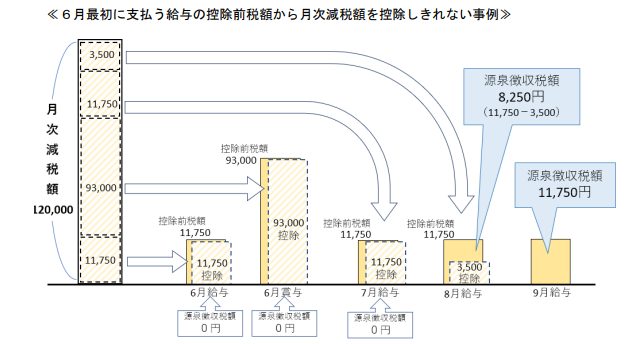

通常計算した所得税額が、月次減税額より少ない場合は、初回の給与等での源泉徴収税額は、0円となります。2回目以降の給与等の支払時においては、初回で控除しきれなかった金額を限度として、その控除しきれない金額がなくなるまで、以後支払う令和6年分の給与や賞与での所得税から順次控除していきます。

各人別実績簿の「控除前税額(3)」欄の金額から「月次減税額(2)」欄の金額は控除しきれませんので、「(2)のうち(3)から控除した金額(4)」欄には、通常計算の所得税と同額を記入し、「控除しきれない金額(5)」欄には、(2)欄から(4)欄の金額を引いた残額を記入します。

以後支払う給与や賞与では、通常計算の所得税額から「控除しきれない金額(5)」欄の金額を引き、それでも控除しきれない場合には「控除しきれない金額(8)」欄に(5)欄から(7)欄を引いた残額を記入します。

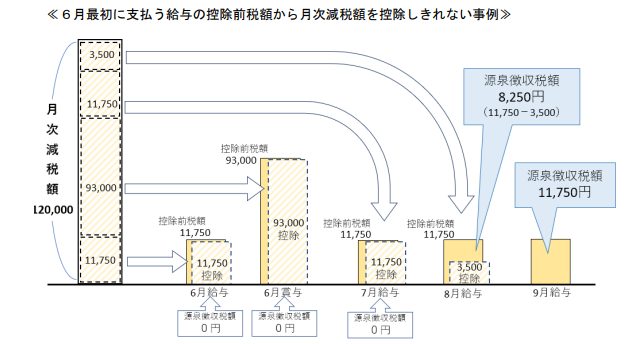

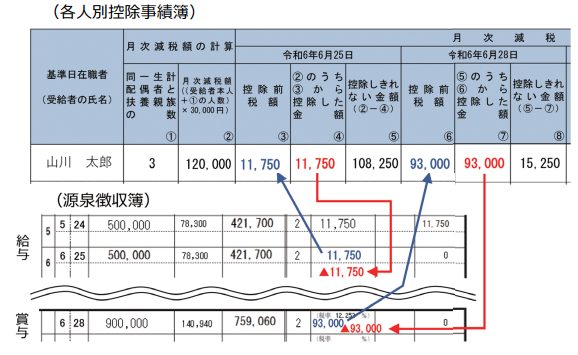

下図の例では、6月給与の通常計算した所得税11,750円が月次減税額120,000円より少ないですから、6月給与の源泉徴収税額は、通常計算の所得税11,750円から11,750円を引いた0円になっています。(月次減税額の残額は、120,00円-11,750円=108,250円)

次に支給された6月賞与の通常計算した所得税93,000円が月次減税額残額108,250円より少ないですから、6月賞与の源泉徴収税額は、通常計算の所得税93,000円から93,000円を引いた0円になっています。(月次減税額の残額は、108,250円-93,000円=15,250円)

7月給与では、通常計算した所得税11,750円が月次減税残額15,250円より少ないですから、7月給与の源泉徴収税額は、通常計算の所得税11,750円から11,750円を引いた0円になっています。(月次減税額の残額は、15,250円-11,750円=3,500円)

8月給与では、通常計算した所得税11,750円が月次減税残額3,500円より多いですから、8月給与の源泉徴収税額は、通常計算の所得税11,750円から月次減税残額3,500円を引いた8,250円になっています。(月次減税額の残額は、3,500円-3,500円=0円)

8月給与までで月次減税額の控除が終わりましたので、9月給与以降では、通常とおり計算した所得税額11,750円が源泉徴収税額に戻っています。

(引用:国税庁)

(引用:国税庁) (引用:国税庁)

(引用:国税庁)なお、退職所得の源泉徴収の際には、定額減税を実施しません。

また、従業員が定額減税を「受ける」「受けない」の選択をすることはできません。

控除後の事務1(給与明細書への控除額表示)

給与や賞与で月次減税額を引いた場合には、給与明細書や賞与明細書の適宜の箇所に、月次減税額のうちその給与や賞与で実際に引いた金額を「定額減税額(所得税)***円」などと表示してください。 給与明細書に実際に控除した月次減税額の金額を記載するスペースがない場合は、別紙に「定額減税額(所得税)***円」などと記載してもOKです。

給与明細書に実際に控除した月次減税額の金額を記載するスペースがない場合は、別紙に「定額減税額(所得税)***円」などと記載してもOKです。通常計算した所得税と月次減税額のそれぞれの税額がわかるようにすることがポイントです。

控除後の事務2(源泉所得税納付書の記載と納付)

給与や賞与から控除した源泉所得税を税務署へ納付する際に使用する納付書(所得税徴収高計算書)の税額欄について、定額減税の控除をした場合には、月次減税の控除を行った後の金額(実際に所得税を控除した金額)を記入します。納付書の合計額が0円の場合は、納付期限までに源泉所得税納付書を税務署に提出します。

下図の例では、源泉所得税納付書の「俸給・給料等」の「税額」欄には、各人の「月次減税額を引いた後の源泉徴収税額」を集計した金額9,700円を記入しています。

(引用:国税庁)

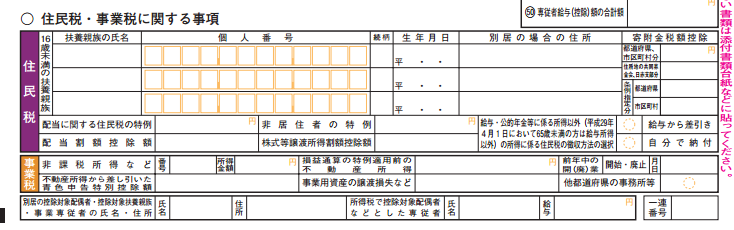

(引用:国税庁)住民税(市県民税)の定額減税の月次事務

住民税の定額減税額は市区町村が計算

住民税(市県民税)の定額減税については、所得税の定額減税にように給与計算担当者が控除額を計算する必要はありません。

住民税(市県民税)の定額減税については、所得税の定額減税にように給与計算担当者が控除額を計算する必要はありません。市区町村からの通知どおり控除すればOKです。ほっとしますね。

6月の控除額は0円。7月は端数つき。8月から翌年5月まで一定額となります。

(引用:総務省)

(引用:総務省)例えば、定額減税後の住民税年税額が30,000円の場合、30,000円÷11=2,727円となります。したがって、6月の住民税額は0円。8月から翌年5月までは、百円未満端数を切捨てた2,700円が控除され、7月は切捨てた端数を加算した3,000円が控除されます。

年月 | 住民税控除額 |

| 令和6年06月 | 0円 |

| 令和6年07月 | 3,000円 |

| 令和6年08月 | 2,700円 |

| 令和6年09月 | 2,700円 |

| 令和6年10月 | 2,700円 |

| 令和6年11月 | 2,700円 |

| 令和6年12月 | 2,700円 |

| 令和7年01月 | 2,700円 |

| 令和7年02月 | 2,700円 |

| 令和7年03月 | 2,700円 |

| 令和7年04月 | 2,700円 |

| 令和7年05月 | 2,700円 |

合計 | 30,000円 |

例外的に住民税6月徴収がある人も

上記で説明したように、令和6年度の住民税の特別徴収額は、6月は0円になります。しかし、6月に徴収額がある人が例外的に発生します。

それは、定額減税の対象にならない均等割のみの方や、合計所得金額1,805万円を超える場合です。その場合は、これまでどおり6月からの徴収になります。

ただ、市町村によっては、均等割のみの方でも6月は0円とし、7月で徴収するところもあるようです。

東京都や横浜市、大阪市、名古屋市、福岡市など多くの市町村では、定額減税の対象にならない均等割のみの方や合計所得金額1,805万円を超える方は、6月より徴収されます。

→ 令和6年度に限り適用される市民税・県民税の定額減税(名古屋市 「4. 定額減税の実施方法」)

6月は全員0円と思い込んでいると間違えます。市区町村からの住民税特別徴収額決定通知書をよく見ましょう。

住民税の定額減税額を確認する方法

勤務先から配布される住民税特別徴収額の決定通知書の「摘要」欄や「備考」欄に、定額減税額(減税された額)と定額減税控除不足額(減税しきれなかった額)が記載されますので、定額減税がされているか確認しましょう。

(引用:東京都北区)

定額減税が満額受けられない場合

令和6年分の給与収入と扶養親族等の人数の関係で、定額減税を満額受けられない場合について説明します。確かに、勤務先での定額減税は通常計算の所得税額が限度になるので、それ以上の定額減税の適用を受けることができません。

でも安心してください。

確かに勤務先で受ける定額減税では満額受けることができなくても、その不足分については、市区町村から給付金として支給されることになっています。

給付時期は、市区町村で前後するようです。

(引用:公明党)

(引用:公明党)パート・アルバイトの定額減税

パートやアルバイトの定額減税がどうなるかについてまとめてみましょう。

給与収入103万円以下の場合

令和6年の給与収入が103万円(所得48万円)以下のパート・アルバイトの定額減税は、本人からではなく、扶養に入れているご主人などが適用を受けることになります。(ご主人などが扶養控除申告書に源泉対象配偶者・扶養親族として記載します)給与収入103万円超の場合

令和6年の給与収入が103万円(所得48万円)を超えるパート・アルバイトの定額減税は、本人から適用することになります。ただし、年間所得税額が30,000円までいかないと、定額減税は足切りになって満額受けることができません。

その不足分は、市区町村から給付金として支給されることになります。(「定額減税補足給付金」)

給与収入が予定と異なった場合

2024年(令和6年)6月1日の時点での配偶者給与収入の予定と、結果的に2024年(令和6年)の給与収入が異なることもあると思いますが、その場合の定額減税はどうなるのでしょうか?

給与収入103万円以内の予定が103万円超となった場合

令和6年6月1日の時点では、パート・アルバイトの方の令和6年の給与収入が103万円以下の予定でご主人などが勤務先の給与等で定額減税の適用を受けていましたが、結果的に令和6年の給与収入が103万円を超えてしまった場合はどうなるのでしょうか?まず、本人は勤務先の年末調整で定額減税の適用を受けることになります。通常計算所得税が定額減税満額30,000円に満たない場合は、その差額は市区町村から給付金が支給されます。

したがって、扶養に入れたご主人などは、令和6年分扶養控除等申告書を年末に再提出する際に、扶養親族等として記載したその人の名前を消去する必要がありますので注意してください。

もし、消去するのを忘れると、定額減税が二重でされることになってしまいます。

給与収入103万円超の予定が103万円以下となった場合

反対に、令和6年6月1日の時点では、パート・アルバイトの方の令和6年の給与収入が103万円を超える予定で、本人が勤務先の給与から定額減税の適用を受けていましたが、結果的に令和6年の給与収入が103万円以下になった場合はどうなるのでしょうか?まず、本人は勤務先の年末調整でされる定額減税精算で、給与等で受けた定額減税については戻すことになり、定額減税の適用は受けないことになります。

その結果、ご主人等の扶養に入れることになりますので、ご主人等が勤務先に提出する令和6年分扶養控除申告書等にその家族名を追加記入します。そうすれば、ご主人等の勤務先で実施される年末調整での定額減税精算で、その人分の定額減税も適用されることになります。

年の途中で休職した場合の定額減税

従業員等のうち、病気やケガ、出産、育児等によって、年の途中に休職・休業する従業員等がいる場合は、定額減税の月次減税事務はどのようになるのでしょうか。

休職者も基準日在職者に該当

休職によって給与等の支払が停止している従業員等であっても、2024年(令和6年)6月1日より前に退職せず、給与等の支払を受ける立場が継続していれば、定額減税の対象者である「基準日在職者」に該当します。したがって、2024年中に復職して給与等の支払が再開する場合には、その時点から月次減税事務を実施することになります。

復職した際の月次減税事務開始時期

休職中の従業員等は、基本的には給与等の支払が停止されるため、休職中は月次減税事務の対象となる給与等がないことが多いと思います。この場合、2024年(令和6年)中に復職した後、6月以後に給与等の支払を再開するケースでは、その給与等が「令和6年6月以後最初に支払う給与等」に該当するため、その給与等から月次減税事務を開始することになります。

例えば、6月15日に休職した従業員が、9月1日に復職した場合を想定しましょう。

例えば、6月15日に休職した従業員が、9月1日に復職した場合を想定しましょう。まず、この従業員は、2024年6月1日時点で在職中で既に扶養控除等申告書を提出しているので、「基準日在職者」に該当します。

給与等が20日締め毎月末日支払としている会社として、この従業員の月次減税事務は、「2024年6月以後最初に支払う給与等」となる6月30日支払の給与等から開始します。

6月30日の月次減税事務で、減税額が控除しきれないことが多いと思いますがその場合、7月以後支払う給与等に順次繰り越して控除するところですが、休職によって7月31日に支払う給与等が0円(源泉徴収税額も0円)となるため、月次減税はできません。

したがって、復職後、給与等の支払が再開する9月20日締めの給与から月次減税事務を再開して定額減税残額を控除することになります。

休職中でも手当の支給がある場合

休職中であっても、手当等の支給がある場合は、2024年6月以後最初に支払う手当等から在職中の従業員と同様に月次減税事務を開始することになります。復職が2025年(令和7年)以降になる場合

休職中の従業員の復職が2025年(令和7年)以降になって、2024年(令和6年)6月以後給与等の支払がない場合には、月次減税事務の対象になりませんので、定額減税は年調減税事務で実施します。

未払い給与を支給した場合の定額減税

定額減税の月次減税額は、2024年(令和6年)6月以後に支払われる令和6年分の給与等から控除することとされています。したがって、2024年(令和6年)5月分の未払い給与を6月以後に支払うこととなったときは、その未払い給与が発生する5月分の給与等の現世徴収税額から控除します。

ただし、その未払給与が2023年(令和5年)以前分である場合は、それは2024年(令和6年)分給与等ではありませんので、その未払給与を2024年(令和6年)6月以後に支払うこととなったとしても、その源泉徴収税額から月次減税はしません。

給与と年金の両方の収入がある場合の定額減税

定額減税は、公的年金の源泉所得税からも実施されますので、公的年金も受給している人について給与からも定額減税をすると二重になってしまわないが心配になるかもしれません。

定額減税は、公的年金の源泉所得税からも実施されますので、公的年金も受給している人について給与からも定額減税をすると二重になってしまわないが心配になるかもしれません。制度上、公的年金収入で定額減税を受けているとわかっていても、それは聞かなかったものとして、ほかの従業員と同じように給与でも定額減税を実施してください。

本人が令和6年分について確定申告をすることによって、定額減税が二重に行われたことに対し調整がされます。そのような従業員へは、「来年3月15日までに所得税の確定申告をしてくださいね」と案内されるといいでしょう。

定額減税の参考資料等

各種情報、様式

国税庁等では、定額減税について次の情報提供をしています。・ポイント 所得税・個人住民税の定額減税(PDFファイル。首相官邸)

・

(国税庁)

(国税庁)・給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた(PDFファイル。国税庁)

・給与支払者向け定額減税説明会(国税庁)

・令和6年分所得税の定額減税の給与収入に係る源泉徴収税額からの控除について(PDFファイル。財務省・国税庁)

・令和6年分所得税の定額減税について(給与所得者の方へ)(PDFファイル。国税庁)

・令和6年分所得税の定額減税Q&A(PDFファイル。国税庁)

・令和6年度定額減税(住民税)(東京都)

・個人住民税の定額減税(案)に係るQ&A集(PDFファイル。総務省)

定額減税説明動画

定額減税コールセンター

給与支払者向け所得税定額減税コールセンターが開設されています。この定額減税コールセンターでは、所得税の定額減税制度における給与の源泉徴収に関する一般的なご質問や相談ができます。

0570-02-4562(全国一律の料金) 又は、03-6626-2067(通常電話料金)

0570-02-4562(全国一律の料金) 又は、03-6626-2067(通常電話料金)※受付時間 9:00~17:00(土日祝除く)

まとめ

給与所得者の定額減税はかなり複雑です。特に、企業の給与計算担当者には大きな負担がかかります。

今回の記事が、定額減税制度の理解や給与担当者の定額減税実務の参考になればうれしいです。

【投稿者:税理士 米津晋次】