勤務先から退職金をもらったときの税金はどうやって計算されるのかをご存知の方は少ないと思います。

また、退職金は多額なこともありますから、多くの税金が引かれるのではないか、確定申告が必要なのではないか、など疑問点もあります。

そこで今回は、退職金に対する税金について説明しましょう。

目次

退職金の税金

退職金は、ふつう永年の勤務の成果として一時金を受け取るものです。退職金には、それを得るための必要経費はありませんので、そのまま課税すると多額の税負担になってしまいます。

また、これをほかの所得と合計して課税(総合課税)すると、同年中の他の所得にも高い累進税率が適用されて全体的な税負担も上昇することになります。

しかし、退職金は老後の生活資金となるものであり、あまり高額の税金をかけることは適切でありません。

そこで退職金に対する税金は、ほかの所得とは区分して計算(分離課税)し、所得税・住民税があまりかからないようになっています。

退職所得の計算

退職所得の金額は、次のように計算します。・(退職金収入-退職所得控除額)×1/2=退職所得の金額

退職所得控除額の計算

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数(最低80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

退職所得控除額は、いわば、退職金の非課税枠です。

まず、誰でも最低80万円の退職所得控除額があるということです。

そして、勤続20年までは1年あたり40万円の退職所得控除額になります。

勤続20年を超えると、その超えた年については、1年あたり70万円の退職所得控除額へ金額が増額になります。

退職金の非課税枠である退職所得控除額以下の退職金収入であれば、税金はかからないことになります。

→ 退職金を受け取ったとき(退職所得)(国税庁)

退職所得控除額の計算例

勤続年数が10年2ヶ月の人の場合の退職所得控除額

・勤続年数は11年になります。(端数の2ヶ月は1年に切上げ)・40万円×11年(勤続年数)=440万円

勤続年数が30年の人の場合の退職所得控除額

800万円(40万円×20年)+70万円×(勤続年数-20年)=800万円+70万円×10年

=1,500万円

退職所得控除額の計算の例外(障害者になったことによる退職)

障害者になったことが直接の原因で退職した場合の退職所得控除額は、上記の方法により計算した額に、100万円を加えた金額になります。退職金に対する所得税の計算

退職金に対する所得税額の計算方法

サラリーマンの給与所得や商売をしている人の事業所得、不動産賃貸をしている不動産所得などは、総合課税といって、すべての所得を合計して所得税を計算します。しかし、退職所得は原則として、他の所得と分離して所得税額を計算します。(「分離課税」といいます)

退職金に対する源泉徴収

役員又は使用人に退職金を支払うときには、所得税(復興特別所得税を含む)を源泉徴収して、原則として、翌月の10日までに税務署に納めなければなりません。ただし、死亡退職による退職金は、源泉徴収は必要ありません。

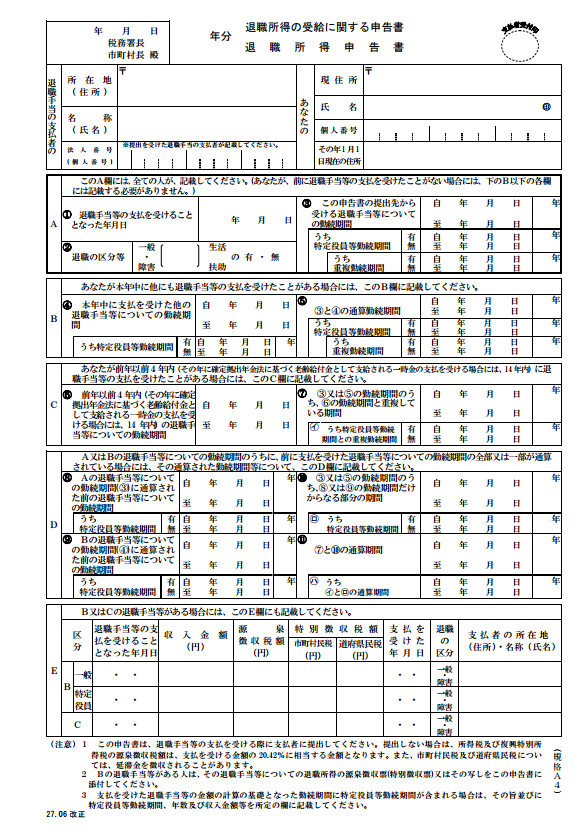

退職金に対する源泉徴収のしかたは、退職する人から「退職所得の受給に関する申告書」の提出を受けている場合と受けていない場合とで異なります。

「退職所得の受給に関する申告書」

→ 退職所得の受給に関する申告書の様式(国税庁)

「退職所得の受給に関する申告書」の提出を受けている場合

「退職所得の受給に関する申告書」の提出を受けている場合には、退職金に対する源泉徴収税額は次のように計算します。(1)「退職所得控除額」を計算します。

※退職所得控除額は、上で説明したとおりです。

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数(最低80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

(2)課税退職所得金額を計算します。

課税退職所得金額=(退職金収入-退職所得控除額)×1/2(1,000円未満の端数切捨て)

ただし、

(1)役員等としての勤続年数が5年以下の場合は、「×1/2」はしません。

※役員等とは、法人の役員、国会議員及・地方公共団体の議員、公務員などをいいます。

天下りであっちの団体の役員を数年やって退職金をもらい、またこっちの団体へ移って役員を数年やって退職金をもらい・・・という場合に対する課税強化ですね。平成25年からこの例外規定ができました。

(2)役員等以外の勤続年数が5年以下である方が令和4年1月以後に支払を受けるべき退職金のうち、その役員等以外の勤続年数に対応する退職金として支払を受けるものについては、1 150万円と2 退職金の額から300万円に退職所得控除額を加算した金額を差し引いた残額との合計額が課税退職所得金額となります(退職金の額から退職所得控除額を差し引いた残額が300万円以下の場合は、その残額に1/2を掛けた金額が課税退職所得金額となります。)。

なお、「退職所得の受給に関する申告書」を提出した人については、原則として確定申告は必要ありません。

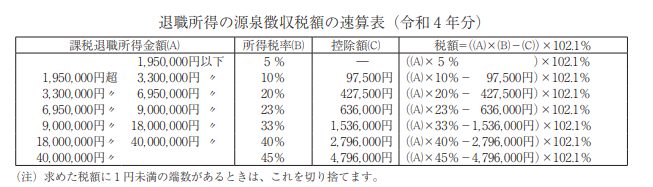

(3)源泉徴収する税額を計算します。

「退職所得の源泉徴収税額の速算表」に課税退職所得金額をあてはめて源泉徴収する所得税額を計算します。

→ 退職所得の源泉徴収税額の速算表(国税庁)

(計算例)退職金額が2,300万円、勤続年数が29年2か月の人の場合

・勤続年数:30年(1年未満の端数切上げ)

・退職所得控除額:

800万円+70万円×(勤続年数30年-20年)=1,500万円

・課税退職所得金額:

退職金収入2,300万円-退職所得控除額1,500万円)×1/2=400万円

・源泉所得税額:

課税退職所得金額400万円×税率20%-控除額427,500円×1.021

=380,322.5円 → 380,322円(円未満端数切捨て)

「退職所得の受給に関する申告書」の提出を受けていない場合

「退職所得の受給に関する申告書」の提出を受けていない場合には、退職金に対する源泉徴収税額は次のように計算します。・退職金額×税率20.42%

(計算例)退職金額が800万円の場合

退職金収入800万円×20.42%=1,633,600円

なお、「退職所得の受給に関する申告書」の提出をしなかった人については、確定申告を行うことにより所得税額の精算をします。

【参考】→ 退職手当等に対する源泉徴収(国税庁)へ

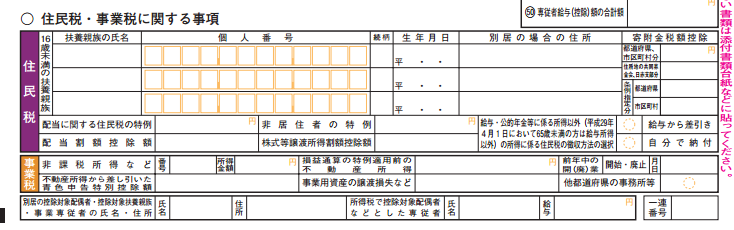

退職金に対する住民税の計算

退職金に対する住民税額の計算方法

退職所得は、原則として所得税と同じように、他の所得と分離して住民税額を計算し、退職金額からその住民税額を差し引いて市町村に納付することとされています。(1)「退職所得控除額」を計算します。

※退職所得控除額は、上で説明しました。

(2)課税退職所得金額を計算します。

課税退職所得金額は、所得税の「「退職所得の受給に関する申告書」の提出を受けている場合」の計算と同じです。

課税退職金額=(退職金額-退職所得控除額)×1/2(1,000円未満の端数切捨て)

(3)控除する住民税額を計算します。

・市民税額=退職所得の金額×税率(6%) (100円未満切捨)

・県民税額=退職所得の金額×税率(4%) (100円未満切捨)

・控除する住民税額=市民税額+県民税額

→ 退職所得の分離課税(名古屋市)

退職所得の市民税・県民税の特別徴収税額早見表

次の早見表で、平成25年1月1日以後に支払われる退職手当等についての税額計算の結果を確認できますので、参考としてご利用ください(早見表の退職所得控除後の退職手当等の金額は、2分の1を乗じる前の金額です。)。→ 退職所得の市民税・県民税の特別徴収税額早見表(名古屋市。PDF形式)へ

なお、勤続年数が5年以下の役員等に対して支払われる退職手当等の場合や、役員等以外で勤続年数が5年以下の方のうち退職所得控除後の退職手当等の金額が300万円を超える場合については、早見表と特別徴収税額が異なりますので、上記計算方法を参考に計算してください。

退職金に対する住民税額の納付方法など

退職手当等の支払者は、特別徴収した住民税額を市町村に徴収した月の翌月10日までに納付します。なお、納付書は、毎月の住民税を納付する納付書の「退職所得分」の欄に記入して、毎月納付分と合わせて納付します。

退職所得に対する住民税を特別徴収した場合は、「市民税 県民税納入申告書」を、退職手当を支払った月の翌月の10日までに市町村へ提出する必要があります。

複数の退職金を受け取った場合

他の会社からの退職所得の源泉徴収票の提出など

同じ年に既に他の会社などから退職手当等を支払われていることがある場合には、勤務先で他の会社が支払った退職手当等も含めて源泉徴収税額を計算しなければなりません。したがって、同じ年中に他の会社から支払済の退職手当等がある場合には、勤務先に提出する「退職所得の受給に関する申告書」に次のものを記入し、その支払済の退職手当等の「退職所得の源泉徴収票」を添付して提出する必要があります。

| 1 | その支払済の退職手当等の支払者の氏名(名称) |

| 2 | 退職手当等の額 |

| 3 | 源泉徴収された税額 |

| 4 | 支払年月日 |

| 5 | 勤続年数 |

「退職所得の受給に関する申告書」に提出の順位を記載

なお、複数の支払者に同時に「退職所得の受給に関する申告書」を提出する場合には、その申告書にその提出の順位を記載することとなっています。退職金は確定申告しなくていいですか?

通常は退職金の確定申告は不要

退職金は、勤務先に「退職所得の受給に関する申告書」をしておけば、通常は退職金を支払いの際の上記のとおり所得税や住民税(市県民税)の源泉徴収で課税関係が終了します。したがって、原則として退職金について所得税の確定申告をする必要はありません。

→ 退職金と税(国税庁)

退職金の確定申告が必要な場合

「退職所得の受給に関する申告書」を提出していない場合

勤務先に「退職所得の受給に関する申告書」を提出していない人は、確定申告が必要です。退職金を受け取る際に、退職金収入金額から一律20.42%の所得税等が源泉徴収されていますので、確定申告で精算することになります。

医療費控除や寄附金控除等の適用を受ける場合

医療費控除や寄附金控除など、確定申告をしないと受けられないものの適用を受ける場合や、追加で生命保険料控除や扶養控除などを受ける場合は確定申告が必要となり、その確定申告書に退職所得の金額も記載します。公的年金等にかかる雑所得以外の所得金額が20万円を超す場合

国民年金や厚生年金などの公的年金を受け取っている場合、公的年金等の収入金額が年400万円以下であれば、「年金受給者の確定申告不要制度」の対象となり、通常所得税の確定申告する必要はありません。→ご存じですか?年金受給者の確定申告不要制度(政府広報オンライン)

しかし、公的年金を受け取っている人で、事業所得や配当所得、不動産所得など、公的年金以外の所得金額が20万円を超える場合は、この「年金受給者の確定申告不要制度」の対象から外れるため、確定申告が必要になります。

→ 確定申告が必要な方(国税庁)

退職金の確定申告は義務でないが申告をおすすめする場合

上記で説明したとおり、退職金については所得税の確定申告は原則不要です。ただし、退職のタイミングなどによっては、確定申告を行うことで所得税の一部が還付される場合がありますので、該当する場合は確定申告をすることをおすすめします。

確定申告をした方がいい主なケースは、以下のとおりです。

| 1 | 年の途中で退職して年末調整を行っていない場合 |

| 2 | 不動産所得や事業所得があって、赤字が発生した場合 |

退職金を確定申告しなかったらどうなる?

通常は確定申告不要

勤務先に「退職所得の受給に関する申告書」を提出していれば、退職金については源泉徴収で課税関係が終了していて原則確定申告は不要ですので、心配ありません。医療費控除を受けるためなどで確定申告をする際には、退職所得についても確定申告書に記載する必要があります。

ただし、退職所得の記載を忘れても、所得税や住民税に差額は発生しないので、実質問題ありません。

勤務先に「退職所得の受給に関する申告書」を提出していない場合

もし、勤務先に「退職所得の受給に関する申告書」を提出していない場合でも、多くの場合は確定申告の義務はありません。

しかし、その場合は、退職金から一律20.42%という高い税率で所得税等が源泉徴収されていますので、確定申告をすると所得税等が還付になります。

退職金に源泉徴収されていないものがある場合

外国企業から受け取った退職金など、源泉徴収されないものがある場合は、所得税の確定申告をしなくてはなりません。確定申告をしなかった場合には、税務署から指摘を受けて本来の所得税等だけでなく、延滞税など余分な税金を支払うことになってしまいます。

その他の手続き

退職金を支払った会社は、「退職所得の源泉徴収票・特別徴収票」を本人へ交付するとともに、税務署と市町村へも提出します。税務署へ「退職所得の源泉徴収票・特別徴収票」を提出しなければならない方は、法人の役員に対して退職金の支払をした場合です。

市町村へは、退職金を受け取ったすべての人について「退職所得の源泉徴収票・特別徴収票」を提出してください。

死亡により相続人が退職金を受け取った場合は?

被相続人の死亡によって、死亡日から3年以内に支払が確定した退職金が、相続人などに支払われた場合は、その退職金について所得税の確定申告をする必要はありません。死亡退職金は、所得税や住民税の課税対象にならないからです。

一方、死亡退職金は、相続税の課税対象となります。

ただし、死亡退職金には、「500万円×法定相続人の数」という非課税枠がありますので、死亡退職金のうち相続税の課税対象となるのはその非課税枠を超えた部分のみです。

なお、相続人以外の人が取得した死亡退職金には、この非課税の適用はありません。

→ 相続税の課税対象になる死亡退職金(国税庁)

まとめ

退職金に対する所得税・住民税について説明してきました。 退職金に対する税金は、かなり優遇されていますね。退職金は普通何度ももらうものではありませんが、退職後の生活設計をするためには、知っておくと便利ですね。

【投稿者:税理士 米津晋次】

コメント

コメントはありません。