多くの企業で夏と冬に支給される賞与(ボーナス)。賞与の明細を見て、「所得税がこんなに高いの?」と思われたことはありませんか?

社会保険料も含めると、かなりの金額が引かれています。

本当に計算があっているの?そんな疑問を持っている方も多いのではないでしょうか。

または、会社の給与計算の担当になったんだけど、賞与の所得税ってどうやって計算するのか疑問の方もいるでしょう。

そこで今回は、賞与の所得税の計算方法を中心に、社会保険料の計算についてもご説明しましょう。

賞与の所得税の計算はこうする

賞与の所得税が高い?

賞与を貰いました。賞与明細書を見ると、

| 賞与 | 400,000円 |

| 健康保険料 | 19,940円 |

| 厚生年金 | 35,656円 |

| 雇用保険料 | 1,600円 |

| 所得税 | 14,000円 |

| 差引支給額 | 328,804円 |

いやに所得税が高いと感じます。本当に所得税の計算が合っているのでしょうか?

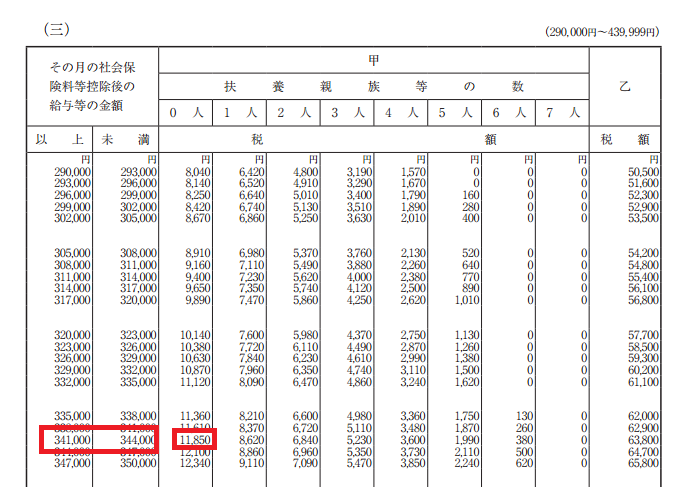

給与所得の源泉徴収税額表の月額表を見てみる

毎月の給与の所得税の計算と同じようにして所得税を計算してみました。税額表に当てはめるのは、課税支給金額から社会保険を引いた金額でしたね。

・賞与400,000-(健康保険料19,940円+厚生年金35,656円+雇用保険料1,600円)=342,804円

この金額を月額表の該当金額行の扶養0人欄を見ると、11,850円になっています。

一方、賞与明細で引かれた所得税は14,000円でした。

※実際に計算する場合は、最新の税額表をお使いください。

→参考:給与所得の源泉徴収税額表(令和4年分)月額表(国税庁。PDFファイル)

やっぱり間違っているのでは?

賞与の所得税計算方法は給与とは異なる

じつは、賞与における所得税の計算方法は、給与とは異なっているのです。賞与も給与と同じ「給与所得の源泉徴収表」の「月額表」で計算している間違いをよく見ますが、逆にこの計算方法が間違っているのです。

賞与における所得税の計算で使う税額表は、通常は「給与所得の源泉徴収表」の「月額表」ではなく、「賞与に対する源泉徴収税額の算出率の表」なのです。

※実際に計算する場合は、最新の税額表をお使いください。

→参考:令和4年分賞与に対する源泉徴収税額の算出率の表(国税庁。PDFファイル)

賞与は前月給与を基礎に所得税率をかけて計算する

一般的な賞与の所得税の計算方法

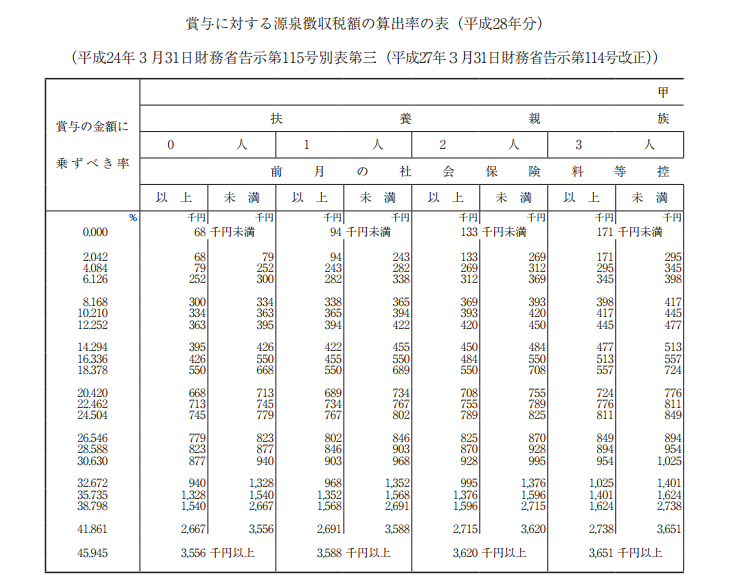

一般的な賞与における所得税の計算方法を説明しましょう。「賞与に対する源泉徴収税額の算出率の表」を使うと説明しましたが、それを見ると、縦は、「率」、横は「扶養人数」となっています。

間違った賞与における所得税計算方法

あっ、それなら課税対象額を計算すると・・・・賞与400,000円-(健康保険料19,940円+厚生年金35,656円+雇用保険料1,600円)=342,804円

「賞与に対する源泉徴収税額の算出率の表」を見ると,342,804円が該当する率は、10.210%だから所得税は

・342,804円×10.210%=35,000円

これもよく見られる間違った計算方法です。

前月給与が所得税計算の基礎

それでは正しい方法を説明しましょう。まず、必要になるのが、直前の給与明細書です。

なぜなら、賞与の所得税は、前月給与を基礎にして計算するからです。

前月給与の給与明細を見ると次のとおりだったとしましょう。

| 課税支給額 | 250,000円 |

| 非課税支給額 | 10,000円 |

| 支給額計 | 260,000円 |

| 健康保険料 | 12,961円 |

| 厚生年金 | 23,176円 |

| 雇用保険料 | 1,040円 |

| 所得税 | 5,200円 |

| 住民税 | 15,000円 |

| 差引支給額 | 202,623円 |

まずは、直前給与課税対象額を計算しましょう。

つまり、直前給与(非課税を除く)-社会保険料(健康保険料+厚生年金+雇用保険料)を計算します。

すると、

・直前給与250,000円-(健康保険料12,961円+厚生年金23,176円+雇用保険料1,040円)=212,823円

となりました。

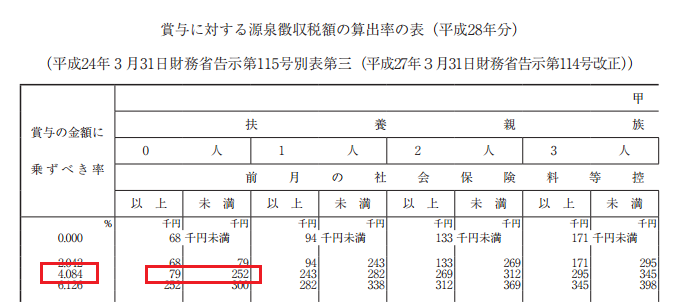

賞与に対する源泉徴収税額の算出率の表から税率を計算

この金額円を、「賞与に対する源泉徴収税額の算出率の表」の「甲欄」の扶養親族数と金額(以上・未満)で該当する欄を見つけ、その行の左端にある率を確認します。上記の例では、212,823円は、「扶養親族数0人」「79千円以上252千円未満」に該当しますので、その行の左端を見て率は4.084%と確認しました。

※実際に計算する場合は、最新の税額表をお使いください。

率を確認できたら、

・賞与400,000円-(健康保険料19,940円+厚生年金35,656円+雇用保険料1,600円)=342,804円

に「率」4.084%をかけます。

・342,804円×4.084%=14,000円

これが賞与から控除する所得税額となります。

賞与における所得税に円未満の端数が生じた場合

なお、所得税の計算結果に円未満の端数が出る場合があります。そのときは、通常円未満の端数を切捨てます。

例外的な賞与の所得税の計算方法1

通常は、上記のように前月給与を基礎に「率」を確認して計算するのですが、次のような例外があります。前月給与がない場合

前月給与を基礎にしようにも、前月給与がない場合があります。退職者や休職者に賞与を支払ったという場合です。前月給与から社会保険料を引いたら0円になった場合

これもあまりない例です。社会保険料は、通常は翌月から控除する会社が多いのですが、その月から控除する会社の場合は、このようなことが発生する可能性もあります。

賞与が給与に対して多額な場合

最後は、賞与から社会保険料を控除した金額が、前月給与から社会保険料を控除した金額の10倍以上ある場合です。こんな多額の賞与を支払う会社もほとんどないでしょう。

成果報酬(歩合給)を賞与で支払う場合には、もしかしたらこのようなことがあるかもしれません。

例外的な場合は、月額表を使って所得税を計算

このような例外的な場合は、「賞与に対する源泉徴収税額の算出率の表」を使用することなく、「給与所得の源泉徴収表」の「月額表」を使って計算します。前月給与がない場合や社会保険料を引いたら0円なったには、賞与の額を賞与計算期間の月数で割った金額を「月額表」にあてはめて所得税を求め、さらにそれに賞与計算期間の月数をかけます。

賞与計算期間が6ヵ月の場合は、

| (1) | (賞与から社会保険料を差し引いた金額)÷6から「月額表」で所得税額を確認 |

| (2) | (1)で求めた所得税額×6 |

賞与の計算期間が6ヵ月を超える場合は、

| (1) | (賞与から社会保険料を差し引いた金額)÷12+(前月課税対象金額) |

| (2) | (1)金額から「月額表」で所得税額を確認 |

| (3) | (2)-(前月給与の所得税額)×12 |

また、前月給与の課税対象金額の10倍を超える賞与(社会保険控除後の金額)を支払う場合は、

・賞与の計算期間が6ヵ月の場合

| (1) | (賞与から社会保険料を差し引いた金額)÷6+(前月課税対象金額) |

| (2) | (1)の金額を「月額表」で所得税額を確認 |

| (3) | (2)-(前月給与の所得税額)×6 |

とても複雑ですね。

例外的な賞与の所得税の計算方法2

副業として2箇所目の会社など、扶養控除等申告書を提出していない人は、「賞与に対する源泉徴収税額の算出率の表」を使用しますが、「甲」欄ではなく、一番右の「乙」欄で「率」を確認してください。「率」が決まったら、あとは原則的な賞与における所得税の計算と同様です。

賞与の所得税は、結局年末調整で精算される

前月給与によって、賞与から控除される所得税が多かったり少なかったりするのは、納得いかないかもしれません。しかし、ここで控除された所得税額は、仮のものです。その年の所得税は、年末調整で調整されますので心配無用です。(扶養控除等申告書を提出していない者を除く。)

賞与の社会保険の計算方法

このように、賞与における所得税の計算方法はとても複雑です。それでは、社会保険料(健康保険料、厚生年金保険料、雇用保険料)の計算も複雑なのでしょうか。

賞与の社会保険料は、単純に保険料率をかければいい

賞与における社会保険料の計算は、所得税と異なり単純です。賞与支給額に、それぞれの保険料率をかければいいのです。

2016年7月現在の保険料率は、健康保険:9.97%(介護保険対象外)、厚生年金:17.828%となっています。

(※2022年7月現在の保険料率は、健康保険:9.93%(介護保険対象外)、厚生年金:18.300% 協会けんぽ 愛知県)

→参考:令和4年3月分からの健康保険・厚生年金保険の保険料額表 (協会けんぽ 愛知県。PDFファイル)

健康保険料と厚生年金は、会社と個人で折半します。

ただし、賞与額に1000円未満の端数があれば切捨てます。

また、雇用保険の個人負担割合は、4/1000となっています。

(※2022年7月現在は、3/1000)

→参考:令和4年度の雇用保険料について(厚生労働省。PDFファイル)

したがって、

| 健康保険料 | 賞与400,000円×9.97%÷2=19,940円 |

| 厚生年金 | 賞与400,000円×17.828%÷2=35,656円 |

| 雇用保険料 | 賞与400,000円×4/1000=1,600円 |

なお、上記の計算で、もし円未満の端数が生じた場合は、

・50銭以下の場合は、切り捨て

・50銭を超える場合は、切り上げ

とするルールになっています。

まとめ

賞与(ボーナス)の所得税の計算方法を中心に社会保険の計算もご説明してきました。ご理解いただけたでしょうか。実際の賞与明細書を確認してみてください。

前月給与を基礎にした所得税の計算方法については、納得できないかもしれませんが、年末調整で調整されますので、ご心配は不要です。

さあ、賞与の使い道をご家族と楽しく話し合いましょう。

コメント

コメントはありません。