離婚協議が成立すると、財産分与や慰謝料の支払いが行われることが多いと思います。

その際、これらに税金がかかることがある、ということを理解しておく必要があります。

そこで今回は、離婚に伴う財産分与や慰謝料に関する税金について説明しましょう。

離婚の財産分与で税金がかかる場合がある

もらった人にかかる可能性のある税金

もらった人に贈与税がかかる場合、かからない場合

通常、財産をもらった場合には、そのもらった人に贈与税が課税されます。しかし、離婚の成立により、相手方から財産をもらった場合は、もらった人には原則として贈与税がかかることはありません。

なぜ贈与税がかからないのかというと、それは相手方から贈与を受けたものではなく、夫婦の財産の清算や離婚後の生活保障のためにもらったと考えらえるからです。

(財産分与請求権に基づく給付)

ただし、次のいずれかに当てはまる場合には贈与税がかかります。

(1)財産分与された財産の額が、婚姻中の夫婦の協力によって得た財産の額等の事情を考慮しても、多過ぎる場合

つまり、一般的に財産分与の割合は1/2とされていますが、1/2を遥かに超える割合で妻が財産を譲り受けたような場合には、多すぎると判断され、その多すぎる部分については贈与税がかかります。

(2)離婚が、贈与税や相続税を免れるために行われたと認められる場合

この場合は、離婚によってもらった財産すべてに贈与税がかかります。

しかし、通常の離婚による財産分与では、この2つに該当することはまずなく、贈与税がかからないことが普通です。

もらった人に不動産取得税がかかる場合、かからない場合

離婚により不動産をもらった人には、原則として不動産取得税が1回だけかかります。ただし、減免を受けられる場合や軽減を受けられる場合があります。

財産を渡した人に税金がかかる場合

渡した人に所得税がかかる場合、かからない場合

離婚に伴う財産分与により、土地や建物などを渡したときは、その渡した人に所得税(譲渡所得)がかかることになります。土地や建物を渡すときに時価で売却したと考えるのです。

実際には、お金は渡さないのですから、なかなか理解しづらい考えですね。

簡単に言えば、値上がり益に対する所得税を、この機会に一度精算しよう、ということです。

離婚の財産分与で家(不動産)を渡す場合の税金

渡した側にかかる所得税

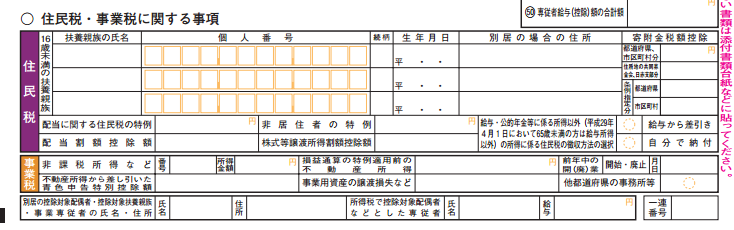

離婚による財産分与によって家(不動産)を渡した場合には、上記でも説明しましたが、財産分与の日にそのときの時価で不動産を売却したものとして、渡した人に譲渡所得税・住民税が課税されます。譲渡所得税・住民税がかかるのは、次の金額に対してです。

・譲渡収入金額(時価)-取得費・譲渡費用

税率は、その不動産の所有期間によってことなります。

・長期譲渡所得(譲渡した年の1月1日において所有期間が5年超):20%

・短期譲渡所得(譲渡した年の1月1日において所有期間が5年以下):39%

※復興所得税を除く

しかし、実際には、譲渡所得税・住民税がかからない場合が多いです。

まず、譲渡所得が発生していなければ、課税はされません。

婚姻期間が短ければ、その短い期間に不動産の価値が値上がりしていてもわずかだと思います。

婚姻期間が長くても、バブルの時代以降に取得したものであれば、その値上がり益も少ないと予想されます。

さらに、財産分与した不動産が自宅であれば、譲渡所得が3000万円までは所得税・住民税はかからない規定があります。(居住用不動産の3000万円特別控除。申告が必要です。)

→【参考】マイホームを売ったときの特例(国税庁)

つまり、たとえ値上がり益があったとしても、自宅を財産分与する場合は、所得税・住民税がかかることはまずないといってもよいでしょう。

ただし、別荘や投資用不動産を財産分与した場合には、この3000万円特別控除は適用されませんから、場合によっては、所得税・住民税がかかる場合もあるでしょう。

もらった側にかかる不動産取得税

不動産取得税の納税通知書が届く

離婚による財産分与により不動産を取得し、法務局で名義変更の登記をすると、3ヵ月から6ヵ月ほどで、都道府県税事務所から、不動産取得税の納税通知書が届きます。この不動産取得税の金額ですが、固定資産税評価額の原則3%(住宅以外の建物の場合は4%)となります。

不動産取得税の減免措置

不動産取得税は、都道府県民税のため、条例に定めるところにより減免することができるとされています。実際に、都道府県税事務所のホームページ上でも、財産分与での不動産に対して非課税措置や減免と明記があったり全くなかったりと違いがあります。

財産分与が、夫婦の共有財産を清算する清算的財産分与である場合には、不動産取得税が減免されることが多いです。

なぜ減免されるかというと、清算的財産分与によって得た不動産は、夫婦共有の財産から分与された人の持分を不動産として受け取ったに過ぎないからです。

つまり、不動産取得税が減免される可能性があるのは、

・清算的財産分与である。

・婚姻後に取得した不動産である。(相続や贈与で取得した不動産ではない)

ことが必要でしょう。

さらに、分与する人の単独名義であった不動産よりも、共有名義になっている不動産を分与される場合の方が、清算的財産分与として認められやすいでしょう。

不動産取得税の減免措置を受ける手続き

なお、不動産取得税の納税通知書は、多くの場合課税された状態で届きますので、清算的財産分与による場合には、申告することによって減免措置を受けることになります。その場合には、不動産の分与が清算的財産分与であることを証明できるように、離婚協議書に明記しておくとか、調停調書に記載しておくと減免が認められやすくなります。

事前に、都道府県税事務所に問い合わせてから用意したほうが確実です。

不動産取得税の課税の対象になる場合

離婚による財産分与でも、減免措置を受けることができず、不動産取得税が課税される場合があります。それは、

・慰謝料として不動産を取得した場合

・財産分与が、相手方の離婚後の扶養を意味する場合

・婚姻前に取得した不動産や、相続・贈与により取得した不動産を取得した場合

です。

離婚の財産分与で現金や車を渡す場合の税金

離婚による財産分与において、不動産以外のものを渡す場合には、渡す側にも受け取る側にも税金はかからないものがほとんどです。現金預金、車、家財道具などです。

ただし、例外もあります。

株式、ゴルフ場会員権、リゾート会員権などです。

これらも不動産と同じように、所得税では譲渡所得の対象になるからです。

株式やゴルフ場会員権、リゾート会員権の分与時の価格が、購入時に比較して高い場合には、譲渡所得税・住民税を支払わなければならない可能性があります。

まとめ

離婚に伴う財産分与や慰謝料に関する税金について説明してきました。財産分与等の手続きが完了後、税金がかかるなんて聞いていない、と、またトラブルになる可能性もあります。

そのようなことのないように、離婚協議のところから、離婚に伴う財産分与や慰謝料に関する税金を正しく理解し、考慮していただきたいと思います。

【投稿者:税理士 米津晋次】

コメント

コメントはありません。