まずは、被災された方には、心よりお見舞い申し上げます。

災害により被害を受けた場合には、申告・納税等について優遇制度があります。

今回は、災害により被害を受けた個人が受けることができる所得税の優遇制度について説明しましょう。

状況が落ち着きましたら、まずは最寄りの税務署へ相談しましょう。

目次

被災時の所得税の主な優遇制度

災害に遭った場合に受けられる所得税の優遇制度には、次のものがあります。手続きに期限があるものもありますので、ご注意ください。

国税共通の納付期限の延長制度や納税猶予制度

所得税を含む国税について、申告・納付期限の延長制度や納税猶予制度があります。所得税の雑被災者に対する優遇制度

住宅や家財に被害を受けた場合には、雑損控除を受けることができます。また、雑損控除を受ける代わりに、災害免除法による所得税の軽減を受けることもできます。

→令和6年能登半島地震にかかる災害救助法の適用について(PDFファイル。内閣府政策統括官(防災担当))

住宅又は家財に一定以上の損害を受けた場合には、住宅ローン控除(住宅借入金等特別控除)の適用期間の特例や、給与や公的年金等等から徴収される源泉所得税の徴収猶予や還付を受けられる制度もあります。

災害等の理由による国税共通の納付期限の延長制度や納税猶予制度

災害に遭った場合には、所得税や法人税、相続税、贈与税などの国税について、申告・納付期限の延長制度や納税猶予制度を受けることができます。→災害による申告、納付等の期限延長申請(国税庁)

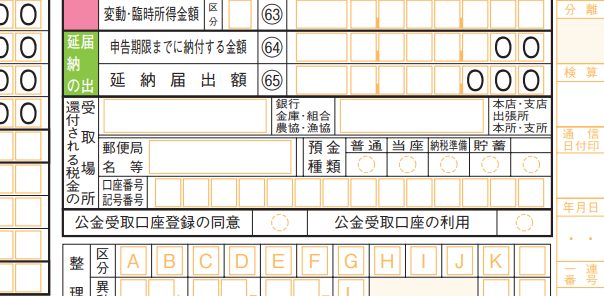

国税の申告・納付期限の延長

災害等の理由により、申告・納付などをその期限までにできないときは、その理由のやんだ日から2か月以内の範囲でその期限を延長することができます。この申告等の期限延長の申請は、期限が経過した後でも行うことができます。

通常は、納付期限までに遅れると、延滞税がかかりますが、災害などの場合には、延滞税はつかないということです。

したがって、慌てずに、被災の状況が落ち着いてから税務署に相談しましょう。

ただし、自宅や家財、事業用の資産が地震で損害を受けた場合は、写真撮影をして保存しましょう。そして、り災証明書の取得はできるだけ早くしましょう。

地域指定による申告・納付等の期限の延長

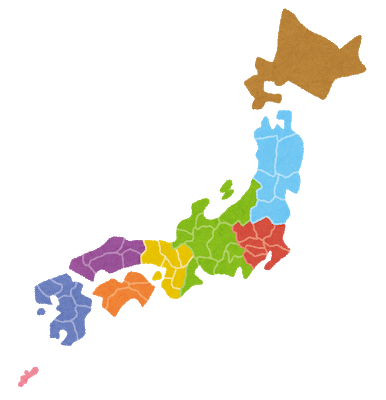

災害による被害が広い地域に及ぶ場合は、国税庁長官が延長する地域と期日を定めて告示されます。その告示の期日までに申告・納付などをすればOKです。

今回の能登半島地震も指定がされました。

→令和6年能登半島地震に係る国税の申告・納付等の延長について(PDFファイル。国税庁)

→石川県及び富山県における国税に関する申告期限等の延長について(PDFファイル。国税庁)

→「令和5年分消費税及び地方消費税の中間申告分・課税期間の特例適用分」の振替納税をご利用の皆様へ(PDFファイル。国税庁)

近年では、東日本大震災では、青森県、岩手県、宮城県、福島県、茨城県の5県について、平成23年3月11日以降に到来する国税に関する申告・納付等の期限の延長がされました

対象者指定による申告・納付等の期限の延長

国税庁が運用するシステムが、期限間際に使用不能であるなどにより、システムを利用して申告・納付などをすることができない方が多数に上ると認められる場合は、国税庁長官が延長する対象者の範囲と期日を定めて告示されます。その告示の期日までに申告・納付などをすればよいことになります。

個別指定による申告・納付等の期限の延長

所轄税務署長に申告・納付などの期限の延長を申請し、その承認を受けることにより延長できます。届出書や申請書等の提出期限も同様に延長することができます。

災害で被害に遭った場合の国税納税猶予

災害等により財産に相当の損失を受けたときは、所轄税務署長に申請をすることによって次のとおり納税の猶予を受けることができます。災害により相当な損失を受けた場合の納税の猶予(1年)

災害により全積極財産のおおむね20%以上の損失を受けた方が受けられる国税の納税猶予制度です。納税の猶予期間は、損失の程度により、納期限から1年以内です。

納税の猶予を受けられる国税は、次のようなもので、その損失を受けた日以後1年以内に納付すべきものです。(所得税関係以外は省略)

| 1 | 災害がやんだ日以前に課税期間の満了した所得税で、納期限がその損失を受けた日以後に到来するもののうち、猶予申請の日以前に納付すべき税額の確定したもの |

| 2 | 災害がやんだ日の属する月の末日以前に支払われた給与等の源泉所得税等で法定納期限がまだ到来していないもの |

| 3 | 所得税の予定納税額 →所得税及び復興特別所得税の予定納税額の減額(国税庁) |

災害を受けたときの納税の猶予の手続き

(1)災害により相当な損失を受けた場合の納税の猶予「災害により相当な損失を受けた場合の納税の猶予制度」による納税猶予を受けるためには、災害のやんだ日から2か月以内に必要事項を記載した「納税の猶予申請書」を所轄税務署へ提出する必要があります。

なお、納税の告知がされていない源泉徴収等による国税の猶予を申請する場合には、所得税徴収高計算書、登録免許税の猶予を申請する場合には登録等の事実を明らかにする書類を添付してください。

(2)災害等を受けたことにより納付が困難な場合の納税の猶予

「災害等を受けたことにより納付が困難な場合の納税の猶予制度」による納税猶予を受けるためには、必要事項を記載した「納税の猶予申請書」を所轄税務署へ提出する必要があります。申請書の提出期限はありませんが、早めに申請しましょう。

申請書には、次の書類を添付します。

| 1 | 災害などの事実を証する書類 |

| 2 | 「財産収支状況書」(猶予を受けようとする金額が100万円を超える場合は、「財産目録」及び「収支の明細書」) |

| 3 | 担保の提供に関する書類 |

| 4 | 納税の告知がされていない源泉徴収等による国税の猶予を申請する場合には、所得税徴収高計算書、登録免許税の猶予を申請する場合には登録等の事実を明らかにする書類 |

同一の災害について2つの納税猶予制度の重複適用(最長3年間)

同一の災害で、「災害により相当な損失を受けた場合の納税の猶予」と「災害等を受けたことにより納付が困難な場合の納税の猶予及びその猶予期間の延長」を重複して受けることができます。したがって、同一災害による納税猶予の期間は、最長3年間となります。

所得税の被災者に対する優遇制度詳細

雑損控除

災害等によって、資産について損害を受けた場合等には、「雑損控除」として一定の金額の所得控除を受けることができます。雑損控除の適用要件

雑損控除を受けるには、損害を受けた資産が次のいずれにも当てはまる必要があります。| 1 | 損害の原因が次のいずれかの場合に限られます。 イ.震災、風水害、冷害、雪害、落雷など自然現象の異変による災害 ロ.火災、火薬類の爆発など人為による異常な災害 ハ.害虫などの生物による異常な災害 ニ.盗難 ホ.横領 したがって、詐欺や恐喝による資産の損失の場合は、雑損控除の対象にはなりません。 |

| 2 | 資産の所有者が次のいずれかであること。 イ.納税者 ロ.納税者と同居する家族で、その年の総所得金額等が38万円以下の者。 |

| 3 | 棚卸資産、事業用固定資産等、「生活に通常必要でない資産」のいずれにも該当しない資産であること。 商売をやっている人の在庫用品や商売用の固定資産等の被害は、事業所得の中の必要経費とされますので、雑損控除からは除かれます。 |

「生活に通常必要でない資産」というのは、別荘など趣味、娯楽、保養又は鑑賞の目的で保有する不動産や、貴金属や書画、骨董などで1個又は1組の価額が30万円超のものなど、生活に通常必要でない動産をいいます。

雑損控除の金額

雑損控除として受けられる所得控除額は、次の二つのうちいずれか多い方の金額です。| 1 | (差引損失額)-(総所得金額等)×10% |

| 2 | (差引損失額のうち災害関連支出の金額)-5万円 |

また、「差引損失額」とは、次の金額のことをいいます。

・差引損失額 = 損害金額 + 災害等に関連したやむを得ない支出の金額 - 保険金などにより補てんされる金額

※「損害金額」とは、損害を受けた時の直前におけるその資産の時価を基にして計算した損害の額です。

損害を受けた資産が商売をしている人等の減価償却資産である場合には、その資産の取得価額から減価償却費累積額相当額を控除した金額を基礎として損害金額を計算することができます。

※「災害等に関連したやむを得ない支出の金額」とは、「災害関連支出の金額」に加え、盗難や横領により損害を受けた資産の原状回復のために支出した金額をいいます。

※「保険金などにより補てんされる金額」とは、災害などに関して受け取った保険金や損害賠償金などの金額をいいます。

なお、損失額が多額で、その年の所得金額から控除しきれない場合には、翌年以後(最大3年間)に繰り越して、各年の所得金額から控除することもできます。

雑損控除を受けるための手続き

雑損控除を受けるには、所得税確定申告書に雑損控除に関する事項を記載します。そして、災害等に関連したやむを得ない支出の金額の領収を証する書類を添付するか、提示します。

給与所得がある場合には、給与所得の源泉徴収票(原本)も申告書に添付します。

損失額を計算することが困難な場合

雑損控除を受ける場合に、災害により被害を受けた住宅や家財、車両などの損失額は、被災直前におけるその資産の価額を基に計算することとされています。しかし、住宅の主要構造部に損壊があり、かつ、損害を受けた資産について個々に損失額を計算することが困難な場合には、簡便な計算が認められています。

| 1 | 住宅の損失額の計算 ●住宅の取得価額が明らかな場合 損失額 =(住宅の取得価額 - 減価償却費) × 被害割合 ●住宅の取得価額が明らかでない場合 損失額 =〔(1m2当たりの工事費用 × 総床面積)- 減価償却費〕 × 被害割合 |

| 2 | 家財の損失額の計算(生活に通常必要な動産で、車両を除きます。) ●家財の取得価額が明らかな場合 損失額 = (家財の取得価額 - 減価償却費) × 被害割合 ●家財の取得価額が明らかでない場合 損失額 = 家族構成別家庭用財産評価額 × 被害割合 |

| 3 | 車両の損失額の計算 損失額 = (車両の取得価額 - 減価償却費 )× 被害割合 |

→雑損控除の適用における「損失額の合理的な計算方法」(国税庁)

雑損控除の例

<前提>・所得600万円

・夫婦子供2人(16歳以上で、そのうち1人が19~22歳)

・災害関連支出の金額はなし。

・社会保険料控除68万円、生命保険料控除4万円

・災害損害がないときの所得税額等が280,200円

この場合の雑損控除による所得税額等の軽減額は概ね次のようになります。

・損害額が100万円の場合:217,900円

・損害額が200万円の場合:115,800円

・損害額が300万円の場合:56,600円

災害免除法による所得税の軽減免除

災害によって住宅や家財に損害を受けた場合には、所得金額に応じて災害減免法による所得税の軽減免除を受けることができます。この「住宅又は家財」とは、自分や同居家族(その年の総所得金額等が38万円以下である者)が所有する住宅又は日常生活に通常必要な家具、じゅう器、衣服、書籍その他の家庭用動産をいいます。

別荘や書画、骨とう、娯楽品等で生活に必要な程度を超えるものは含まれません。

→所得税及び復興特別所得税の軽減又は免除(国税庁)

所得税の軽減免除制度の適用要件

この所得税軽減制度の適用を受ける条件は、次のすべてを満たすことです。| 1 | 災害のあった年分の所得金額が1,000万円以下 |

| 2 | 震災、風水害、火災等の災害によって受けた損害額が住宅又は家財の2分の1以上 |

| 3 | 雑損控除の適用を受けない |

所得税の軽減免除制度による軽減額

所得税の軽減免除制度により受けられる軽減額は、次の所得金額区分に応じ、それぞれの金額となります。| 1 | 所得金額が500万円以下の方 | 所得税の全額が免除 |

| 2 | 所得金額が500万円を超え750万円以下の方 | 所得税額の2分の1 |

| 3 | 所得金額が750万円を超え1,000万円以下の方 | 所得税額の4分の1 |

所得税の軽減免除制度の例

<前提>・所得600万円

・夫婦子供2人(16歳以上で、そのうち1人が19~22歳)

・災害関連支出の金額はなし。

・社会保険料控除68万円、生命保険料控除4万円

・災害損害がないときの所得税額等が280,200円

この場合の雑損控除による所得税額等の軽減額は、約140,000円になります。

災害に遭った場合の源泉所得税の徴収猶予・還付制度

震災、風水害、落雷、火災などの災害により、住宅や家財について、次の条件を満たした場合には、給与等、公的年金等、報酬料金等から徴収される(又は徴収された)源泉所得税及び復興特別所得税の徴収猶予や還付を受けることができます。なお、自分名義の住宅等でなくても、家族所有の住宅や家財についても、合計所得金額の見積額が基礎控除額38万円以下の者の名義のものについてもこの制度を受けて、源泉所得税の徴収猶予や還付申請をすることができます。

源泉所得税の徴収猶予・還付制度の適用要件

この源泉所得税の徴収猶予・還付制度は、次の2つの条件の両方を満たした場合に適用を受けることができます。| 1 | その住宅や家財の価値の50%以上の損害を受けた。 |

| 2 | 被災した日において見積もったその年中の合計所得金額が1,000万円以下 |

税の全部又は一部の納税を猶予を受けることができます。

源泉所得税の徴収猶予・還付制度を受けるための手続き

給与所得者又は公的年金等の受給者や報酬の受ける人は、「源泉所得税及び復興特別所得税の徴収猶予・還付申請書」を、給与や公的年金等支払者を経由して、災害を受けた人の所轄税務署に提出します。ただし、災害のあった日以後最初の給与や公的年金等の支払を受ける日の前日までに提出しなければなりません。

源泉徴収義務者については、その災害がやんだ日から2か月以内に「納税の猶予申請書」を所轄税務署長に提出します。

その際には、「被災明細書」を添付しなければなりません。

源泉所得税の徴収猶予・還付制度の適用を受けた人の年末調整

この源泉所得税の徴収猶予や還付を受けた人については、年末調整の対象となりません。そのため、確定申告で雑損控除や災免法による所得税の軽減免除の適用を受けることにより精算することになります。

災害により住宅用家屋が被害を受けた場合の住宅借入金等特別控除の適用期間の特例等

住宅ローン等で住宅用家屋の新築等をした場合には、一定の要件を満たすことにより、住宅ローン控除(住宅借入金等特別控除)の適用を受けることができます。災害により住宅用家屋が被害を受けた場合には、住宅ローン控除について以下の特例の適用を受けられます。

→住宅借入金等特別控除等の特例(国税庁)

適用期間の特例

住宅ローン控除の適用は、その年にその家屋に住んでいることが条件になっています。ただし、災害によって被害を受けたことにより、住宅ローン控除を受けている家屋に住めなくなった場合には、住めなくなった年以後の残りの適用年においても、引き続き住宅ローン控除の適用を受けることができます。

その敷地を賃貸した場合などは除かれますのでご注意ください。

なお、適用期間の特例を受けるための手続は、通常の確定申告又は年末調整と同じです。

重複適用の特例

被災者生活再建支援法が適用された市町村の区域内に所在する住宅用家屋が、災害により住めなくなった場合には、その家屋の住宅ローン控除と一定期間内に新たに住宅用家屋の再取得等をした場合の住宅ローン控除を重複して受けることができます。ただし、この重複適用の特例を受けるためには、被災家屋について次の書類を確定申告書に添付しなければなりません。

| 1 | り災証明書(写し可) |

| 2 | 被災家屋の登記事項証明書(滅失した住宅については、閉鎖登記記録に係る登記事項証明書)(原本) |

地方税の被災者に対する優遇制度詳細

災害により事業用資産や住宅・家財、不動産、自動車が損害を受けた場合には、国税だけでなく、地方税(個人住民税(市県民税)、個人事業税、固定資産税、不動産取得税、自動車税など)についても被災者に対する優遇制度があります。※自治体によって異なることがありますので、各自治体でご確認ください。

地方税の減免

災害その他特別の事情がある場合において、地方税の減免を必要とすると認められる者等に限り、地方税が減免されます。なお、適用を受けるには、減免申請書に減免を受けようとする事由を証明する書類(市町村長等の発行するり災証明書など)を添えて、提出期限(原則:納期限)までに提出する必要があります。

→災害に関する県税の減免(石川県)

→災害に関する減免制度等(富山県)

→天災その他災害による被害者に対する市税の減免に関する規則(石川県珠州市)

→災害による被害者に対する市税の減免規則(石川県輪島市)

地方税の納税猶予

災害により納税者等が地方税を一時に納付することができない場合において、納付できないと認められる金額を限度として、その者の申請に基づき、1年以内の期間に限りその納税が猶予されます。地方税の納期限の延長

災害その他やむを得ない理由により、地方税の申告、申請、請求その他書類の提出又は納付若しくは納入に関する期限までに、これらの行為をすることができないと認めるときは、期限が延長されます。(原則として自動的に延長となりますので手続き等は不要です。)→地震災害の影響による県税の申告・納付等の期限の延長について(石川県)

地方税の徴収猶予

→地震災害による県税の徴収等の猶予について(石川県)個人住民税における雑損控除

個人住民税についても、所得税と同様に雑損控除の適用を受けることができます。固定資産税及び都市計画税に係る措置

固定資産税及び都市計画税に関して、次の措置があります。| 1 | 震災等により滅失・損壊した住宅の敷地(被災住宅用地)について、被災後2年度分(避難指示が出された一定の場合は解除後2年度分、被災市街地復興推進地域に定められた場合は4年度分)、当該敷地を住宅用地とみなし、住宅用地特例を適用する特例措置 |

| 2 | 震災等により滅失・損壊した家屋又は償却資産の所有者等が、当該家屋又は償却資産に代わる家屋又は償却資産を取得等した場合には、課税標準を4年度分価格の2分の1とする等の特例措置 |

まとめ

今回は、個人が被災からの復旧時に受けることができる所得税等の優遇制度について説明しました。これらの優遇税制をうまく活用することにより、被災からの復旧におけるお金の負担が少し軽くなると思います。

手続き期限や添付書類に注意して、これらの優遇税制の適用を受けて、早い復旧をお祈りしております。

【投稿者:税理士 米津晋次】

→被災者支援に関する各種制度の概要(PDFファイル。内閣府)