税金の納付が遅れたことによる延滞税や延滞金は、損金(必要経費)不算入なのは、皆さん知っていますよね。

では、社会保険料や労働保険料の延滞金も損金不算入なのでしょうか、それとも損金(必要経費計上)可能なのでしょうか。

今回は、社会保険料の延滞金や労働保険料の延滞金について説明いたします。

目次

社会保険料や労働保険料の延滞金は損金(必要経費)になるのか?

社会保険料や労働保険料の延滞金は損金(必要経費)になる

社会保険料や労働保険料の納付が遅れたことにより課される延滞金は、法人税や所得税では損金(必要経費)になります。損金になる理由は、損金にならないものに列挙されていないからです。

損金(必要経費)にならない延滞税・延滞金

法人税の損金や、所得税の必要経費にならない延滞税・延滞金には、次のものがあります。| 国税の延滞税 | 法人税、所得税、消費税など |

| 地方税の延滞金 | 住民税、事業税、固定資産税、自動車税など ※地方税の納付期限の延長にかかる延滞金は除く |

なお、延滞税と延滞金の違いですが、国税については延滞税、地方税については延滞金となっています。

社会保険料・労働保険料の延滞金

社会保険料の延滞金

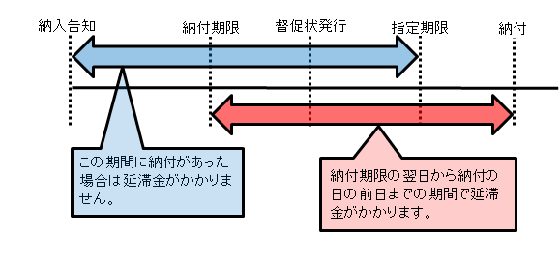

納付期限までに健康保険料や厚生年金保険料等の納付ができないと、督促状が送付されてきます。督促状の指定する期日までに納付ができなかったときは、延滞金がかかります。

(引用:日本年金機構HP)

社会保険料の延滞金は、納付期限の翌日から、納付の日の前日までの日数に応じ、保険料額(保険料額に1,000円未満の端数があるときは、その端数を切捨て)に一定の割合を乗じて計算されます。

◆社会保険料延滞金の割合

| 納付期限の翌日から 3ヶ月を経過する日まで |

納付期限の翌日から 3ヶ月を経過する日の翌日以降 |

|

| 平成29年1月1日 から 平成年12月31日 |

||

| 平成30年1月1日 から 令和元年12月31日 |

||

| 令和2年1月1日 から 令和2年12月31日 |

◆社会保険料延滞金の計算方法

次の計算式による「納付期限の翌日から3ヶ月を経過する日まで」の金額と、「納付期限の翌日から3ヶ月を経過する日の翌月以降」の金額を合計する。(100円未満切捨)| 「納付すべき保険料額」×「延滞金の割合」×「日数」÷365 |

参考:延滞金(日本年金機構)

→https://www.nenkin.go.jp/service/kounen/hokenryo/nofu/20141219-02.html

労働保険料の延滞金

労働保険料についても、保険料を納期限(督促による指定期限)までにすべて納付しないと、延滞金を納付しなければなりません。労働保険料の延滞金は、納付期限の翌日から、納付の日の前日までの日数に応じ、保険料額(保険料額に1,000円未満の端数があるときは、その端数を切捨て)に一定の割合を乗じて計算されます。

◆労働保険料延滞金の割合、計算方法

労働保険料の延滞金の割合、計算方法は、社会保険料の割合、計算方法と同じです。まとめ

今回は、社会保険料や労働保険料の延滞金が損金または必要経費になるか、ならないかについて説明しました。「延滞金」とあると、すぐに損金(必要経費)不算入と勘違いしやすいですが、社会保険料や労働保険料の延滞金は損金(必要経費)に算入可能となっています。

まちがえないようにしましょう。

【投稿者:税理士 米津晋次】