いよいよ、平成29年分の確定申告の時期が近づいてきました。

平成29年分の確定申告受付期間は、平成30年2月16日(金)から平成30年3月15日(木)ですが、

還付申告については、平成30年1月4日からすでに受付が始まっています。

そこで今回は、平成29年分確定申告の注意点について説明しましょう。

目次

平成29年分確定申告改正点・注意点|所得税改正

給与所得控除の上限額が220万円に引き下げ

◆平成28年に引き続き給与所得控除額上限が引き下げ

給与所得控除については、給与所得者の概算必要経費の意味があります。しかし、外国の水準と比較して過大ということで、平成28年分から段階的に上限額が下がっています。

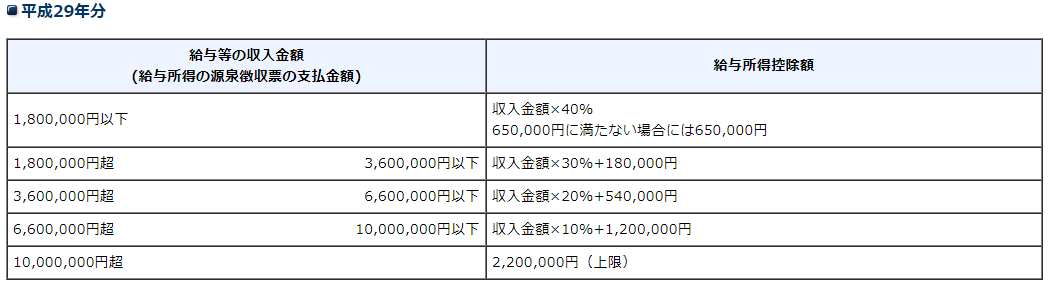

給与所得控除額の上限が適用される給与収入は次のとおりです。

・平成27年分まで:1,500万円(控除額245万円)

・平成28年分より:1,200万円(控除額230万円)

・平成29年分より:1,000万円(控除額220万円)

◆平成29年の給与所得控除額速算表

セルフメディケーション税制(特定一般用医薬品等購入費を支払った場合の医療費控除の特例)の創設

◆セルフメディケーション税制の概要

自分や生計を一にしている家族が使う特定一般用医薬品等購入費を支払った場合で、一定の健康の保持増進及び疾病の予防への取組をしている年分の医療費控除については、その年に支払った特定一般用医薬品等購入費の金額の合計額が1万2千円を超えるときは、その超える部分の金額(8万8千円を限度)の所得控除を受けることがができるようになりました。◆従来からの医療費控除との選択適用

この「セルフメディケーション税制」は、従来からの医療費控除との併用はできません。選択適用になっています。

医療費控除を選択する場合には、「セルフメディケーション税制」対象となっている特定一般用医薬品等購入費を医療費に含めることができます。

◆「健康の保持増進及び疾病の予防に関する一定の取組」とは

セルフメディケーション税制の適用条件である「健康の保持増進及び疾病の予防に関する一定の取組」とは、次のものをいいます。(1)健康保険組合等が実施する健康診査(人間ドック、各種健(検)診等)

(2)市町村が健康増進事業として行う健康診査

(3)予防接種

(4)勤務先で受ける定期健康診断

(5)特定健康診査(いわゆるメタボ検診)、特定保健指導

(6)市町村が健康増進事業として実施するがん検診

一定の取組を行っている必要があるのは、セルフメディケーション税制の適用を受ける人です。申告する方と生計を一にする家族が「一定の取組」を行っている必要はありません。

なお、人間ドックの受診費用などは控除の対象とはなりません。

◆特定一般用医薬品等とは

セルフメディケーション税制の対象となる医薬品は、医師によって処方される医薬品(医療用医薬品)や薬局やドラッグストア等で購入できる医薬品に転用された医薬品(スイッチOTC医薬品)です。セルフメディケーション税制の対象とされる医薬品は、購入した際のレシートに控除対象であることが記載されています。

また、一部の対象医薬品については、その医薬品のパッケージにセルフメディケーション税制の対象である旨を示す識別マークが掲載されています。

◆保険金などは相殺する

その年に支払った特定一般用医薬品等購入費の金額からは、保険金、損害賠償金などで補塡される金額を相殺(控除)します。これは、従来からの医療費控除と同じですね。

◆「セルフメディケーション税制の明細書」の添付が必要

セルフメディケーション税制による医療費控除の特例の適用を受ける場合には、所得税の確定申告書に「セルフメディケーション税制の明細書」を添付しなければなりません。【関連記事】

→新医療費控除(セルフメディケーション税制)|概要、対象薬品、申告方法など

医療費控除提出書類の簡略化

◆医療費の領収書の提出・提示が不要に

従来は医療費控除の適用を受けるためには、医療費の領収書の提出か提示が必要でした。しかし、平成29年分の所得税確定申告からは、「医療費控除の明細書」の提出を条件に、医療費の領収書の提出も提示も不要となりました。

ただし、医療費の領収書を捨ててしまってはいけません。

医療費の領収書は、提出等が不要になりましたが、5年間自宅等で保管する必要があります。

もし、5年以内に捨てたり紛失した場合には、医療費控除が認められないこともありますのでご注意ください。

また、経過措置として、平成31年分の確定申告までは、医療費控除の明細書の提出に代えて、従来どおり医療費の領収書の提出又は提示によることもできます。

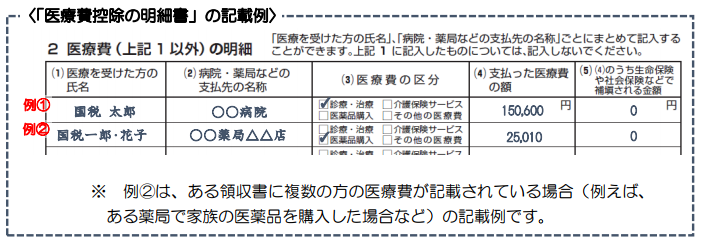

◆「医療費控除の明細書」の記載事項

提出することとなった「医療費控除の明細書」には、次の事項を記載します。・医療を受けた方の氏名

・病院・薬局など支払先の名称

・医療費の区分

・支払った医療費の額

・支払った医療費のうち、生命保険や社会保険などで補填される金額

なお、「医療費を受けた方の氏名」、「病院・薬局などの支払先の名称」ごとにまとめて記入することができます。

まとめる場合は、次のように記載します。(出典:国税庁)

◆「医療費控除の明細書」の様式と記載例

この「医療費控除の明細書」の様式と記載例を、次からダウンロードすることができます。

→「医療費控除の明細書」様式と記載例(国税庁。pdfファイル)

◆「医療費通知」の添付による「医療費控除の明細書」記載簡略化など

また、健康保険組合などの医療保険者が発行する「医療費通知」で次の6項目の記載があるものを確定申告書に添付する場合には、「医療費控除の明細書」の記載を簡略化することができるようになりました。(1)被保険者等の氏名

(2)療養を受けた年月

(3)療養を受けた者

(4)療養を受けた病院、診療所、薬局等の名称

(5)被保険者等が支払った医療費の額

(6)保険者等の名称

また、上記の「医療費通知」を確定申告書に添付した場合には、医療費の領収書の保存も不要となりました。

その他の主な所得税改正点

◆住宅借入金等特別控除で災害を受けた場合の控除適用拡大

住宅借入金等特別控除(住宅ローン控除)について、適用を受ける家屋が地震や火災などの災害によって住めなくなった場合には、災害により住めなくなった年以後の適用について、この税額控除の適用を受けることができる措置が講じられました。◆特定増改築等住宅借入金等特別控除の適用対象工事・適用対象借入金等の範囲拡大

特定増改築等住宅借入金等特別控除について、適用対象となる工事については、特定断熱改修工事等と併せて行う特定耐久性向上改修工事等が加わりました。また、特定増改築等住宅借入金等特別控除の税額控除率2%の対象となる住宅借入金等の範囲については、特定断熱改修工事等と併せて行う特定耐久性向上改修工事等に要した費用に相当する住宅借入金等が加えられています。

◆住宅特定改修特別税額控除の適用対象工事の範囲拡大など

住宅特定改修特別税額控除について、適用対象となる工事に住宅耐震改修又は一般断熱改修工事等と併せて行う耐久性向上改修工事等が加わりました。また、住宅特定改修特別税額控除の控除額について、標準的な改修工事費用相当額及び標準的な耐久性向上改修工事費用相当額の合計額の10%に相当する金額となりました。

ただし、控除額は250万円が限度で、一般断熱改修工事等と併せて太陽光発電装置の設置工事を行う場合には、350万円が控除額の限度となっています。

平成29年分確定申告改正点・注意点|マイナンバーの記入等が必要です

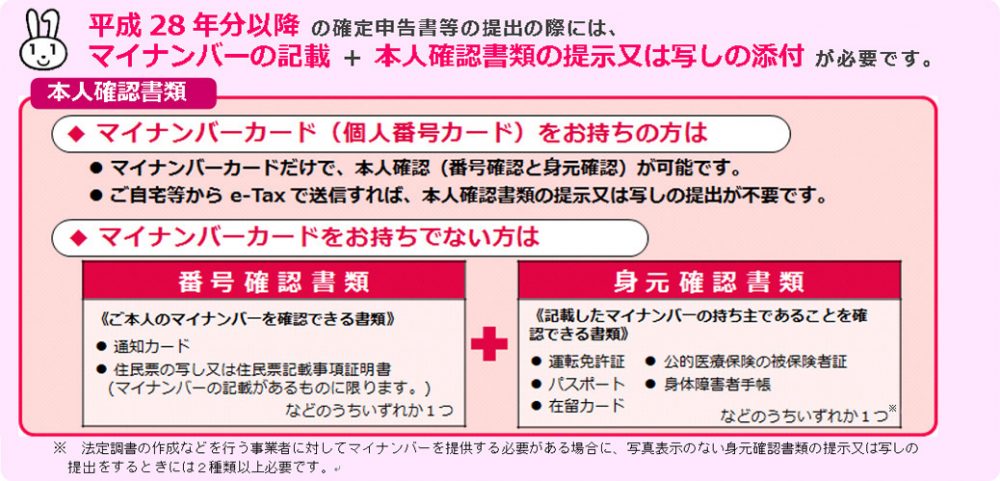

平成28年分確定申告書からマイナンバーの記入が必要に

昨年分(平成28年分)所得税の確定申告書から、マイナンバー(個人番号)の記入が必要になっています。

確定申告書の提出時にもマイナンバーカードなどが必要に

また、所得税確定申告書の提出の際には、マイナンバーの確認が行われます。

マイナンバーカードなどのコピーを添付するか、提出時に提示が必要になっています。

忘れずに持っていきましょう。

マイナンバーの確認方法詳細

確定申告書提出時のマイナンバー確認のために、次の書類が必要です。

(1)マイナンバーカード(個人番号カード)

または

(2)マイナンバー通知カード+身元証明書(運転免許証、パスポートなど)

【関連記事】

→平成28年分確定申告からのマイナンバー|記載個所・提示やコピー添付が必要に

→確定申告でマイナンバー拒否|受付けされる?罰則は?拒否されたら?

平成29年分確定申告改正点・注意点|贈与税の改正点

贈与税の納税義務の範囲の見直し

◆納税義務範囲見直しの内容

日本国内に住所を有しない人であって日本国籍を有する受贈者に係る贈与税の納税義務については、受贈者が贈与前10年以内に日本国内に住所を有したことがある場合には、国内財産及び国外財産ともに課税されることとなりました。改正前は、贈与前5年以内でしたから、納税義務の範囲が拡大されたことになります。

◆贈与税の納税義務の範囲の見直し適用は平成29年4月から

この贈与税の納税義務の範囲の見直しの改正は、平成29年4月1日以後に財産の贈与を受けた場合に適用されます。したがって、平成29年1月1日から平成29年3月31日までの間に財産の贈与を受けた場合には適用されません。

住宅取得資金の贈与の非課税

◆災害等の被害を受けた場合の適用要件緩和

住宅取得等資金の贈与を受けて住宅用家屋の新築等をした人について、その住宅用家屋が地震や火災などの災害により滅失(通常の修繕によっては原状回復が困難な損壊を含む。)したため、適用を受けるはずの住宅用家屋に住めなくなったときは、居住要件が免除されるなど、その適用要件が緩和されることとなりました。平成29年分確定申告改正点・注意点|消費税の改正点

大きな改正点はありません。

まとめ

今回は、平成29年分の所得税・贈与税・消費税確定申告の注意点について説明しました。

今回の記事を参考に、申告書作成前に今回の改正点や注意点に該当していないか確認をして、

後から税務署から指摘のないようにしましょう。

【投稿者:税理士 米津晋次】