実際の取引をする会社と取引上の名義が異なる場合もあるかと思います。

法人税や所得税では実態が重視され、名義は絶対ではありません。

それに対し、消費税インボイス制度では、名義はとても重要です。

そこで今回は、取引実際と異なる場合の対応方法について説明しましょう。

目次

自社宛てインボイスが必要

支払った消費税を消費税納税額計算の際に控除(仕入税額控除)できるのは、原則として自社宛てのインボイスが発行されている場合です。インボイスの交付を受けても、宛先が異なれば、仕入税額控除を受けることはできません。

消費税額納税額=もらった消費税-払った消費税

なお、小売店等不特定相手に商売をしている業種は、宛先等を省略した「適格簡易請求書」を発行することができます。

この場合は、宛先が記載されていませんので、名義の問題は発生しません。

名義が異なる取引例

実務では、取引をする会社と、取引上の会社(名義)が異なる場合もあります。たとえば、

・賃貸不動産の光熱費を管理会社を通じて電力会社等に支払い(管理会社宛てインボイス)

・会社で使用する自動車を個人名義で購入した(個人宛てインボイス)

・グループ会社名義で取引を行い、支払いは自社から直接している(グループ会社宛インボイス)

・従業員が個人名で会社経費を支払った(個人宛インボイス)

対策1:名義を変更する

このような名義が異なる取引がある場合、できれば、自社名義での取引に変更をしてください。

そうすれば、自社宛てのインボイスが取引先から交付され、仕入税額控除を受けることができます。

対策2名義を変更できない場合

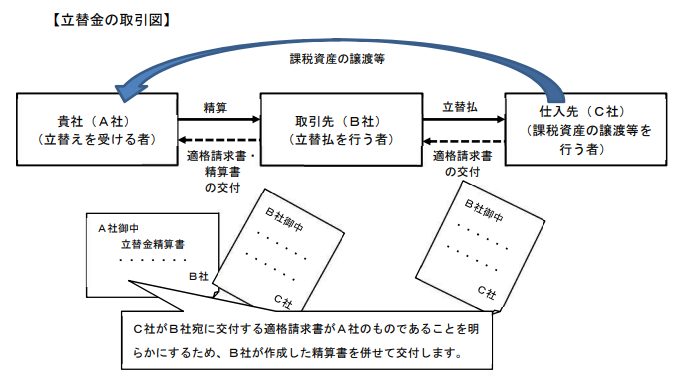

立替金精算書を作成する

様々な事情で取引名義の変更ができない場合もあるかと思います。名義が異なるインボイスを保存したとしても、それだけでは支払った消費税について仕入税額控除を受けることができません。

名義が異なる状態で仕入税額控除を受けるためには、経費等の支払が自社の取引であることを明らかにする必要があります。

その方法として、取引名義会社から実際の取引会社へ「立替金精算書」を発行してもらい、その立替金精算書と名義会社へ送付されてきたインボイスの両方を保存することで、仕入税額控除を受けることができます。

立替金精算書がなければ、仕入税額控除を受けることができないのです。

面倒でも、必ず立替金精算書の作成をしてください。

(引用:インボイス制度に関するQ&A(国税庁))

※クリックして拡大表示できます。

→Q&Aより立替金(国税庁PDFファイル)

立替金精算書の記載事項

立替金精算書には、次の記載が必要です。不足があると仕入税額控除が認められません。・宛先(実際の取引会社名)

・発行者名(名義上の取引会社名)

・インボイス発行会社名とその登録番号

・取引日

・取引内容

・税率ごとの取引金額(税込金額又は税抜金額)

・税率・税率ごとの消費税額等

(クリックして拡大表示できます)

従業員の立替え払い

従業員が立替え払いした場合でも、出張旅費特例、通勤手当特例、公共交通機関特例に該当する場合は、インボイスが従業員宛てでも、帳簿の記載のみで仕入税額控除を受けることが可能です。→ インボイス保存が不要!公共交通機関特例|インボイス制度

→ インボイス保存が不要!出張旅費特例|インボイス制度

特例に該当しない場合は、従業員から会社宛ての立替金精算書を作成してください。

まとめ

インボイス制度においては、名義も重要です。取引名義と実際の取引会社名が異なる場合は、消費税の仕入税額控除を受けることができません。

名義が異なる取引がある場合は、今回の記事を参考に必ず対応をしましょう。

「立替金精算書」を作成し、名義が異なるインボイスと合わせて保存することがポイントです。

【消費税インボイス制度関連記事】

請求書の書き方、記載事項、変更箇所、違い|インボイス制度

請求書消費税額の端数処理|インボイス制度

請求書を修正した場合|インボイス制度

仕入れ明細書等による対応|インボイス制度

値引きや返品を行った場合の対応|インボイス制度

一定規模以下の事業者に対する事務負担の軽減措置(少額特例)|インボイス制度

インボイス保存が不要!公共交通機関特例|インボイス制度

インボイス保存が不要!出張旅費特例|インボイス制度

3万円未満の自動販売機特例|インボイス制度

やむなくインボイス登録した事業者には「2割特例」の適用あり|インボイス制度

振込手数料の対応|インボイス制度

振込手数料(売手負担)の対応|インボイス制度

インボイス登録をやめる・取消す・取り下げる方法・手続き(2023年9月30日までに)

家賃、駐車場第等のインボイス制度対応|注意すべきポイントと手続き

タクシー代のインボイス対応には注意が必要です|イスボイス制度

ETC料金・通行料のインボイス対応(9/15柔軟対応追加)|インボイス制度

【投稿者:税理士 米津晋次】