実務では、売り手側事業者が請求書を発行せずに、仕入側事業者が仕入明細書や支払通知書を発行する場合もあります。

このような場合でも、インボイス制度においては、売り手側事業者が適格請求書を発行しなければならないのでしょうか。

今回は、このような仕入明細書等によるインボイス制度への対応方法について説明しましょう。

目次

インボイス制度開始前の従来の仕入明細書等の扱い|インボイス制度

従来から実務では、売り手側事業者が請求書を発行せずに、仕入側事業者が仕入明細書や支払通知書を発行する場合があります。このような場合でも、仕入明細書等に一定事項の記載の記載があれば、消費税の仕入税額控除の要件として保存すべき請求書等に該当するものとして扱われてきました。

インボイス制度における仕入明細書等の取り扱い

条件を満たせば仕入明細書等も適格請求書として扱われる

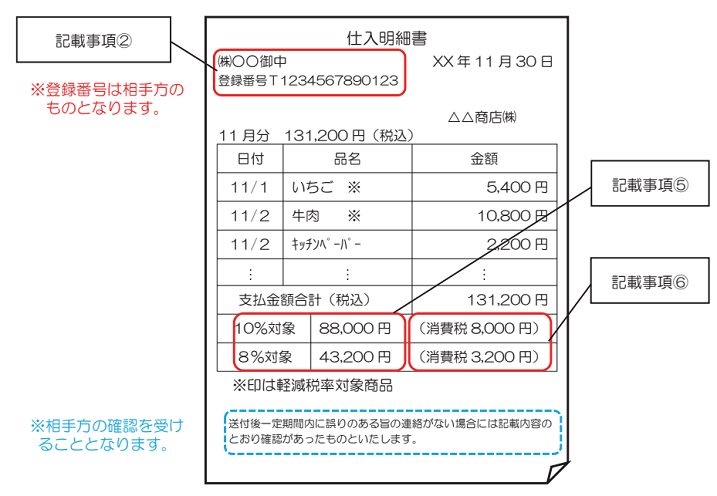

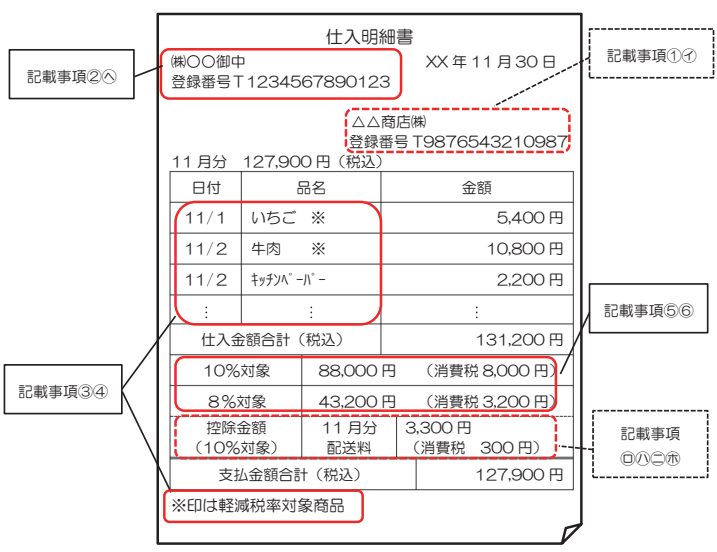

インボイス制度においても、仕入明細書や支払通知書に(1)下記の記載事項の全ての記載があり、(2)相手方の確認を受けたものであれば、適格請求書に該当するものとして扱われます。仕入明細書等の記載事項

インボイス制度において、仕入明細書や支払通知書が適格請求書として扱われるためには、まず、次の記載事項の全てを記載しなければなりません。| 1 | 仕入明細書等の作成者の氏名又は名称 |

| 2 | 課税仕入れの相手方の氏名又は名称及び相手方の登録番号 |

| 3 | 課税仕入れを行った年月日 |

| 4 | 取引内容 |

| 5 | 税率ごとに合計した課税仕入れに係る支払対価の額及び適用税率 |

| 6 | 税率ごとに区分した消費税額等 |

仕入明細書等の相手方への確認方法は?

インボイス制度において、仕入明細書や支払通知書が適格請求書として扱われるための条件のもう一つの条件に、「相手方の確認を受けたもの」というものがあります。仕入明細書等の相手方への確認方法について、どのような方法があるのでしょうか。

例えば、次の確認方法があります。

| 1 | 仕入明細書等の記載内容を、通信回線等を通じて相手方の端末機に出力し、確認の通信を受けた上で、自己の端末機から出力する方法 |

| 2 | 仕入明細書等に記載すべき事項に係る電磁的記録について、インターネットや電子メールなどを通じて課税仕入れの相手方へ提供し、相手方から確認の通知等を受ける方法 |

| 3 | 仕入明細書等の写しを相手方に交付し、又は仕入明細書等の記載内容に係る電磁的記録を相手方に提供した後、一定期間内に誤りのある旨の連絡がない場合には記載内容のとおり確認があったものとする基本契約等を締結した場合におけるその一定期間を経る方法 |

上記3.の方法について、さらに具体的には、次のように仕入明細書等の記載事項が相手方に示され、その内容が確認されている実態にあることが明らかであれば、相手方の確認を受けたものとなります。

| 1 | 仕入明細書等に「送付後一定期間内に誤りのある旨の連絡がない場合には記載内容のとおり確認があったものとする」旨の通知文書等を添付して相手方に送付し、又は提供し、了承を得る。 |

| 2 | 仕入明細書等又は仕入明細書等の記載内容に係る電磁的記録に「送付後一定期間内に誤りのある旨の連絡がない場合には記載内容のとおり確認があったものとする」といった文言を記載し、又は記録し、相手方の了承を得る。 |

仕入明細書の記載例

適格請求書として扱われる仕入明細書の記載例は次のとおりです。

(引用:国税庁。クリックして拡大表示できます。)

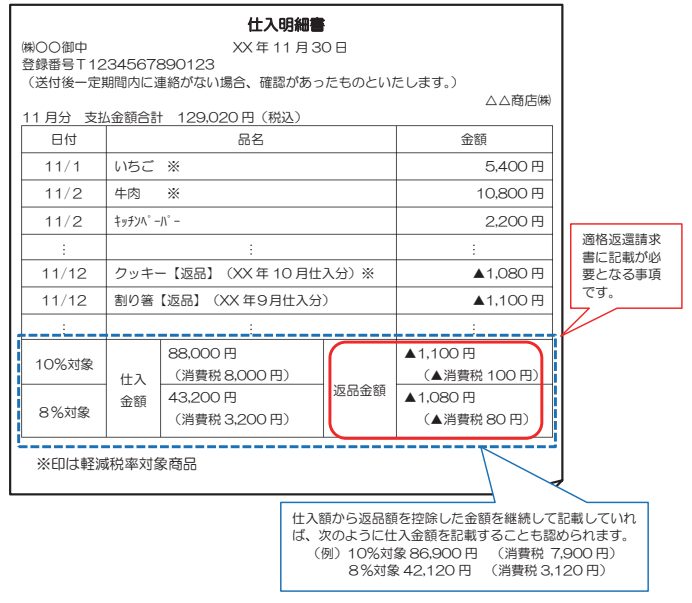

返品があった場合の仕入明細書|インボイス制度

適格請求書発行事業者には、返品や値引き等を行う場合には、適格返還請求書の交付義務があります。買手が売手に交付し確認を受ける仕入明細書や支払通知書に、返品等に関するう項目があり、その内容が適格返還請求書として記載すべき事項を併せて記載されていれば、売手は改めて適格返還請求書を交付する必要はありません。

なお、仕入明細書や支払通知書に適格返還請求書として必要な事項を合わせて記載する場合に、事業者ごとに継続して次の項目を税率ごとに仕入明細書等に記載することで、仕入明細書に記載すべき「税率ごとに合計した課税仕入れに係る支払対価の額」及び「税率ごとに区分した消費税額等」と適格返還請求書に記載すべき「売上げに係る対価の返還等の税抜価額又は税込価額を税率ごとに区分して合計した金額」及び「売上げに係る対価の返還等の金額に係る税率ごとに区分した消費税額等」の記載を満たすこともできます。

| 1 | 課税仕入れに係る支払対価の額から売上げに係る対価の返還等の金額を控除した金額 |

| 2 | その金額に基づき計算した消費税額等 |

(例)仕入明細書に適格返還請求書の記載事項を併せて記載する場合

(引用:国税庁。クリックして拡大表示できます。)

仕入明細書と適格請求書を一の書類で交付する場合|インボイス制度

同じ相手に課税仕入れを行うとともに、課税売上げも行う場合は、課税仕入れについては相手方から適格請求書の交付を受けて仕入税額控除を行うこととなり、課税売上げについては、相手方に適格請求書を交付する必要があります。この場合、買い手がその仕入明細書等に行った課税売上げに係る適格請求書の記載事項を記載して相手方に交付することも可能です。

(例)仕入明細書と適格請求書を一の書類で交付する場合の記載例

(引用:国税庁。クリックして拡大表示できます。)

(引用:国税庁。クリックして拡大表示できます。)

まとめ

今回は、仕入明細書や支払通知書によるインボイス制度への対応方法について説明しました。仕入明細書等が適格請求書として扱われる条件を、この記事でしっかり確認してください。

【消費税インボイス制度関連記事】

請求書の書き方、記載事項、変更箇所、違い|インボイス制度

請求書消費税額の端数処理|インボイス制度

請求書を修正した場合|インボイス制度

仕入れ明細書等による対応|インボイス制度

値引きや返品を行った場合の対応|インボイス制度

一定規模以下の事業者に対する事務負担の軽減措置(少額特例)|インボイス制度

インボイス保存が不要!公共交通機関特例|インボイス制度

インボイス保存が不要!出張旅費特例|インボイス制度

3万円未満の自動販売機特例|インボイス制度

やむなくインボイス登録した事業者には「2割特例」の適用あり|インボイス制度

振込手数料の対応|インボイス制度

振込手数料(売手負担)の対応|インボイス制度

インボイス登録をやめる・取消す・取り下げる方法・手続き(2023年9月30日までに)

家賃、駐車場第等のインボイス制度対応|注意すべきポイントと手続き

タクシー代のインボイス対応には注意が必要です|イスボイス制度

ETC料金・通行料のインボイス対応(9/15柔軟対応追加)|インボイス制度

【投稿者:税理士 米津晋次】