税務署から会社へ年末調整の書類が届き始めています。

そうすると、間もなく会社から扶養控除申告書などの提出を求められます。

いざ、記入しようとすると、今の税制ではどのようなお子さんがいるかによって記入場所も異なってきますので、よくわかりません。

この「税金・社会保険の知恵袋」では、家族のパターン別に扶養控除申告書の書き方を説明しております。

今回は、お子さんのいる方のパターンでの書き方を説明しましょう。

お手元に会社から配布された「扶養控除等申告書」用紙をご用意ください。

令和7年分からいろいろと改正になっています。

なお、令和7年分から、扶養の状況が前年から変更がない場合には、氏名、住所など最低限の記入さえすればいい簡易様式ができましたから、そちらを利用しましょう。

目次

- 1 扶養控除等申告書の今年分の確認と来年分の記入

- 2 扶養控除等申告書(簡易様式)の書き方

- 3 扶養控除申告書の書き方|15歳以下(16歳未満)の子あり

- 4 扶養控除申告書の書き方|16-18歳高校大学生等の子あり

- 5 扶養控除申告書の書き方|19-22歳大学生等の子あり

- 6 扶養控除申告書の書き方|23歳以上の子あり

- 7 QRコードも使えます

- 8 基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書の記入も必要になった

- 9 動画による説明(国税庁)

- 10 まとめ

事前に次の記事の「扶養控除申告書の書き方|どんな場合に提出する?」をご覧ください。

→扶養控除申告書の書き方|独身・パート・アルバイトの場合

また、扶養となる配偶者もみえる場合には、下記に加えて「A源泉控除対象配偶者」欄にも記入してください。

→扶養控除申告書の書き方|妻(配偶者)あり、子・親扶養なしの場合

扶養控除等申告書の今年分の確認と来年分の記入

扶養控除等申告書については、ほかの用紙と異なり2年分が勤務先から配布されます。1枚は1年前(今年途中入社の方は入社時)に記入した今年分の扶養控除等申告書です。

そしてもう1枚は、未記入の来年分の扶養控除等申告書です。

今年分の扶養控除等申告書については、今年12月31日の状況で前回記入時の状況と変わっていないかを確認し、変わっていれば変更します。

令和7年は年収の壁の見直し等により扶養になる所得基準の変更等がありましたので、特に注意してください。

来年分の扶養控除等申告書については、予想される来年12月31日の状況での扶養関係を記入します。

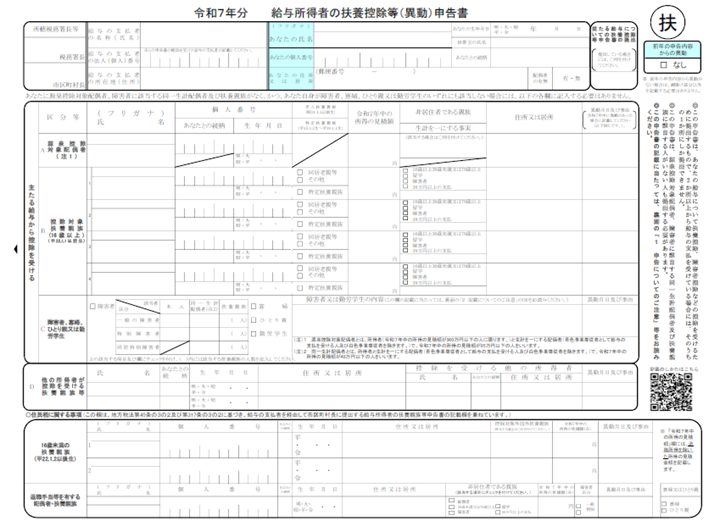

扶養控除等申告書(簡易様式)の書き方

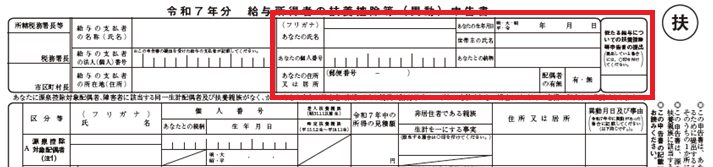

令和7年分から扶養状況が前年と同じ方の記入が楽なように、扶養控除等申告書に新様式ができました。

(出典:国税庁。以下同じ。クリックすると拡大できます。)

通常の扶養控除等申告書と異なる点

「えっ、どこが違うの?」と思いますよね。ほとんど通常の扶養控除等申告書と同じですが、次の点が異なっています。

| 1 | 網掛けになっているところがある |

| 2 | 右上に「前年の申告内容からの異動」欄が新設 |

簡易様式の書き方

この扶養控除等申告書の簡易様式では、網掛欄の記入と、「前年の申告内容からの異動」欄へのチェックをつければ、それだけで記入が完了します。これは簡単ですね。

扶養控除申告書の書き方|15歳以下(16歳未満)の子あり

15歳以下の子の扶養の扱い

まずは、15歳以下(16歳未満)のお子さんについての税金の扶養について理解する必要があります。・所得税では、15歳以下(16歳未満)のお子さんについては、扶養にはなりません。民主党政権の時代に子供手当(児童手当)が導入されたため、扶養にならなくなったのです。

しかし、住民税では住民税では、15歳以下(16歳未満)のお子さんについては、非課税限度額の計算に影響します。。

従来どおりの扱いですね。まず、これを理解してください。

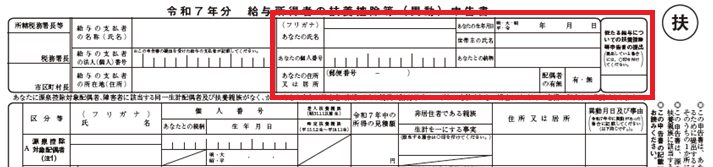

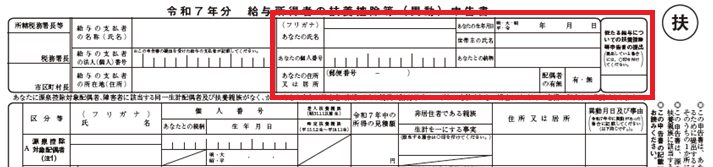

本人欄の記入

用紙の右上半分強のところが、自分について記入等をする本人欄になっています。

(クリックすると、拡大表示できます。以下同じです)

◆あなたの氏名

自分の氏名とフリガナを記入します。フリガナも忘れずに記入します。令和4年分からは押印不要となっています。

◆あなたの個人番号

いわゆるマイナンバー(個人番号)を記入する欄です。記入欄がありますが、原則ここは空欄のままにすることをおすすめします。会社は、この用紙とは別にマイナンバーを管理しているからです。

ただし、マイナンバーの記載については、会社から指示があると思いますので、従ってください。

◆生年月日

自分の戸籍上の生年月日を和暦で記入します。◆世帯主の氏名

世帯主というのは、家族の代表者のことです。多くの場合、世帯主はあなただと思いますので、あなたの氏名を記入します。

お父様が世帯主の場合は、お父様の氏名を記入します。

◆あなたとの続柄

世帯主との続柄です。自分が世帯主の場合は、「本人」と記入します。父親が世帯主の場合は、「父」と記入します。

◆あなたの住所又は居所

あなたの住所と郵便番号を記入します。単身赴任をしているなどで住民票の場所と実際に住んでいる場所が異なる場合は、実際に住んでいる住所を書けばいいでしょう。

ただし、どちらを記載するかは、会社によって方針が違ったりしますので、会社にに問い合わせてください。

◆配偶者の有無

配偶者がいれば「有」に○をつけてください。もしも配偶者と正式に離婚している場合や配偶者が死亡している場合は、「無」に○とつけます。

たまに「配偶者の有無」の「有無」の文字に○をつけている方を見かけますが、そうではありません。

その右の「有・無」欄の「有」または「無」を○で囲みましょう。

◆従たる給与についての扶養控除等申告書の提出

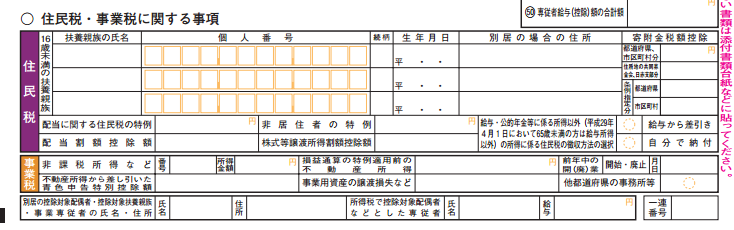

通常は空欄で構いません。住民税に関する事項欄の記入

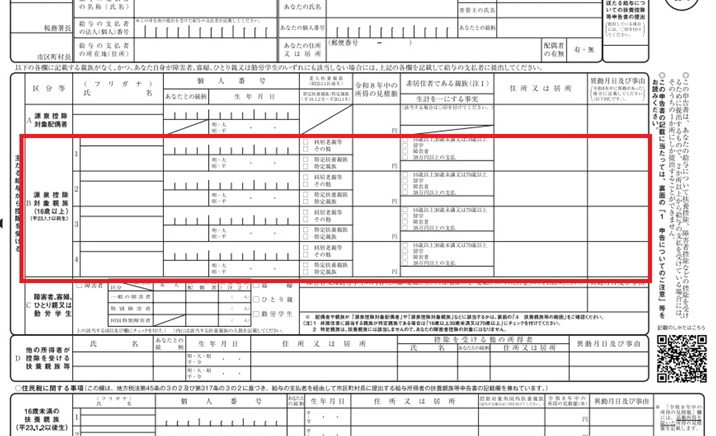

お子さんが15歳以下(16歳未満)の場合は、用紙下部の「住民税に関する事項」の「16歳未満の扶養親族」欄にお子さんの情報を記入していきます。(誤って「主たる給与から控除を受ける」の「B源泉控除対象親族(16歳以上)」欄に記入しないようにしてください)

(クリックすると拡大表示できます)

この欄に記入することによって、住民税では扶養親族になりませんが、非課税限度額に計算に反映させることができるのです。

もし、この欄の記載を忘れてしまうと、住民税でも扶養の扱いとなりませんので、記入を絶対に忘れないようにしましょう。

◆氏名

お子さんの氏名を戸籍どおりに記入します。◆個人番号

個人番号は、通常空欄のままにします。ただし、会社から指示がありますから、それに従ってください。◆あなたとの続柄

「子」と記入してください。「長男」「二男」のように記入しても問題ありません。生年月日

お子さんの生年月日を和暦で記入します。◆住所又は居所

通常は、空欄か「本人と同じ」と記入すればいいでしょう。お子さんが下宿していたりして別居されている場合には、その場所を記入します。

ただし、お子さんが住民票を移動していない限りは、住民票の住所で構わないと思います。プライベートなことを会社に知られるのはいやですからね。

◆控除対象外国外扶養親族

通常は空欄でOKです。お子さんの住所が外国である場合に○をつけます。

◆所得の見積額

お子さんの所得金額を書く欄です。15歳以下ですので収入はないでしょうから「0円」と記入します。

もし、アルバイト収入があったとしても、給与収入合計が65万円以内なら、所得金額は0円となりますので、「0円」の記入で問題ありません。

・給与収入65万円-給与所得控除65万円=所得金額0円

アルバイト収入が65万円以上190万円以下の場合は、給与収入から65万円を引いた金額を記入します。

・(例)給与収入100万円の場合:給与収入100万円-給与所得控除65万円=所得金額35万円

→ 給与所得控除(国税庁)

◆異動月日及び事由

通常は、空欄のままでOKです。もし、今年生まれたのであれば、「令和*年*月*日誕生」と記入しておけばよいでしょう」

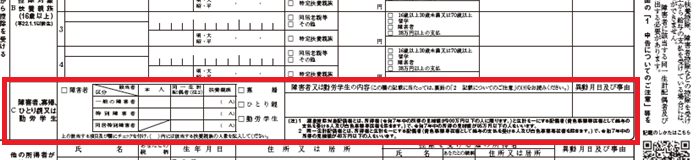

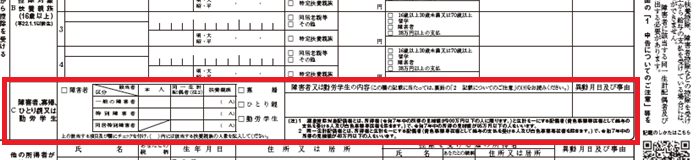

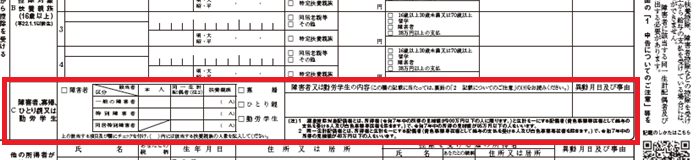

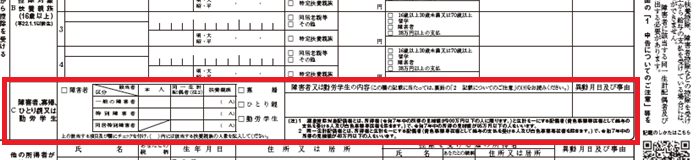

障害者、寡婦、ひとり親又は勤労学生欄

お子さんが障害者に該当する場合には、「C障害者、寡婦、ひとり親又は勤労学生」欄の「障害者」の左にチェックを入れ、次のように記載します。15歳以下のお子さんは、所得税では扶養控除を受けられませんが、障害者控除を受けることは可能です。

お子さんが障害者に該当しない場合には、空欄のままでOKです。

(クリックして拡大表示できます)

◆障害者とは

【一般の障害者】ここでの所得税法上の「障害者」とは、次のいずれかに当てはまる人のことを言います。

| 1 | 身体障害者手帳が交付され、3級以下と記載されている人 |

| 2 | 精神障害者保健福祉手帳が交付され、2級以下と記載されている人 |

| 3 | 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人 |

| 4 | 精神又は身体に障害のある満65歳以上の人で、その障害の程度が一般障害者として市町村長等や福祉事務所長の認定を受けている人 |

【特別障害者】

次のいずれかに該当する場合は「特別障害者」になります。

| 1 | 身体障害者手帳が交付され、1級か2級と記載されている人 |

| 2 | 精神障害者保健福祉手帳が交付され、1級と記載されている人 |

| 3 | 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、重度の知的障害者と判定された人 |

| 4 | 精神又は身体に障害のある満65歳以上の人で、その障害の程度が特別障害者に準ずるものとして市町村長等や福祉事務所長の認定を受けている人 |

| 5 | その年の12月31日の状態で身体障害によって寝たきりの状態が6ヵ月以上続き、複雑な介護を必要とする人 |

→ 障害者控除(国税庁)

◆障害者欄の記入

該当区分の「扶養親族」欄に障害者に該当するお子さんの人数を記入します。また、「障害者又は勤労学生の内容」欄には、該当者の名前、障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度(障害の等級)を記入します。

障害者であることを証明する書類(障害者手帳など)のコピーを、扶養控除申告書と一緒に会社に提出してください。

◆お子さんが外国に住んでいる場合

お子さんが外国に1年以上住んでいるまたは1年以上住む予定の場合には、平成28年から会社へ提出しなければならない書類ができました。提出する書類とは、「親族関係書類」や「送金関係書類」です。

「親族関係書類」とは、次のものが該当します。

(1)戸籍の附票の写し(原本)やパスポートのコピー

(2)外国政府又は外国の地方公共団体が発行した書類

また、「送金関係書類」は、次のものがあります。

(1)金融機関から生活費をお子さんに振り込んだ歳の振込の控え

(2)お子さんが海外で商品を購入したことがわかるクレジットカード会社発行の明細

→ 日本国外に住む親族を扶養控除の対象とする場合(国税庁)

扶養控除申告書の書き方|16-18歳高校大学生等の子あり

16歳以上18歳以下のお子さんがいる場合で、お子さんの所得金額が58万円以下(給与収入の場合は123万円以下。令和7年改正)の場合は、次の欄に記入します。なお、年齢と所得金額で判定されますので、たとえ高校や大学に通っていなくても16歳以上18歳以下で所得金額が58万円以下の場合なら、扶養に入れることができます。

本人欄

16歳以上18歳以下のお子さんがいる場合も、まずは本人欄から記入します。

(クリックして拡大表示できます)

記入の説明は、上記の「扶養控除申告書の書き方|15歳以下の子あり」の本人欄の記入をご覧ください。

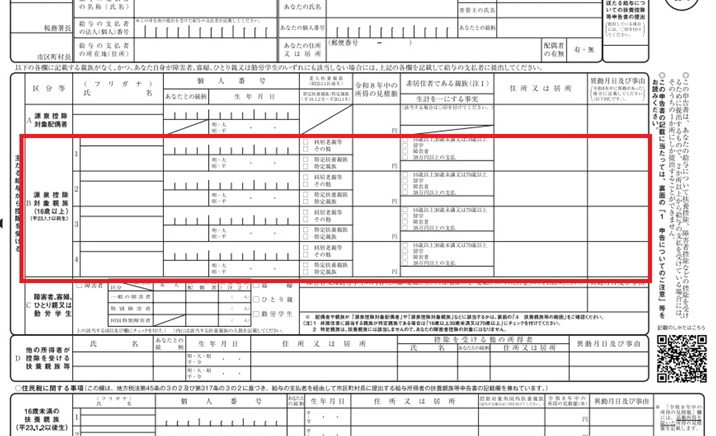

B源泉控除対象親族(16歳以上)欄

16歳以上18歳以下のお子さんで、所得金額が58万円以下の方がいる場合には、用紙中央の「B源泉控除対象親族(16歳以上)」欄に記入します。

(クリックして拡大表示できます)

◆氏名及び個人番号

お子さんの氏名を戸籍どおりに記入します。個人番号は、通常空欄のままにします。ただし、会社から指示がありますから、それに従ってください。

◆あなたとの続柄

「子」と記入してください。「長男」「二男」のように記入しても問題ありません。◆生年月日

お子さんの生年月日を和暦で記入します。◆老人控除対象配偶者又は老人扶養親族

記入は不要です。空欄のままで結構です。◆特定扶養親族・特定親族

記入は不要です。空欄のままで結構です。◆住所又は居所

通常は、空欄か「本人と同じ」と記入すればいいでしょう。ただし、お子さんが下宿していたりして別居されている場合には、その場所を記入します。お子さんが住民票を移動していない限りは、住民票の住所で構わないと思います。プライベートなことを会社に知られるのはいやですからね。

◆所得の見積額

お子さんの所得金額を書く欄です。アルバイトなどの給与収入があった場合は、給与収入から65万円を引いた金額を記入します。

給与収入が65万円以内なら、「0円」と記入します。

給与収入が123万円を超える場合は、所得金額が58万円を超えるため、扶養控除の対象外になります。

そして、国内に住んでいないお子さんの場合は「非居住者である親族」に○をつけ「生計を一にする事実」欄に、送金金額を記入します。

なお、この場合は、「親族関係書類」や「送金関係書類」を会社へ提出することが必要です。

詳細は、上記「扶養控除申告書の書き方|15歳以下の子あり」の「お子さんが外国に住んでいる場合」をご覧ください。

→お子さんが外国に住んでいる場合へ

◆異動月日及び事由

通常は、空欄のままでOKです。就職していたお子さんが退職して扶養親族に該当する事になった場合には、その会社の退職日を記入してください。

障害者、寡婦、ひとり親又は勤労学生欄

(クリックして拡大表示できます)

障害者の定義、記入のしかたについては、上記「扶養控除申告書の書き方|15歳以下の子あり」の「障害者、寡婦、ひとり親又は勤労学生欄」をご覧ください。

扶養控除申告書の書き方|19-22歳大学生等の子あり

19歳以上22歳以下のお子さんがいる場合で、お子さんの所得金額が58万円以下(給与収入の場合は123万円以下。令和7年改正)の場合は、次の欄に記入します。なお、年齢と所得金額で判定されますので、たとえ高校や大学に通っていなくても16歳以上で所得金額が58万円以下の場合なら、扶養に入れることができます。

本人欄

19歳以上22歳以下のお子さんがいる場合も、まずは本人欄から記入します。

(クリックして拡大表示できます)

記入の説明は、上記の「扶養控除申告書の書き方|15歳以下の子あり」の本人欄の記入をご覧ください。

B源泉控除対象親族(16歳以上)欄

16歳以上18歳以下のお子さんで、所得金額が123万円以下(給与収入の場合188万円以下)の方がいる場合には、用紙中央の「B源泉控除対象親族(16歳以上)」欄に記入します。

(クリックして拡大表示できます)

◆氏名及び個人番号

お子さんの氏名を戸籍どおりに記入します。個人番号は、通常空欄のままにします。ただし、会社から指示がありますから、それに従ってください。

◆あなたとの続柄

「子」と記入してください。「長男」「二男」のように記入しても問題ありません。◆生年月日

お子さんの生年月日を和暦で記入します。◆老人控除対象配偶者又は老人扶養親族

記入は不要です。空欄のままで結構です。◆特定扶養親族・特定親族

19歳以上22歳以下で所得金額58万円以下(給与収入の場合123万円以下)の場合には、「特定扶養親族」に○をつけます。19歳以上22歳以下で所得金額58万円超123万円以下(給与収入の場合123万円超188万円以下)の場合には、「特定親族」に○をつけます。

大学や専門学校に通っていなくても、年齢が範囲内で上記の所得金額なら、特定扶養親族又は特定親族に該当します。

◆住所又は居所

通常は、空欄か「本人と同じ」と記入すればいいでしょう。ただし、お子さんが下宿していたりして別居されている場合には、その場所を記入します。お子さんが住民票を移動していない限りは、住民票の住所で構わないと思います。プライベートなことを会社に知られるのはいやですからね。

◆所得の見積額

お子さんの所得金額を書く欄です。アルバイトなどの給与収入があった場合は、給与収入から給与所得控除65万円を引いた金額を記入します。給与収入が65万円以内なら、「0円」になります。

給与収入が100万円なら給与所得控除65万円を引いた所得金額35万円と記入します。

そして、国内に住んでいないお子さんの場合は「非居住者である親族」に○をつけ「生計を一にする事実」欄に、送金金額を記入します。

なお、この場合は、「親族関係書類」や「送金関係書類」を会社へ提出することが必要です。

詳細は、上記「扶養控除申告書の書き方|15歳以下の子あり」の「お子さんが外国に住んでいる場合」をご覧ください。

→お子さんが外国に住んでいる場合へ

◆異動月日及び事由

通常は、空欄のままでOKです。就職していたお子さんが退職して扶養親族に該当する事になった場合には、その会社の退職日を記入してください。

障害者、寡婦、ひとり親又は勤労学生欄

(クリックして拡大表示できます)

障害者の定義、記入のしかたについては、上記「扶養控除申告書の書き方|15歳以下の子あり」の「障害者、寡婦、ひとり親又は勤労学生欄」をご覧ください。

扶養控除申告書の書き方|23歳以上の子あり

23歳以上のお子さんがいる場合で、お子さんの所得金額が58万円以下(給与収入の場合は123万円以下)の場合は、次の欄に記入します。本人欄

23歳以上のお子さんがいる場合も、まずは本人欄から記入します。記入の説明は、上記の「扶養控除申告書の書き方|15歳以下の子あり」の本人欄の記入をご覧ください。

→本人欄の記入へ

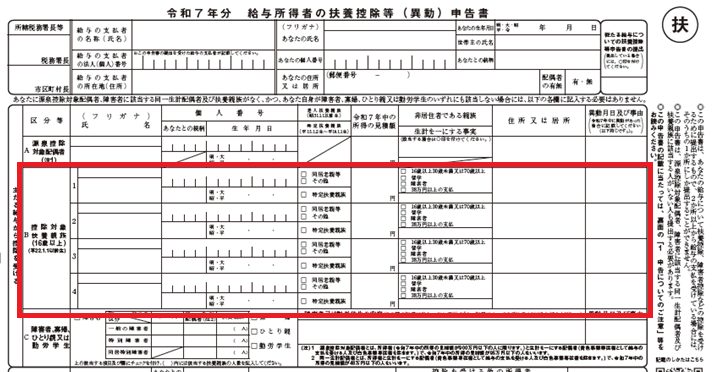

B源泉控除対象親族(16歳以上)欄

23歳以上のお子さんで、所得金額が58万円以下の方がいる場合には、用紙中央の「B源泉控除対象親族(16歳以上)」欄に記入します。

(クリックで拡大表示できます)

◆氏名及び個人番号

お子さんの氏名を戸籍どおりに記入します。個人番号は、通常空欄のままにします。ただし、会社から指示がありますから、それに従ってください。

◆あなたとの続柄

「子」と記入してください。「長男」「二男」のように記入しても問題ありません。◆生年月日

お子さんの生年月日を和暦で記入します。◆老人控除対象配偶者又は老人扶養親族

記入は不要です。空欄のままで結構です。◆特定扶養親族・特定親族

空欄のままとしてください。23歳以上のお子さんは特定扶養親族や特定親族に該当しません。◆住所又は居所

通常は、空欄か「本人と同じ」と記入すればいいでしょう。ただし、お子さんが別居されている場合には、その場所を記入します。お子さんが住民票を移動していない限りは、住民票の住所で構わないと思います。

◆所得の見積額

お子さんの所得金額を書く欄です。アルバイトなどの給与収入があった場合は、給与収入から給与所得控除65万円を引いた金額を記入します。

したがって、給与収入が65万円以内なら、「0円」と記入します。

給与収入が100万円以内なら、100万円-給与所得控除65万円=所得金額「35万円」と記入します。

給与収入が123万円を超えると、扶養親族に該当しません。

そして、国内に住んでいないお子さんの場合は「非居住者である親族」に○をつけ「生命を一にする事実」欄に、送金金額を記入します。

この場合は、「親族関係書類」や「送金関係書類」を会社へ提出することが必要です。

なお、令和5年からは、原則として国外に住む30歳以上の方は、扶養親族に該当しないことになりました。

→扶養控除の対象となる非居住者である扶養親族の範囲の見直し(PDFファイル。国税庁)

詳細は、上記「扶養控除申告書の書き方|15歳以下の子あり」の「お子さんが外国に住んでいる場合」をご覧ください。

→お子さんが外国に住んでいる場合へ

◆異動月日及び事由

通常は、空欄のままでOKです。就職していたお子さんが退職して扶養親族に該当する事になった場合には、その会社の退職日を記入してください。

障害者、寡婦・寡夫、勤労学生欄

(クリックして拡大表示できます)

障害者の定義、記入のしかたについては、上記「扶養控除申告書の書き方|15歳以下の子あり」の「障害者、寡婦・寡夫、勤労学生欄」をご覧ください。

QRコードも使えます

用紙右上のQRコードは、国税庁HPの「各種申告書・記載例(扶養控除等申告書など)」のページにリンクしています。ここでは、用紙の様式をダウンロードしたり、記載例を見ることができます。

基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書の記入も必要になった

平成29年までは、配偶者控除を受ける場合には、扶養控除等申告書を提出すればよかったですね。ところが、平成30年からは、扶養控除等申告書に記入しただけでは不足です。「配偶者控除等申告書」にも記入して会社へ提出しなければならなくなりました。

なぜかというと、配偶者控除にも本人の所得制限が加わったからです。

令和6年分からはさらに様式が変わり、「基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書」とさらい長い名前の用紙になりました。

「基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書」の記載の仕方については、次の記事をご覧ください。

→基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書の記入方法、しかた

動画による説明(国税庁)

国税庁が動画による「扶養控除等申告書の記載のしかた」を公開しています。こちらも参考にしてください。

→ 《記載例》令和7年分給与所得者の扶養控除等(異動)申告書

→ 《記載例》令和8年分給与所得者の扶養控除等(異動)申告書

まとめ

今回は、お子さんがいる方の扶養控除申告書の書き方を説明しました。お子さんの年齢などの状況によって記入個所や記入内容が異なり複雑ですね。

特に19歳から22歳のお子さんをお持ちの方は令和7年に改正がありましたので注意してください。

今回の記事を参考に扶養控除申告書を正確に記入して会社へ提出してください。

【扶養控除申告書の書き方|ほかのパターン】

・扶養控除申告書の書き方|独身・パート・アルバイトの場合

・扶養控除申告書の書き方|妻(配偶者)あり、子・親扶養なしの場合

・扶養控除申告書の書き方|親の扶養の判定、64歳以下や65歳以上の場合

【投稿者:税理士 米津晋次】