電子帳簿保存法対応というサービスのテレビCMが流れていますが、電子帳簿保存法なんて自分には関係ないと思っていませんか?

いえいえ、中小企業でも、一人会社でも、個人事業主でも電子帳簿保存法への対応が必要です。

そこで今回は、電子帳簿保存法にはいつから対応しなくてはいけないのか、最低限なにをしなかればならないのかを説明しましょう。

電子帳簿保存法へいつから対応しなくてはいけないか?

ずばり!2024年(令和6年)1月1日から対応しなくてはなりません。改正電子帳簿保存法のもとに講じられた「電子取引の取引情報に係る電磁的記録の保存」への円滑な移行のための宥恕措置後、電子取引情報の保存ルールが変わりるのです。

対応しなくてはならないのは、大企業だけではありません。

社長一人しかいないどんな小さな会社でも、個人事業主でも電子帳簿保存法に対応することが義務なのです。

特に、2024年(令和6年)1月1日から、電子取引に関しては電子データでの保存が義務になりました。

そもそも電子帳簿保存法とは?

電子帳簿保存法とは、税務関係帳簿や書類を電子データで保存する際のルールを定めた法律です。この法律に基づく各種制度を利用することで、企業の事務処理の負担を削減し、経理のデジタル化を図ることを目的としています。

最低限何をしたらいいのか?

電子データを原則一定の条件を満たす形で電子保存すること

2024年(令和6年)1月1日から最低限すべきことは、メール等の電子取引で受け取った請求書等の電子データを原則、「検索要件」等の要件を満たす形で電子保存するることです。電子取引データを電子保存しないと、いくら紙で印刷して保存していたとしても、税法上保存したことにならないのです。

一定の条件とは?

電子取引データを保存する際には、「可視性の確保」と「真実性の確保」を満たす必要があります。◆可視性の確保

◆真実性の確保

(1)モニター・操作説明書等の備え付けこちらはあまり問題にならないでしょう。

(2)検索用件の充足

問題は、こちらの「検索用件の充足」です。

2022年1月に施行された改正電子帳簿保存法で緩和されましたが、必要な検索要件は次のようになっています。

| 1 | 「取引年月日」「取引金額」「取引先」により検索できる |

| 2 | 日付か金額の範囲指定により検索できる |

| 3 | 二つ以上の任意の記録項目を組み合わせた条件で検索できる |

1.は、ファイル名を「取引年月日」「取引金額」「取引先」が含んだものへ変更すれば条件は満たします。

問題は、2.と3.の条件です。これらは、ファイル名を変更しただけでは条件を満たすことはできません。

検索条件対応方法1

2.と3.の条件を満たすために手っ取り早いのは、電子帳簿保存法対応の保存サービスを利用することです。たとえば、小規模会社や個人事業主が利用するものとして、弥生の「スマート証憑管理」、マネーフォワードの「クラウドBOX」、freeeの「ファイルボックス」、ソリマチの「電子帳簿保存BOX」といった会計ソフト会社が提供しているサービスが安価で信頼性の面でもおすすめです。

検索条件対応方法2

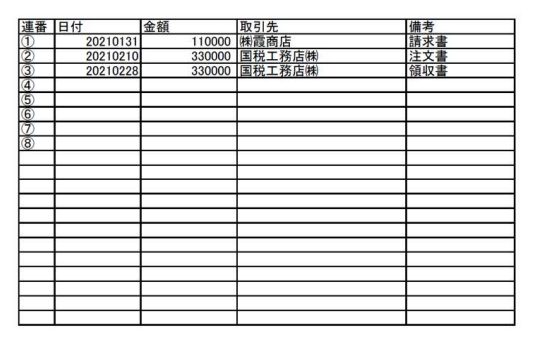

電子取引データが少ない場合は、次のような対応も可能です。エクセル等の表計算ソフトに、取引年月日、日付、取引金額、取引先の情報を入力して一覧表を作成し、そのエクセル等の機能により、入力された項目間で範囲指定、二以上の任意の記録項目を組み合わせて条件設定をすることが可能な状態であれば、検索機能の確保の要件を満たすものと考えられます。

(一覧表の例)

(引用:国税庁。クリックで確定表示できます。)

検索条件対応方法3

電子保存すべき取引データについて、税務職員のダウンロードの求めに応じることができるようにしておき、電子取引データのファイル名を「取引年月日その他の日付」、「取引金額」、「取引先」を含み、統一した順序で入力しておく。検索条件対応方法4

ファイル名の入力により検索要件を満たそうとする場合については、「取引先」ごとにフォルダを区分して保存しており、その区分したフォルダに保存している取引データのファイル名を「取引年月日その他の日付」及び「取引金額」を入力して管理しておく。きは、検索機能の要件を満たすこととなります。

(例)2022 年(令和4年)11 月 30 日付の株式会社霞商事からの 20,000 円の請求書データの場合⇒ 「20221130_㈱霞商事_20000」

例外1:ECサイト上で領収書等データの確認が随時可能な状態である場合

ECサイトを利用して商品等を購入した場合で、ECサイト上で領収書等データの確認が随時可能な状態である場合には、その領収書等データを必ずしもダウンロードして保存しなくてもよいとされています。ただ、税法上の保存期間(基本7年)が満了する前にECサイト上で領収書等データが確認できなくなる場合は、その領収書等データのダウンロードが必要です。

例外2:2課税年度前の売上高が5000万円以下の場合等

「2課税年度前の売上高が5000万円以下の場合」、または、「電子取引データをプリントアウトして日付及び取引先ごとに整理している場合」については、検索用件を満たしていなくても、電子取引データの「ダウンロードの求め」に応じることができるようにしていればOKです。なお、2課税年度前の売上高が5000万円以下の判定において、

・消費税等の額は含みません。

・個人事業主における家事消費高は含みません。

・法人における営業外収益や特別利益は含みません。

また、消費税の課税売上高と異なり、消費税の非課税売上高を含むことには注意が必要です。

例外3:電子保存ができなかったことを税務署長が相当な理由があると認める場合

電子取引データ保存の一定のルールに従って電子取引データを保存することができなかったことについて、所轄税務署長が「相当の理由」がありと認める場合には、税務調査の際に、・電子取引データのダウンロードの求め

・電子取引データをプリントアウトした書面の提示・提出の求め

にそれぞれ応じることができるようにしていれば、保存時に満たすべき要件に従って保存できる環境が整うまでは電子保存がされていなくてもOKです。

なお、「相当の理由」には、検索要件等の要件に従って保存するシステムや社内のワークフローの整備が間に合わない場合などが該当します。

ただし、システム等や社内のワークフローの整備が整っており、電子取引データを満たすべき要件に従って電子保存できるにもかかわらず、資金繰りや人手不足等の理由がなく、そうした要件に従って電磁的記録を保存していない場合には、この猶予措置の適用は受けられません。

ちなみに、この猶予措置の適用を受けるに当たり税務署への事前申請等の手続は必要ありません。

電子保存すべき電子取引データとは?

電子保存すべき電子取引データとは、具体的は何をいうのでしょうか?種類

取引に関して相手方から受け取った注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類及び自己の作成したこれらの書類です。これらは、いままでも法人税法及び所得税法において保存義務があるものです。

電子取引の具体例

電子取引データの「電子」に含まれるものは、取引情報をやり取りする際に、EDI取引や電子メール、インターネットのホームページ、電子請求書に係るクラウドサービスなど、「電子的な方法」を使用した取引で、具体的には次のようなものです。| 1 | 自社が発行しPDF等で発行した請求書、領収書など |

| 2 | PDFで届いた請求書、領収書 |

| 3 | メールで届いた請求書や領収書などの文章 |

| 4 | 通信販売をして、その通販業者のサイトからダウンロードした請求書、領収書など |

| 5 | 相手のホームページ上に表示される請求書や領収書等のスクリーンショット(画面キャプチャー) |

| 6 | サイトからダウンロードするクレジットカードの利用明細データ、交通系ICカードの支払データ、スマートフォンアプリによる決済データ等 |

| 7 | サービス提供会社のサイトで表示又はサイトからダウンロードした電話料金、電気代、水道代、ガス代、ETC料金などの請求書、利用明細 |

電子保存方法

電子保存方法に具体的な定めはありません。一定の媒体上にて使用し得る(一定の順序によって読みだすことができる)情報が記録・保存された状態にすることをいいます。

具体的には、情報がハードディスク、コンパクトディスク、DVD、磁気テープ、クラウド(ストレージ)サービス等に記録・保存された状態にあることを電子保存といいます。

電子メールの電子保存方法

電子メールはどのように保存すればいいかというと、電子メール本文に取引情報が記載されている場合はその電子メールを、電子メールの添付ファイルにより取引情報(領収書等)が授受された場合は、その添付ファイルを、それぞれ記憶媒体に記録・保存します。取引金額は税抜・税込どちらとすべきか?

税務調査では、帳簿の確認を基本として、帳簿に関連する書類や取引情報の確認を行っていくことが想定されますので、基本的には帳簿と同じ金額で検索できるようにしておくべきと考えられます。帳簿が税込経理なら税込金額で、税抜経理なら税抜金額で保存するということです。

まとめ

今回は、電子帳簿保存法にはいつから対応しなくてはいけないのか、最低限なにをしなかればならないのかについて説明しましょう。とにかく、2024年(令和6年)1月1日からすべての会社、個人事業主が対応しなくてはなりません。

最初から100%完全対応しなくても税務調査の際には問題にならないでしょうが、少なくとも一生懸命対応していることがわかる程度は対応が必要だと思います。

【参考】→ 電子帳簿等保存制度特設サイト(国税庁)