アルバイトを掛け持ちしている方が結構みえます。

それぞれの事情があるのでしょうが、大変ですね。

アルバイトを掛け持ちしている人が悩むのが税金です。

源泉徴収はどうなっているのが正しいの?

年末調整はどうするの?

確定申告はしないといけないの?

そして、主の勤務先にバレない?

また、勤務先の給与担当の人もあまり知らない人が多いようです。

その結果、正しい処理がされていない場合もあり、混乱に加速がかかってしまいます。

そこで今回は、アルバイトを掛け持ちしている人の税金について説明しましょう。

目次

アルバイトを掛け持ち・副業した場合の源泉徴収

源泉徴収とは

「源泉徴収」とは、勤務先が給料を支払う際に、税法に定められた計算による所得税を引くことをいいます。給料明細を見てもらうと、控除項目に「所得税」というものがあるはずです。

会社または主のアルバイト先での正しい源泉徴収

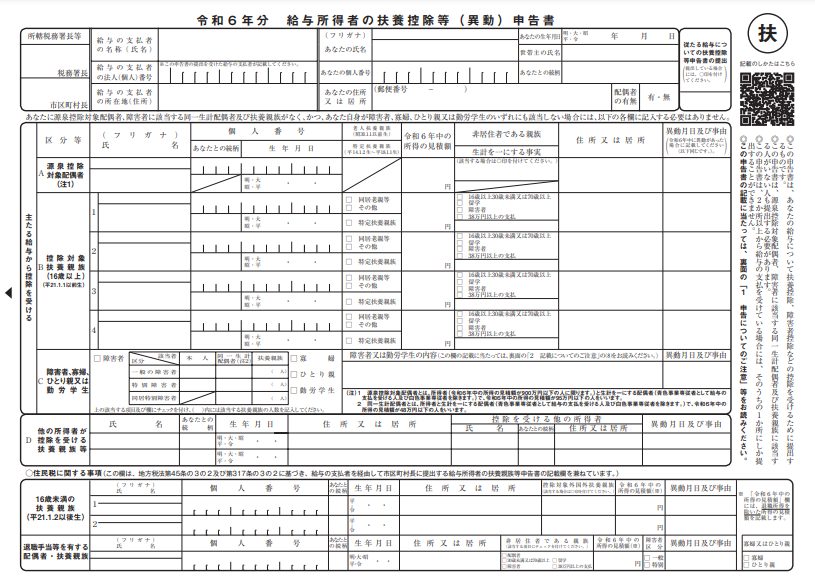

主とする勤務先には、「扶養控除等申告書」を提出します。そうすると、その勤務先の給与から引かれる所得税は、税金の低い源泉徴収税額表の「甲欄」によって計算することになっています。

この甲欄というのは、給与はその勤務先だけで、ほかには働いていないという前提で予想される年間所得税を月額になおしたものです。

扶養家族が0人で、給与が88,000円未満なら所得税は0円です(引かれません)。

給与が88,000以上になると所得税が引かれるようになります。

ちなみに、扶養家族が0人で給与が100,000円の場合の所得税は、720円です。

もう少し説明すると、所得税額は、次の源泉徴収税額表で求めるのですが、1箇所勤務の場合には、月額表上部の「甲」欄を適用します。

支給額合計(額面)から非課税通勤費や社会保険料を引いた後の金額を左の「その月の社会保険料控除後の給与等の金額」欄のどこの範囲に該当するのかを見て、あとは扶養人数0人から右に見ていきます。アルバイトの方は通常扶養は0人だと思います。

→ 令和6年分 源泉徴収税額表(PDFファイル、国税庁)

アルバイト掛け持ち先での正しい源泉徴収

アルバイト掛け持ち先(2個所目以上の勤務先)では、源泉徴収はどのようにするのでしょうか。主(メイン)の勤務先の正しい源泉徴収

主(メイン)の勤務先に「扶養控除等申告書」を提出し、ほかのアルバイト掛け持ち先には「扶養控除等申告書」を提出してはいけません。なぜなら、「扶養控除等申告書」は主の勤務先1社にしか出せないからです。

掛け持ち先の勤務先(従)の勤務先の正しい源泉徴収

掛け持ち先の勤務先(従の勤務先)には、「ほかでも働いている」の旨を報告してください。そうすると、掛け持ち先の勤務先では、「扶養控除等申告書」の提出を要求してきません。「扶養控除等申告書」を提出しても返却されます。

このような掛け持ち先の給与(従たる給与)の源泉徴収は、源泉徴収税額表の「乙欄」が用いられます。

→ 令和6年分 源泉徴収税額表(PDFファイル、国税庁)

月額表の上部の「乙」欄をご覧いただくと、たとえ給与が88,000円未満でも約3%に相当する金額が源泉徴収されます。

たとえば、給与が50,000円の場合には、50,000円×3.063%=1,531円の所得税が給与から控除されます。

「甲欄」の場合は、100,000円で所得税が720円だったのと比較すると、「乙欄」で計算した所得税は、かなり高めになっています。

手取り給与が少なくなるからといって、掛け持ち先のアルバイト先に「ほかでも働いている」と報告せずに、「扶養控除等申告書」を提出していると、そのアルバイト先は、税額表「甲欄」で計算してしまいます。

また、「ほかでも働いている」と報告しても、給与担当者が正しい計算方法を知らずに税額表「甲欄」で計算してしまうこともあります。

あるいは、少額だから所得税を引かなくていいい、と勝手に思い込んで所得税を引かない会社もあります。

掛け持ち先の会社も税額表「甲蘭」で計算してしまうと、全体としては所得税の控除が不足してしまいます。

掛け持ち先の給与明細を見て、所得税が「乙欄」で引かれていないようでしたら、給与担当者へ「乙欄」で控除するよう依頼してください。

引いていないのは、間違いです。

アルバイトを掛け持ちすると、今まで以上に多くの税金がとられる、という情報が流れているようですが、それはこの税金が高い「乙欄」のことを指しているのだと思います。

あとの章で説明しますが、所得税の確定申告をすれば、すべての勤務先での給与を合算して計算した正しい所得税額の計算がされますので、「乙欄」高めの所得税が計算されていた一部が還付されることが多いです。

アルバイトを掛け持ち・副業のときの年末調整

年末調整とは

給与収入が1ヶ所の給料しか無い場合、年間給与から所得税が決まるので、会社が正しい年間の所得税を計算してくれて、確定申告する必要がない制度です。年末調整は、日本では会社の義務となっています。

通常のサラリーマンにとっては、すべて会社が税金の手続きをしてくれるので、とても助かる制度です。

アルバイトを掛け持ちをしている場合の年末調整

年末調整ができるのは、「扶養控除等申告書」が提出されているのが最低条件です。この「扶養控除等申告書」は、主に勤務している先1個所した提出ができないものでしたね。

したがって、掛け持ちアルバイトをしている人は、主の勤務先では年末調整を受けることができますが、掛け持ち先の勤務先では年末調整をしてもらうことはできません。

年末調整を受けられれば、毎月控除された所得税が多かった場合には、会社から還付を受けることができます。

しかし、掛け持ち先では年末調整がされませんから、税額表「乙欄」で計算された高めの所得税が控除されたままになります。

そこで税金の還付を受けるために確定申告をする必要が出てくるのです。

掛け持ちをしていることが年末調整で主の勤務先へバレる?

掛け持ちをしている人の年末調整は、主の勤務先と掛け持ち先の勤務先では上記で説明したしくみになっています。したがって、主の勤務先へ掛け持ち先の源泉徴収票を提出したりすることはありませんし、求められません。

つまり、「年末調整では」主の勤務先に掛け持ちをしていることはバレません。

アルバイトを掛け持ち・副業している場合の確定申告

確定申告は必要?

掛け持ちでアルバイトをしている人は、所得税の確定申告をしなくてはならないのでしょうか。確定申告しなくてはならない人と、確定申告しなくてもいい人に分かれます。

2ヶ所以上から給与収入がある場合の確定申告不要制度

掛け持ちでアルバイトしている人で、掛け持ち先の今年の給与収入合計が20万円以下の場合には、所得税の確定申告をしなくてもよい、という税法の規定になっています。「確定申告をしなくてもいい」ということは、申告してもいいし、申告しなくてもいいということです。

ただ、このインターネットを見ていると、20万円以下の確定申告不要制度に該当するから何もしなくてもいい、と説明しているサイトがあります。

税理士でも間違っている人がいます。

給与収入合計が20万円以下で確定申告をしなくてもいいのは、税務署に提出する所得税の確定申告です。

もうひとつの申告である、市区町村へする住民税の申告はしなくてはなりません。

住民税には、2ヶ所以上の給与収入が年間20万円以下なら申告しなくてもいい、という規定はないからです。

普通、住民税の申告なんてしないよね、と思われるかもしれません。

所得税の確定申告をすると、自動的にその内容が市町村へ転送され住民税の申告をしたことになっているからです。

繰り返しますが、掛け持ち先の年間給与収入が20万円以下の場合には、所得税の確定申告はしなくてもいいですが、住民税の申告はしなくてはならないのです。

申告不要制度に該当しない場合の確定申告

◆確定申告するかしないか自由の場合

それでは、年間給与収入20万円以下の確定申告不要制度に該当しない人は、確定申告をしなくてはならないのでしょうか。答えは、

・税法の規定では確定申告をしなくてはならない。

です。

しかし

・実務上は確定申告する、しないは自由

となります。

アルバイトを掛け持ちしていると、掛け持ち先では税金が高い税額表「乙欄」で所得税が引かれているため、年間のすべての給与に対して多めの税金を払っていることになります。

その人が確定申告すれば、納め過ぎた所得税の還付を受けることができます。

しかし、その人が確定申告しなければ、本来の所得税より多くの税金を納めていることになるだけです。

多いからといって税務署は税金を還付してはくれません。

確定申告は、

・無料確定申告会場に行けば待たされるし、

・税理士に依頼すればお金がかかるし、

・自分でやるのは自信がない、

という人は、本来よりも多く所得税を払っていることを納得してうえで、確定申告をしない、という選択ができるのです。

本来よりも多くの税金を納めているので、税務署は申告してないことを指摘しません。

◆確定申告をしなければならない場合

確定申告するかしないかは自由、というのは、正しい源泉徴収がされていて、本来の税金よりも多くの税金を納めていることが前提です。掛け持ち先の給与でも所得税が引かれていなかったり、税額表「甲欄」で計算されていると、正しい所得税より少ない状態になっています。

このような場合は、確定申告をして、不足した所得税を追加納付しなければいけません。

また、通常は該当しませんが、主の勤務先の給与収入が2000万円を超える場合には、主の勤務先で年末調整を受けることができません。

この場合には、必ず確定申告をしなくてはならないことになっています。

◆確定申告に必要な資料

所得税の確定申告をする場合には、最低その年に勤務したすべての勤務先の源泉徴収票が必要となります。少額の勤務先だからといって、その勤務先分を省略してはいけません。

その年のすべての給与収入にもとづいた正しい所得税を計算するのですから。

源泉徴収票の発行は、給与支払者の義務ですから、もらっていない場合には堂々と請求してください。

そのほか、国民健康保険、国民年金、生命保険などを支払っている人は、控除証明書なども必要になります。(国民健康保険は証明書等は不要です)

確定申告が初めての人は、次のページをご覧ください。

→確定申告が初めての方へ|確定申告の概要、必要なもの、手順など

◆確定しないとどうなる?

掛け持ち(副業)をしている人が、確定申告をしないとどうなるのでしょうか。すべての勤務先の給与収入等から計算された本来の所得税が、勤務先各社で源泉徴収された所得税の合計額より少ない場合は、何もありません。

しかし、逆の場合、すなわち、すべての勤務先の給与収入等から計算された本来の所得税が、勤務先各社で源泉徴収された所得税の合計額より多い場合は、その差額にもよりますが、税務署から何らかの連絡が入る可能性が高いです。

◆学生の場合は、親にも影響が及ぶことがある

高校生、大学生のアルバイトは、掛け持ちをしている、していないに関わらず、親に影響が及ぶことがあります。まず第一は親の扶養の問題です。

掛け持ち先を含めた年間給与収入が103万円を超えると、親の所得税・住民税の扶養から外れてしまいます。

間違った情報として、学生なら年間給与収入130万円まで大丈夫という情報がありますが、130万円というのは、学生本人の所得税がかからないというものです。

学生本人は、「勤労学生控除」といって27万円の所得控除を余分に受けることができるからです。

親に影響が及びのは、あくまで年間給与収入103万円を超えた場合です。

高校生だと、扶養控除(所得税で38万円、住民税で33万円の所得控除)がなくなってしまいます。

大学生だと、特定扶養控除(所得税で63万円、住民税で45万円の所得控除)がなくなってしまいます。

その結果、親については、所得税、住民税合わせて5万円から20万円程度の税金が増えることになります。

親への影響の第二は、家族手当です。

親の勤務先によっては、家族手当が支給されていることがありますが、この家族手当の支給基準が税金の扶養と同じになっている場合が多いです。

そのため、親の税金の扶養から外れると、親の税金が高くなるだけでなく、親が勤務先の会社から支給を受けている家族手当の支給も打ち切られることが多くみられます。

◆年間収入103万円を超える学生は、親に報告しよう

学生で年間給与収入が103万円を超えることで親の給与の手取りが減るからといって黙っているとさらに大変なことになります。親は会社へあなたを扶養親族として申告し、年末調整で税金を少なくしてもらいます。

一方、市町村役場では、あなたの給与収入が103万円を超えたことがわかっていて、親の給与支払報告書であなたが扶養に入っていると、親の年末調整が間違っているということが判明します。

そうすると、最初の通知よりも税額が多い住民税の通知を親の勤務先へ通知するとともに、役所同士の連携で税務署にも連絡します。

そして税務署から会社へ扶養控除等の誤りの指摘の連絡がいくことになります。

親は会社で「はずかしい思い」をすることになります。

さらに家族手当の問題では、不正に家族手当をもらおうとした疑いまでかかる可能性も出てくるのです。

学生の人で年間給与収入が103万円を超える場合には、必ず早めに親へ報告してください。

アルバイトを掛け持ち・副業している人の住民税

所得税の説明をしてきましたが、住民税はどうなるのでしょうか。給与収入しかない人の住民税のしくみ

通常、主の勤務先からも、掛け持ち先の勤務先からも年間給与収入が記載された「給与支払報告書」が市町村役場へ提出されます。市町村役場では、1ヶ所でしか勤務していない人は、1ヶ所の会社からだけ「給与支払報告書」が提出されてきますし、掛け持ちをしている人は、複数の会社から「給与支払報告書」が提出されてきます。

つまり、市町村は申告されなくても給与収入については捕捉しているのです。

掛け持ちしている人については、すべての勤務先の給与収入を合計し、それに応じた住民税を計算して住民税の通知を主の勤務先に送付します。

主の勤務先の給与から住民税を毎月引いてもらうためです。

掛け持ちしていることがバレる可能性があるのが住民税の通知

このように、すべての給与収入から計算した住民税が、主の勤務先に通知されます。年齢が同じで扶養家族も同じ人なら、主の勤務先へ通知される住民税はほぼ同じ住民税額になるはずです。

掛け持ちをしていると、その人の住民税がほかの人より多い税額が通知されるのです。給与収入が掛け持ち先の分もあるためです。

主の勤務先へは住民税額だけが通知され、掛け持ち先の会社名などが通知されることはありませんが、住民税額が多いと会社によってはチェックが入ることがあります。

特に副業禁止規定がある会社はチェックが厳しい傾向があるでしょう。

チェックが入らない会社もあります。バレるとすれば、このタイミングです。

チェックで引っかかると、掛け持ちでアルバイトしているのでは?と疑いがかかります。

確定申告書のある欄にチェックをいれるとバレない?

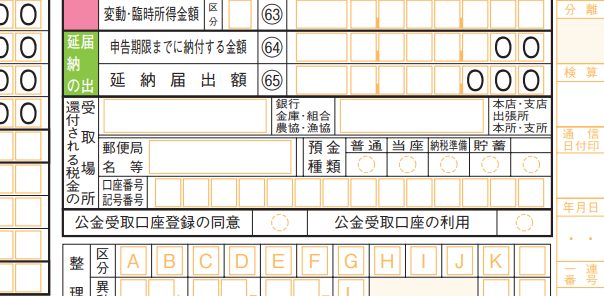

主の勤務先へ掛け持ちしていることがバレるのを防ぐ方法として、インターネット上では次のような方法があるとしています。確定申告の際に、申告書の第二表にある「給与所得・公的年金等に係る所得以外の住民税の徴収方法の選択」という欄について、「自分で納付」にチェックを入れれば、掛け持ち先の住民税の通知が自宅へ郵送され、主の勤務先へは行かないのでバレません。

これは、誤った情報です。

この欄は、副業が給与所得でない人が使うものです。副業でインターネット通販業をしているような人です。

言い換えると、副業が給与所得以外の人のためにある項目です。

副業が給与所得以外の人が「自分で納付する」にチェックを入れれば、その副業に対応する住民税の通知は、勤務先へは通知されません。

しかし、掛け持ちアルバイトもアルバイトですから給与所得です。

主と副がともに給与所得同士の場合には、この欄にチェックをつけても意味がありません。

もう一度項目を読んでみてください。

「給与所得・公的年金等に係る所得以外の住民税の徴収方法」となっているからです。

どうしてもバレるのがまずい、という方は、市町村役場へ相談してみてください。

対応してもらえない確率が100%に近いですが、一部の市町村役場では良心的?に対応していると聞いたことがあります。

まとめ

アルバイトを掛け持ちしている方の税金について詳しく説明してきました。インターネット上では、誤った情報も流れています。

今回の記事で確認した正しい手続きをして税金の不安をなくし、親に迷惑をかけることなく、頑張って働いていただきたいと思います。

【投稿者:税理士 米津晋次】

コメント

コメントはありません。