領収書など一定の文書に課税する税金が印紙税です。このような文書に税金をかける制度って、納得できませんね。

多くの税理士も印紙税の廃止を要望していますが、今のところ印紙税廃止の見込みはありません。

印紙税の課税が続く以上、印紙税の税負担を軽くするには、印紙税の制度を確実に把握し、節約する方法を探らなくてはなりませんね。

特に消費税の税率引き上げにより、契約書の書き方によっては同じ取引でも印紙税額に違いが生じました。

そこで、今回は印紙税の節税ポイントをまとめてみました。

目次

印紙税の節約・節税法を確認|節約のポイント

合法的に印紙税の負担を少なくする方法には、次の方法があります。・文書を電子化する

・消費税の書き方を工夫する

・複数文書に分ける

・不要な文書を作成しない

それぞれの方法について、これから詳細を説明していきますね。

印紙税の節約・節税法を確認|印紙税とは

印紙税の各節約方法の詳細を説明する前に、そもそも印紙税について知らない方が多いようです。税金の専門家である税理士でも印紙税を苦手とする人が多いくらいです。税理士試験の試験科目にもありませんから。

それでは簡単に印紙税について説明しましょう。

印紙税は収入印紙を貼って収める税金

印紙税とは、契約書や領収書などの商取引で使う文書を課税対象とする税金です。税額は、収入印紙を文書に貼って納めるという、ほかの税金とは異なるしくみとなっています。

印紙収入は、税収(一般会計)の約2%から3%を占めていますので、国にとっては手放せない税収源です。

印紙税の課税対象になる文書と印紙税額

印紙税は、すべての商取引文書にかかる訳ではありません。印紙税がかかる文書の代表的な例は、契約書や領収書です。少し高額なものを買った場合や、不動産取引をした人は、一般の方でも収入印紙が貼ってあるのをご覧になったことでしょう。

預金通帳にも貼ってありますから、通帳の裏を見てみてください。

また、印紙税の税額は、文書の種類や記載金額によって異なります。

(参考)→ 印紙税の課税文書と非課税文書

印紙税の節約・節税法を確認|(1)文書の電子化

印紙税の節約方法の最初にご紹介するのは、「文書のぺーパーレス化」です。印紙税は紙の文書が前提の税金

印紙税は、明治6年に始まり、それ以降、これまで細かい改正が何度も加えられてきました。この規定が前提としているのは、文書が紙であることです。

電子文書は課税されない

それに対し、最近では、紙ではなく電子文書でのやり取りが多く行われるようになってきました。紙ではない電子文書には、印紙税は課税されないのです。

したがって、同じ取引でも紙で取り交わす契約書には印紙税が課税され、例えばPDF形式で送信する契約書には印紙税が課税されないことになっています。

まだまだ紙の文書の方が信頼性が高いとされていますが、契約書などの文書の作成を電子データに統一すれば、大幅に印紙税の税負担を減らせることになります。

最近は電子契約サービスが提供されていますので、これらの有料サービスを利用する方法もあります。

契約書が多い会社は、有料でも印紙税より少なくなるのではないでしょうか?

主な電子契約サービスをご紹介しましょう。

| 1 | クラウドサイン |

| 2 | GMOサイン |

| 3 | freeeサイン |

| 4 | マネーフォワード クラウド契約 |

| 5 | CONTRACTHUB@absonne |

| 6 | WAN-Sign |

印紙税の節約・節税法を確認|(2)消費税の書き方を工夫

消費税率が高くなっている中で、ますます重要になってきている印紙税の節税法をご紹介しましょう。消費税の書き方で印紙税が変わる

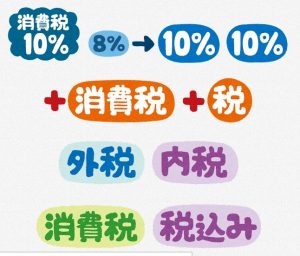

印紙税の税額は、契約書などの課税文書の「記載金額」に応じて決まるということでしたね。たとえ契約金額は同じでも、消費税の書き方によっては、印紙税法上の記載金額の解釈が変わり、印紙税の負担が変わってきます。

消費税の記載の仕方を工夫すれば、印紙税額を抑えることが可能となるのです。

消費税込金額を記載した場合

例えば、請負契約書に記載した金額がや「請負金額1100万円(税込)」とか「請負金額1100万円、消費税額10%含む」となっていると、国税当局は記載額を1100万円とみなします。したがって、印紙税額は1100万円に対応する2万円となります。

消費税抜金額を記載した場合

それに対して「請負金額1100万円(税抜ぎ金額1000万円)」とか「請負金額1000万円、消費税100万円、計1100万円」とすると、印紙税法上の記載額は1000万円と判断されます。したがって、課税される印紙税は1000万円に対応する1万円で済みます。

消費税込で金額を記載した場合と比較して、半額で済むことになるのです。

つまり、商取引文書に記載する金額は、消費税抜き価格とすることが、印紙税の節約・節税につながるのです。

消費税の増税により印紙税が高くなることも

税込み表示のままだと、消費税の増税により、同じ契約金額でも印紙税額の負担が重くなることも出てきます。例えば、税抜価格が925万円の請負契約とすると、8%消費税率での税込契約金額は999万円で、税抜き表示でも税込み表示でも印紙税法上の記載額は1000万円以下で印紙税額は1万円で同じです。

しかし、消費税率が10%になって税込契約金額は、1017万5千円となって1000万円を超えましたので、印紙税は2万円となってしまいました。

このように、税抜きの記載に変えないと消費税率のアップによって印紙税額が増えてしまうこともあります。

印紙税の節約・節税法を確認|(3)複数文書に分ける

印紙税は一文書ごとに税額が決まっている

ひとつの契約に対して文書を複数に分けることが印紙税の節約につながることもあります。印紙税は、取引ごとではなく文書ごとに税額が決まっているからです。

文書を分ければ節約できる場合

例えば、1,500万円の手形に対する印紙税額は4,000円です。1,500万円の手形を300万円の手形5通に分けて発行すると、300万円の手形に対する税額600円X5通の3,000円で済むことになります。

ただし、印紙税節約のためといって、細かく文書を分けるのは、相手側にとってはわかりにくくなり、いやな感じをもつと思います。

この複数文書に分ける方法は、相手に嫌われない範囲内で分けることができれば分ける、程度で実施すればいいでしょう。

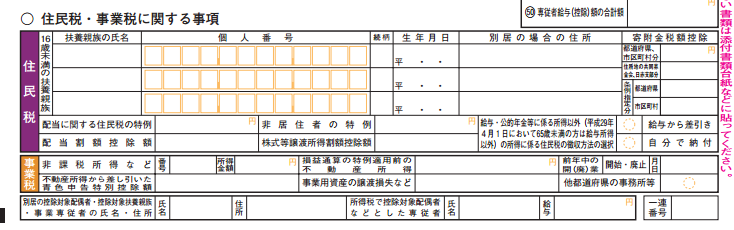

印紙税の節約・節税法を確認|(4)不要な文書は作成しない

文書の数を少なくする

ひとつの契約に対し、契約書を2通作成して「甲乙共に1通ずつ保管する」としている場合が多いです。そうすると、2通作成することになり、それぞれに印紙税がかかってしまいます。

印紙税は、文書ごとに課税されますので、ひとつの契約に対し、契約書が1通でいいなら、片方は印紙税がいらなくなりますね。

契約成立を証明する文書の原本を双方で保管しておきたいというのであれば2通必要ですが、片方が単に控えとして取っておきたいというだけなら、原本1通を作成して、2通目は原本のコピーで済ませれば印紙税はかかりません。

仮契約書の作成の際に印紙税がかからないようにする

不動産の売買などでは、本契約を締結する前の段階で「仮契約書」を取り交わすことがあります。「仮」とはいっても、仮契約書にも本契約同様に印紙税がかかってしまいます。そんな場合には、印紙税を節約する方法があります。

本契約書に「◯◯年◯◯月◯◯日付の仮契約書の内容を本契約とする」などとして契約金額を記載しないようにするのです。

そうすれば、本契約書は印紙税額表の中で税額が最も低く設定されている「契約金額の記載のないもの」に該当することになります。

その場合、契約金額にかかわらず印紙税額はわずか200円で済むのです。

印紙税の節約・節税法を確認|ペナルティーの節約

印紙税の納付漏れが指摘されるのは、税務調査があった場合です。印紙税の漏れには2倍のペナルティー

税務調査で印紙税の納付漏れを指摘されると、本来の印紙税額に加え、その2倍の金額のペナルティー(過怠税)が加算されることになっています。1,000円の納付漏れが見つかると、漏れた1000円を納付するだけでなく、1,000円✕2倍=2,000円のペナルティーである過怠税も納付しなければなりません。

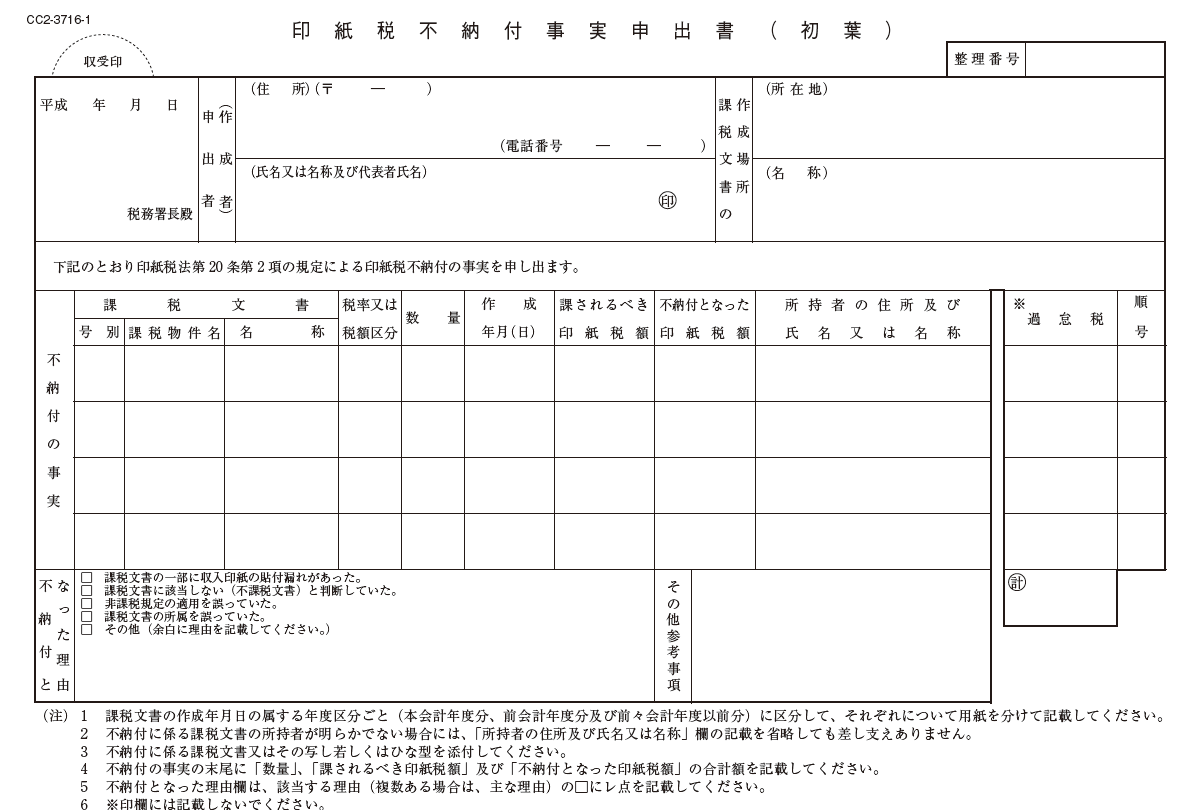

「印紙税不納付事実申出書」を提出する

この場合には、「印紙税不納付事実申出書」という文書を作成・提出して納付すれば、本来の税額とその1割のペナルティーで済みます。

この「印紙税不納付事実申出書」は、本来は税務調査で印紙税の納付漏れが見つかった場合には適用できないものです。

しかし、実務上は、税務調査の際の調査官の多くは、この「印紙税不納付事実申出書」を認めてくれています。

これは、印紙税の節約ではありませんが、これも知っていれば、印紙税納付漏れペナルティーの節約につながります。

まとめ

今回は、領収書等にかかる印紙税について、その節約・節税方法をご紹介しました。印紙税の仕組みは納得できませんが、廃止の見込みがない以上、現状の税法の中で節約をするしかありません。

契約書や領収書が多い業種なら、印紙税の節約を心がけるだけでかなりの負担を減らすことができるはずです。

今回の記事を参考に、印紙税の節約をこつこつとやってください。

【投稿者:税理士 米津晋次】