今年も年末調整の季節になりました。勤務先からは、扶養控除等申告書の提出も求められている方も多いと思います。

しかし、扶養控除等申告書はわかりにくいですよね。

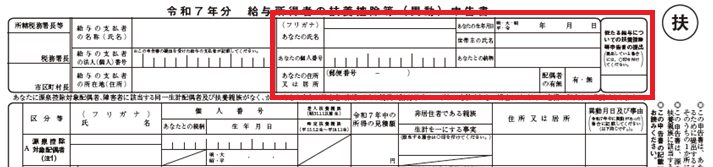

そこで今回は、扶養控除等申告書の書き方について説明しましょう。それではまず、「給与所得者の扶養控除等異動申告書」の用紙をお手元に持ってきて、広げてくださいね。

目次

扶養控除等申告書の書き方|どんな場合に提出する?

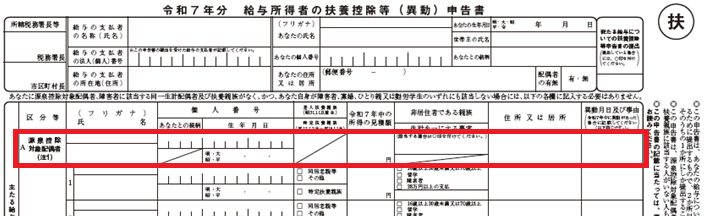

(出典:国税庁。クリックすると、拡大できます。以下同じ)

扶養控除等申告書を提出してはいけない場合がある

会社が提出しなさい、と言ったからといって、素直に提出してはいけません。なぜなら、扶養控除申告書を提出する、ということには大事な意味があるからです。

扶養控除申告書を会社に提出するということは、

・ほかには勤務していない

または、

・ほかの会社でも働いていても、提出した会社が主(メイン)の会社です、

という意味があるのです。

会社側は、扶養控除申告書が提出されると、上記の状態だと判断しますので、

・給与で税金が少ない所得税税額表甲欄を適用する

・年末調整の対象者である

と判断します。

逆にいえば、同時に2個所以外の会社で働いている人は、この扶養控除申告書を提出していいのは、どこか1個所のみだということです。

2箇所以上の会社に同じ年の扶養控除等申告書を提出してはいけません。

もし、2箇所以上に扶養控除等申告書を提出してしまうと、それぞれの会社がその会社で払った給与だけで年末調整をしてしまいますので、多くの場合年間の所得税の納付が不足することになってしまいます。

勤務するそれぞれの会社は、あなたの住む市町村へ給与支払報告書を提出します。市区役所では、2箇所以上の会社で年末調整されたことが明確になり、税務署を通じて勤務先かあなたに連絡がいくことになります。

なお、1年以上日本に住んでいない外国人の場合は、「非居住者」に該当し、年末調整の対象にはなりません。

扶養控除等申告書は2枚配布される

年末調整の時期になると、会社からは、今年分の扶養控除等申告書と、来年分の扶養控除等申告書の2枚が配布されます。今年中途入社でない方は、今回配布された今年分の扶養控除等申告書は、ちょうど1年前に記入したものです。

今年中途入社の方は、今回配布された今年分の扶養控除等申告書は、入社してすぐ記入したものです。

今年分の扶養控除等申告については、変更がある場合のみ訂正をします。

そして、来年分の扶養控除等申告書も記入して会社に提出します。

いずれも、今年の12月31日現在の状況で記入します。ここがポイントです。

扶養控除等申告書の様式はダウンロードできる

扶養控除等申告書の記入を失敗したりした場合など、新しい用紙がほしいときは、国税庁ホームページから入手することができます。・令和6年分扶養控除等(異動)申告書

・令和7年分扶養控除等(異動)申告書

扶養控除等申告書の書き方|本人欄の記入

独身者やパートさん、アルバイトをしている方は、多くの場合、次の【本人】欄に記入するだけでOKです。用紙の右上半分強のところが、自分について記入等をする欄になっています。

(出典:国税庁。クリックすると、拡大できます。)

あなたの氏名

自分の氏名とフリガナを記入します。フリガナを忘れないようにしましょう。なお、令和4年分からは、押印が不要になっています。

あなたの個人番号

いわゆるマイナンバーを記入する欄です。しかし、原則としてここは空欄のままでいいと思います。会社は、この用紙とは別にマイナンバーを管理しているからです。記入すべきかどうかは、勤務先に問合せましょう。

生年月日

自分の戸籍上の生年月日を和暦で記入します。世帯主の氏名

あなたの世帯の世帯主を記入します。世帯主というのは、家族の代表者のことですね。収入が多い人が必ずしも世帯主になる必要はありません。戸籍の筆頭者が世帯主とも限りません。

独身の方は、あなたが世帯主ですから、この欄には、自分の氏名を記入します。

パート・アルバイトの方は、ご主人や親の氏名を記入することになるでしょう。

誰が世帯主になっているのかは、住民票を取得していただければわかりますね。

あなたとの続柄

自分が世帯主なら「本人」と記入します。自分が世帯主でない場合、この欄は迷いますよね。

・自分から見た世帯主の続柄を記入すればいいのか、

・世帯主から見た自分の続柄を記入すればいいのか、と。

正解は、「自分から見た世帯主の続柄」です。

ご主人が世帯主の場合は「夫」、親が世帯主の場合は「父」「母」と記入します。

あなたの住所又は居所

自分の住所と郵便番号を記入します。学生の場合で住民票が実家にある場合は、実家の住所を記入します。

単身赴任をしている、とか、住民票をまだ移してないなどの理由で、住民票の場所と実際に住んでいる場所が異なる場合は、実際に住んでいる住所を書けばいいでしょう。

ただし、どちらを記載するかは、会社によって方針が違ったりしますので、勤務先に問い合わせてください。

配偶者の有無

単純に配偶者がいるかどうかで回答してください。配偶者の収入が多くて控除対象配偶者(扶養)になっていないから「無」と回答する人も多いですが、扶養に入っている・いないは無関係です。

配偶者の収入がいくら多くても、婚姻していれば、配偶者「有」になります。

たまに「配偶者の有無」の「有無」の文字に○をつけている方を見かけますが、そうではありません。その下の「有・無」欄のどちらかを○で囲みます。

従たる給与についての扶養控除等申告書の提出

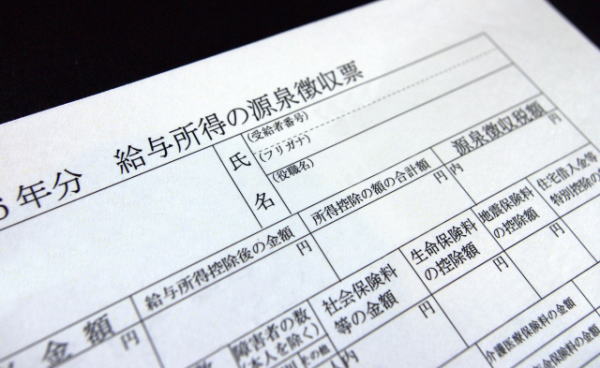

通常は空欄で構いません。扶養控除等申告書の書き方|源泉控除対象配偶者欄

(出典:国税庁。クリックすると、拡大できます。)

「源泉控除対象配偶者」とは、難しい言葉ですね。独身・パート・アルバイトの方は関係ないので、空欄のままで結構です。

扶養控除等申告書の書き方|控除対象扶養親族欄

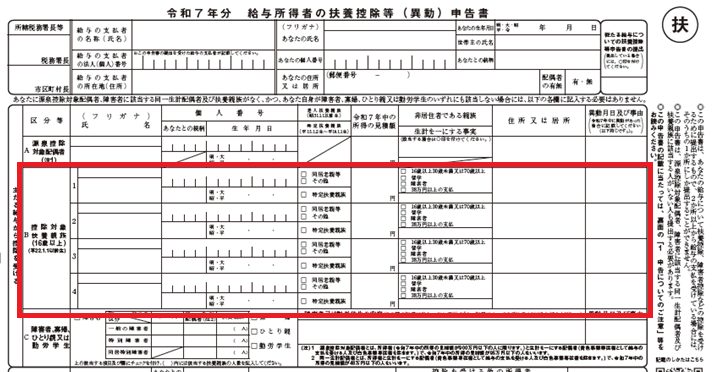

(出典:国税庁。クリックすると、拡大できます。)

「控除対象扶養親族」とは、いわゆる「扶養家族」のことです。独身・パート・アルバイトの方の多くは関係ないので、空欄のままで結構です。

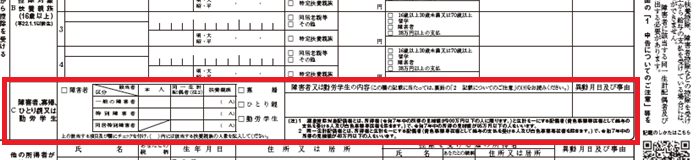

扶養控除等申告書の書き方|障害者、寡婦・ひとり親、勤労学生欄

自分が、障害者や寡婦、ひとり親、勤労学生に該当する場合には、用紙中央少し下の【C障害者、寡婦、ひとり親又は勤労学生】欄に記入します。

(出典:国税庁。クリックすると、拡大できます。)

自分が障害者に該当する場合は、「障害者」左にチェックをつけ、「一般の障害者」か「特別障害者」の該当する方の「本人」欄に○をつけます。

自分が、寡婦、ひとり親、勤労学生に該当する場合は、その左にチェックをつけます。

障害者とは

◆一般の障害者

ここでの所得税法上の「障害者」とは、次のいずれかに当てはまる人のことを言います。| 1 | 身体障害者手帳が交付され、3級以下と記載されている人 |

| 2 | 精神障害者保健福祉手帳が交付され、2級以下と記載されている人 |

| 3 | 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人 |

| 4 | 精神又は身体に障害のある満65歳以上の人で、その障害の程度が一般障害者として市町村長等や福祉事務所長の認定を受けている人 |

◆特別障害者

次のいずれかに該当する場合は「特別障害者」になります。| 1 | 身体障害者手帳が交付され、1級か2級と記載されている人 |

| 2 | 精神障害者保健福祉手帳が交付され、1級と記載されている人 |

| 3 | 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、重度の知的障害者と判定された人 |

| 4 | 精神又は身体に障害のある満65歳以上の人で、その障害の程度が特別障害者に準ずるものとして市町村長等や福祉事務所長の認定を受けている人 |

| 5 | その年の12月31日の状態で身体障害によって寝たきりの状態が6ヵ月以上続き、複雑な介護を必要とする人 |

ひとり親とは

ひとり親(現に婚姻をしていない人又は配偶者の生死の明らかでない一定の人)で、次の3つの要件全てを満たすときは、「ひとり親」に該当します。(1)その人と生計を一にする子(所得金額48万円以下)がいること

(2)合計所得金額が500万円以下であること

(3)住民票の続柄に事実婚の記載のないこと

寡婦とは

所得税法上の「寡婦」とは、次のすべてに該当する人のことを言います。(1)夫と死別または離婚し、再婚していない女性で、扶養している子(所得金額48万円以下)がいないこと

(2)合計所得金額が500万円以下であること

(3)住民票の続柄に事実婚の記載のないこと

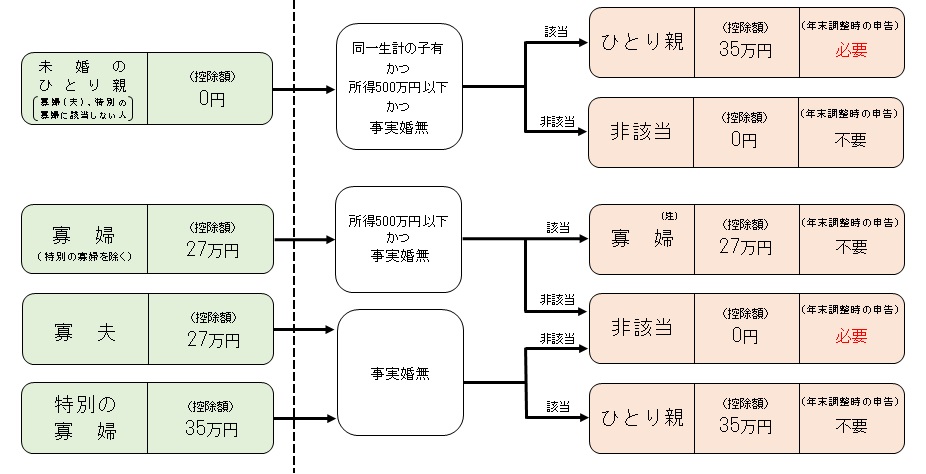

令和2年分から改正になったのですが、改正前後の控除に係る適用判定のフロー図は次のとおりです。

(引用:国税庁ホームページ)

勤労学生とは

所得税法でいう「勤労学生」とは、次の3要件の全てに当てはまる人をいいます。(1)給与所得などの勤労による所得があること

(2)合計所得金額が75万円以下で、しかも(1)の所得以外の所得が10万円以下であること

※合計所得金額75万円以下とは、給与所得だけの人の場合は、給与収入130万円以下の人のことです。

(3)高等学校、大学、高等専門学校、一定の専修学校、各種学校の学生であること

なお、勤労学生に該当する場合は、在学する学校長等から証明書の交付を受けて会社に提出してください。

また、合計所得金額が48万円以下(給与所得だけの人で給与収入103万円以下)の場合は、そもそも所得税がかかりませんので、わざわざ勤労学生の手続きをする必要はないでしょう。

扶養控除等申告書の書き方|住民税に関する事項欄

住民税に関する事項欄は、所得税では扶養親族にならない16歳未満の扶養親族等を記入する欄になります。

独身・パート・アルバイトの方の多くは扶養親族がいませんので、空欄で結構です。

基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書の記入も必要になった

平成29年までは、配偶者控除を受ける場合には、扶養控除等申告書を提出すればよかったですね。ところが、平成30年からは、扶養控除等申告書に記入しただけでは不足です。「配偶者控除等申告書」にも記入して会社へ提出しなければならなくなりました。

なぜかというと、配偶者控除にも本人の所得制限が加わったからです。

令和6年分からはさらに様式が変わり、「基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書」とさらい長い名前の用紙になりました。

(出典:国税庁。クリックすると、拡大できます。)

「基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」の記載の仕方については、次の記事をご覧ください。

→基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書の記入方法、しかた

QRコードも使えます

なお、用紙右上のQRコードは、国税庁HPの「各種申告書・記載例(扶養控除等申告書など)」のページにリンクしています。ここでは、用紙の様式をダウンロードしたり、記載例を見ることができます。

動画による説明(国税庁)

国税庁が動画による「扶養控除等申告書の記載のしかた」を公開しています。こちらも参考にしてください。

まとめ

今回は、独身・パート・アルバイトの方の扶養控除等申告書の書き方について説明しました。今回の説明である程度わかっていただけましたでしょうか。

この記事を参考に、自信をもって記入してくださいね。

【扶養控除申告書の書き方|ほかのパターン】

・扶養控除申告書の書き方|妻(配偶者)あり、子・親扶養なしの場合

・扶養控除申告書の書き方|子あり、15歳未満、高校大学生の場合など

・扶養控除申告書の書き方|親の扶養の判定、64歳以下や65歳以上の場合

【投稿者:税理士 米津晋次】