年末調整では、いろいろな用紙を記入します。

また、証明書などの書類も必要になります。

勤務する会社からは、年末調整関係書類の提出を求められていると思います。わかりにくいですよね。

そこで今回は、年末調整で使う用紙や書類について、その種類、入手方法、再発行依頼方法等についてまとめてみます。

年末調整の用紙・書類|用紙の種類と入手法

年末調整で使う用紙の種類

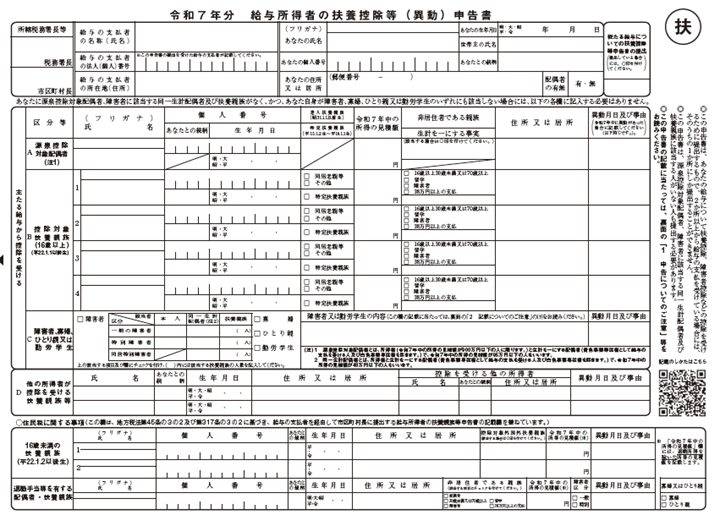

年末調整で使う用紙には、次の種類があります。(1)給与所得者の扶養控除(異動)申告書

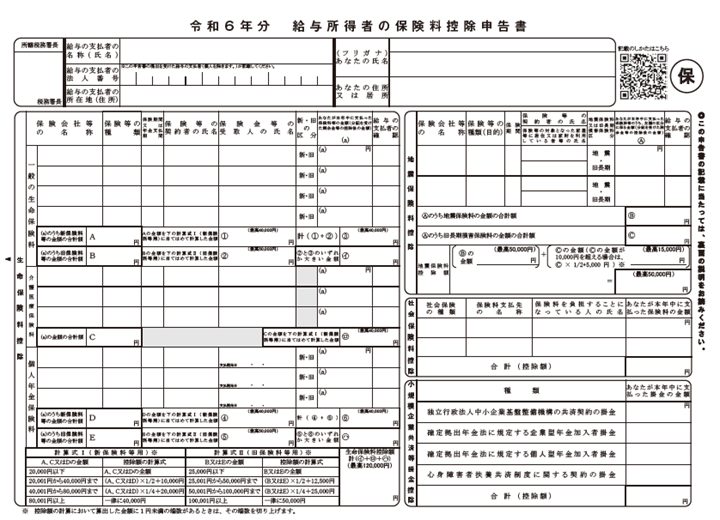

(2)給与所得者の保険料控除申告書

(3)基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書

(4)給与所得者の(特定増改築等)住宅借入金等特別控除申告書

(3)は令和2年分から様式が大きく変わりました。令和6年分からは定額減税の関係でさらに名前が長くなりまし、記載内容も追加になっています。

年末調整で使う用紙とその入手方法

◆給与所得者の扶養控除(異動)申告書

「給与所得者の扶養控除(異動)申告書」は、原則として会社から配布される用紙です。それも2枚配布されるはずです。

(出典:国税庁。クリックすると、拡大できます。)

【今年分の扶養控除等申告書】

1枚は、今年分の「給与所得者の扶養控除(異動)申告書」です。

給与計算において所得税を計算する際に、税金の安い「甲欄」の適用を受けるには、事前に会社に提出する必要があります。

そのため、昨年以前から会社に勤務している人は、ちょうど1年前の年末調整の際に今年分の「給与所得者の扶養控除(異動)申告書」記入して会社に提出したはずです。

また、今年途中入社の人は、入社の際に今年分の「給与所得者の扶養控除(異動)申告書」を会社に提出したはずです。

今年の年末調整ですでに会社に提出した今年分の「給与所得者の扶養控除(異動)申告書」が再度配布されたのは、今年の年末調整は、今年の12月31日現在の状況で計算するため、扶養親族等の内容に変更がないかを確認してほしいからです。

たとえば、今年途中に赤ちゃんが生まれた、とか、お子さんが学校を卒業して就職したとか、親と同居することになって、親の面倒をみているとか、といったことです。

そのように、今年途中に記入した内容に変更がある場合には、すでに記入してある今年分の「給与所得者の扶養控除(異動)申告書」に追加したり、訂正したりしてください。

【来年分の扶養控除等申告書】

もう一枚は、来年分の「給与所得者の扶養控除(異動)申告書」です。何も記入されていないと思います。

これは、来年用に今年12月31日の状況で記入します。

ご自身の名前や住所などの情報と、奥さんやお子さん、ご両親などの扶養親族についての情報を記載します。

もし記入に失敗して書き直したい場合には、国税庁のホームページから様式をダウンロードすることもできます。

→扶養控除等申告書のダウンロード

【参考】

・扶養控除等申告書の書き方|独身・パート・アルバイトの場合

・扶養控除等申告書の書き方|妻(配偶者)あり、子・親扶養なしの場合

・扶養控除等申告書の書き方|子あり、15歳未満、高校生・大学生の場合など

・扶養控除等申告書の書き方|親の扶養のある場合

◆給与所得者の保険料控除申告書

「給与所得者の保険料控除申告書」も、原則として会社から配布される用紙です。配布されるのは、今年用の「給与所得者の保険料控除申告書」で、何も記入されていないものです。

(出典:国税庁。クリックすると、拡大できます。)

用紙の内容は、主に4つに分かれています。

・生命保険料控除(左側)

・地震保険料控除(右側上)

・社会保険料控除(右側中央)

・小規模企業共済等掛金控除(右側下)

です。

それぞれについて、次に説明する証明書などから今年分を記入します。

もし記入に失敗して書き直したい場合には、国税庁のホームページから様式をダウンロードすることもできます。

→保険料控除申告書のダウンロード

【参考】

・保険料控除申告書の書き方|生命保険

・保険料控除申告書の書き方|地震保険

・保険料控除申告書の書き方|国民健康保険、国民年金

・保険料控除申告書の書き方|確定拠出年金

◆基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書

「基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」は、税制改正により令和2年分からできた様式です。(令和元年分までは「配偶者控除等申告書」でした。)

令和6年分からはさらに様式が変わり、「基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書」とさらい長い名前の用紙になりました。

この用紙は、

・基礎控除

・配偶者控除又は配偶者特別控除

・所得金額調整控除

・定額減税

を計算するものです。

(出典:国税庁。クリックすると、拡大できます。)

本人の所得によって、基礎控除や配偶者控除や配偶者特別控除に制限がかかるため、様式がとても複雑になっています。

この「基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書」の中で一番計算が複雑なのは、配偶者の所得金額欄です。

この記入が大きく間違っていると、控除額に影響が出て、税務署から指摘を受けますので、慎重に記入してください。

この「基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書」も、国税庁のホームページから様式をダウンロードできます。

→基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書のダウンロード

【参考】

・基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書の書き方

◆給与所得者の(特定増改築等)住宅借入金等特別控除申告書

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」は、上記の用紙と異なり、会社からは配布されません。そもそも全員が必要になる用紙ではありません。

必要になるのは、昨年以前にいわゆる住宅ローン控除の対象になる住宅を取得したり、リフォームをした人です。

住宅を取得した年やリフォームをした年は、確定申告によって申告して控除を受けるのですが、2年目からは、年末調整で控除を受けることができます。

この「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」は、確定申告をした年に税務署から自宅へ送付されてきているはずです。

それも、今年分だけではなく、適用を受けられる年分までまとめて送付されてきています。

その中から今年分の用紙を取り出して、記入をします。来年分以降の用紙はしっかり保管しておいてください。

もし、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」の用紙を紛失した場合には、すぐに税務署に行って「年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書」用紙を提出して申告書の再発行を依頼してください。

これは、上記の用紙と違って、国税庁のホームページからダウンロードできません。そこには、あなたが購入した住宅やリフォームの情報が印刷してあるからです。

年末調整の用紙・書類|書類の種類と入手法

年末調整で必要となる書類

年末調整では、上記の用紙だけでなく、証明書などの書類も必要になります。生命保険料控除証明書

生命保険料控除を受けるために必要となるのが、「生命保険料控除証明書」です。

この「生命保険料控除証明書」がないと、原則として生命保険料控除は受けられません。

「生命保険料控除証明書」は、毎年10月か11月に加入している保険会社より郵送で送付されてきます。

もし、紛失した場合には、すぐに生命保険会社へ連絡して、再発行の依頼をしてください。

なお、旧契約の一般生命保険料で、年間支払い保険料が9000円以下の場合は、「生命保険料控除証明書」は不要です。

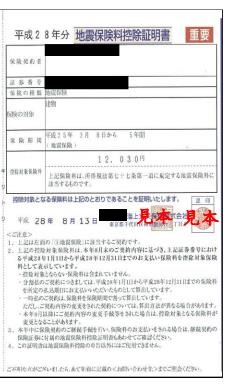

地震保険料控除証明書

地震保険料控除を受けるために必要となるのが、「地震保険料控除証明書」です。

地震保険料控除は、「地震保険料控除証明書」がないと受けられません。

「地震保険料控除証明書」も、毎年10月か11月に加入している保険会社より郵送で送付されてくることが多いです。

契約によっては、送付されてくるのではなく、加入時に送付されてきた保険証券の右端や下に控除証明書がついていて、切り取って使用する場合もあります。

送付されてこない場合には、保険証券を確認してくださいね。

もし、紛失した場合には、すぐに契約した損害保険会社へ連絡して、再発行の依頼をしてください。

社会保険料(国民年金保険料)控除証明書

社会保険料控除のうち、今年支払った国民年金について控除を受けるのに必要なのが「社会保険料(国民年金保険料)控除証明書」です。

この「社会保険料(国民年金保険料)控除証明書」がないと、原則として国民年金について社会保険料控除を受けることができません。

なお、「社会保険料(国民年金保険料)控除証明書」に記載された見込額以上に支払った場合には、その領収書も提出してください。

もし、紛失した場合には、すぐに日本年金機構へ証明書の再発行を依頼してください。

→控除証明書をなくしてしまったのですが再発行できますか。(日本年金機構)

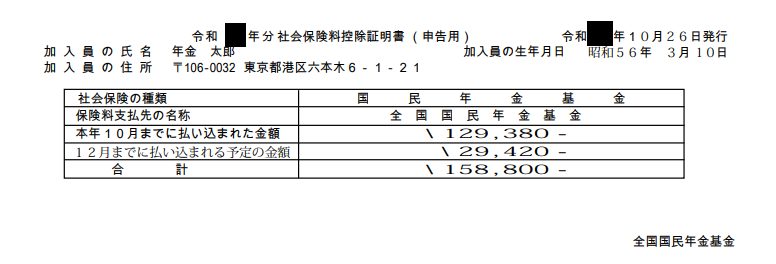

国民年金基金の社会保険料控除証明書

支払った国民年金基金について社会保険料控除を受ける場合に必要なのが、国民年金基金の「社会保険料控除証明書」です。

この国民年金基金の「社会保険料控除証明書」も必ず必要な書類です。加入している国民年金基金から11月までには送付されてきます。

もし、紛失した場合には、すぐに加入している国民年金基金に連絡して、証明書の再発行を依頼してください。

→社会保険料控除証明書再交付申請(全国国民年金基金)

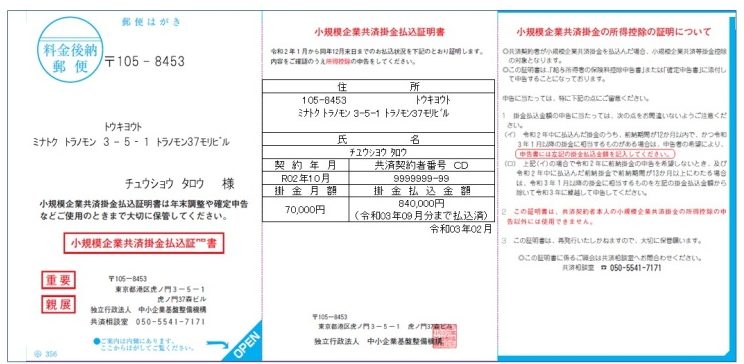

小規模企業共済掛金控除証明書

支払った小規模企業共済の掛金ついて、小規模企業共済等掛金控除を受ける際にも証明書が必要です。必要なのは、「小規模企業共済掛金控除証明書」です。

これも、通常は11月までに、独立行政法人中小企業基盤整備機構から郵送されてきます。

12月に掛金を年払いしている方は、届くのがぎりぎりになるかもしれません。

もし、紛失した場合には、次の独立行政法人中小企業基盤整備機構のサイトからすぐに再発行の依頼をしてください。

→掛金控除証明書(払込証明書)を紛失しました。再発行できますか。(中小機構)

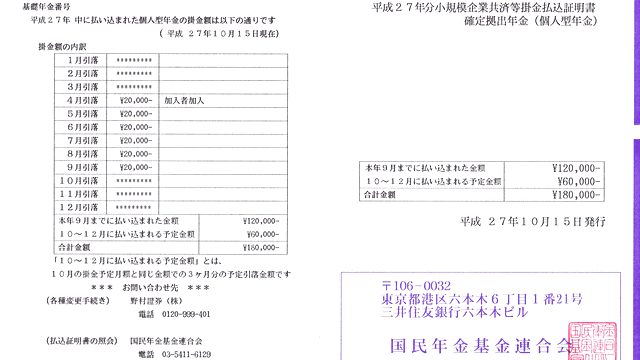

小規模企業共済等掛金払込証明書 確定拠出年金(個人型年金)

支払った確定拠出年金(個人型)の掛金について、小規模企業共済等掛金控除を受ける際に必要なのが「小規模企業共済等掛金払込証明書 確定拠出年金(個人型年金)」です。

もし、紛失した場合には、すぐに加入した金融機関で証明書の再発行を依頼してください。

【参考】

→【iDeCo】掛金の払込証明書(小規模企業共済等掛金払込証明書)を再発行できますか?(SBI証券)

→【iDeCo】「払込証明書」に関するよくあるご質問集(楽天証券)

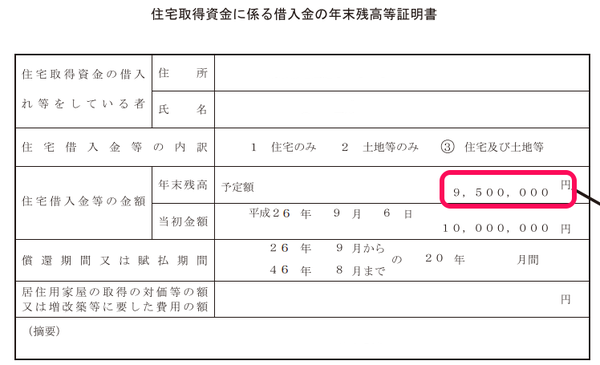

住宅取得資金に係る借入金の年末残高証明書

いわゆる住宅ローン控除を受ける際に必要なのが、金融機関が発行した「住宅取得資金に係る借入金の年末残高証明書」です。

そこには、今年12月31日現在の住宅ローン残高が印刷されています。

もし、紛失した場合には、住宅ローンの融資を受けている金融機関へ連絡して再発行の手続きをしてください。

まとめ

今回は、年末調整で使う用紙や書類についてまとめてみました。勤務先へ提出が必要な用紙や書類について整理できましたでしょうか。

今回の記事を参考に、年末調整関係書類を勤務先に提出する際には必要な用紙や書類の提出もれがないようにしましょう。

【投稿者:税理士 米津晋次】