そろそろ会社から扶養控除申告書などの提出を求められる時期となりました。

親を扶養している場合、扶養控除申告書を記入する前に、そもそも親が扶養親族になるのかどうかから迷ってしまいます。

そこで今回は、親を扶養している方の扶養控除申告書の書き方を説明しましょう。

書き方を説明する前に、扶養控除申告書の意味を理解していただく必要があります。

事前に次の記事の「扶養控除申告書の書き方|どんな場合に提出する?」をご覧ください。

→扶養控除申告書の書き方|独身・パート・アルバイトの場合

目次

扶養控除申告書の書き方|親の扶養の判定

親が扶養になるかどうかの判定

所得税・住民税で扶養親族できるのは、所得金額が48万円以下の場合です。(令和元年までは38万円以下でした)所得金額が48万円というのは、給与収入なら103万円以下ということで、比較的簡単でしたね。

しかし、年金収入のある親の扶養の判定はいくらで行なうのでしょうか。給与と年金では金額が異なるのです。

雑所得金額の計算方法(公的年金のみの場合)

年金収入による所得は、所得税の所得区分によると、「雑所得」になります。年金収入が公的年金だけの場合に雑所得金額の計算は、次のようにします。

・年金収入-公的年金控除=雑所得金額

速算表を使った雑所得金額の計算

公的年金収入も給与収入と同じで、収入全額が所得金額になるのではなく、「公的年金控除」という一定の控除を受けられます。公的年金収入の雑所得金額の計算は、速算表を使って計算をします。親の年齢が64歳以下か65歳以上かによって、適用する速算表が異なります。

また、公的年金等に係る雑所得以外の所得に係る合計所得金額によっても異なります。

ただ、公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超える方はほとんどいないと思いますので、通常は「公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下」の表を見ればいいでしょう。

→公的年金等の課税関係(国税庁)

以下の計算例もその前提で計算します。

【計算例1】

たとえば、親が64歳で年金収入が年間150万円だった場合の雑所得金額は次のようになります。

「年金を受け取る人の年齢」が「65歳未満」の中の「公的年金等の収入金額の合計額」が「130万円以上410万円未満」の行の「公的年金等に係る雑所得の金額」欄の計算をします。

・150万円×0.75-27.5万円=85万円

雑所得金額が48万円を超えるため、親を扶養に入れることはできません。

【計算例2】

年金収入が同じ150万円でも、親が70歳の場合には、雑所得金額が異なります。

「年金を受け取る人の年齢」が「65歳以上」の中の「公的年金等の収入金額の合計額」が「110万円以上330万円未満」の行の「公的年金等に係る雑所得の金額」欄の計算をします。

・150万円-110万円=40万円

雑所得金額が48万円以下のため、親を扶養に入れることができます。

雑所得金額の計算方法(民間個人年金がある場合)

親の年金収入に、公的年金以外に民間の生命保険会社から受け取る個人年金収入がある場合の雑所得の金額の計算は、次のようになります。・公的年金のみの場合の雑所得金額 + その他の雑所得金額(個人年金)

個人年金の雑所得金額の計算

民間生命保険会社等の個人年金を受けとっている場合の「その他の雑所得金額」の計算は次の算式によります。・個人年金収入-必要経費

確定申告時期になると、生命保険会社から年間個人年金収入と必要経費になる金額の案内がハガキなどで届きます。そこに記載された金額を使えばいいのです。簡単ですね。

必要経費というのは、簡単に説明すれば、払込保険料÷年金受取年数 ということです。

【計算例3】

個人年金収入100万円、必要経費80万円の場合の「その他の雑所得金額」は、

・100万円-80万円=20万円

となります。

したがって、親が公的年金以外に民間個人年金も受け取っている場合の扶養に入るかどうかの判定は、公的年金のみの場合の雑所得金額と、個人年金の雑所得を合計した金額が48万円以下になるかどうかということになります。

扶養控除申告書の書き方|親あり64歳以下

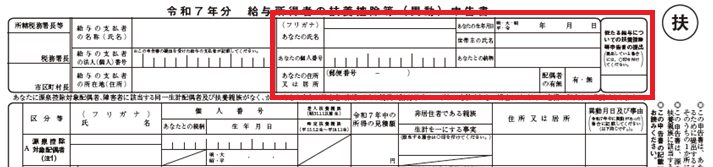

本人欄の記入

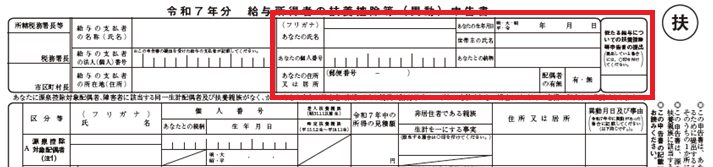

用紙の右上半分強のところが、自分について記入等をする欄になっています。

(クリックすると拡大表示できます。)

◆あなたの氏名

自分の氏名とフリガナを記入します。令和4年分の用紙から押印が不要になっています。◆あなたの個人番号

いわゆるマイナンバーを記入する欄です。記入欄がありますが、原則ここは空欄のままにします(記入しません)。会社は、この用紙とは別にマイナンバーを管理しているからです。

会社から指示があると思いますので、従ってください。

◆生年月日

自分の戸籍上の生年月日を和暦で記入します。◆世帯主の氏名

世帯主というのは、家族の代表者のことです。親と同居の場合、世帯主はあなたのお父様だと思いますが、該当する方の氏名を記入します。

◆あなたとの続柄

世帯主との続柄です。あなたが世帯主なら「本人」と記入し、お父様が世帯主なら「親」と記入します。◆あなたの住所又は居所

あなたの住所と郵便番号を記入します。単身赴任をしているなどで住民票の場所と実際に住んでいる場所が異なる場合は、実際に住んでいる住所を書けばいいでしょう。

ただし、どちらを記載するかは、会社によって方針が違ったりしますので、会社にに問い合わせてください。

◆配偶者の有無

婚姻しているかどうかで該当の方に○をつけてください。たまに「配偶者の有無」の「有無」の文字に○をつけている方を見かけますが、そうではありません。その下の「有・無」欄の「有」または「無」を○で囲みましょう。

◆従たる給与についての扶養控除等申告書の提出

通常は空欄で構いません。源泉控除対象配偶者欄

(クリックして拡大表示できます)

こちらの記入方法は、次の記事をご覧ください。

扶養控除等申告書の書き方を説明|妻(配偶者)あり、子・親扶養なしの場合

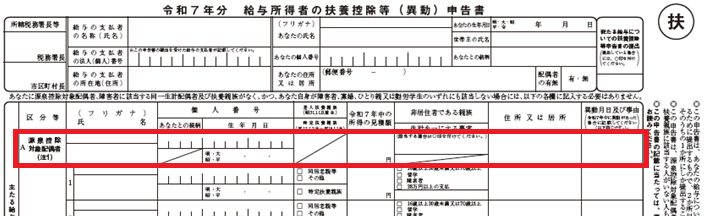

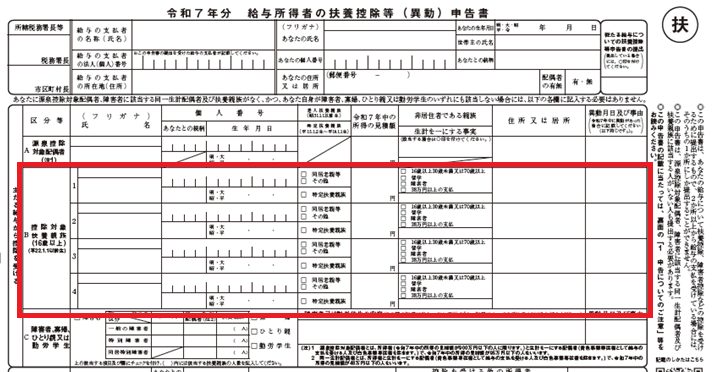

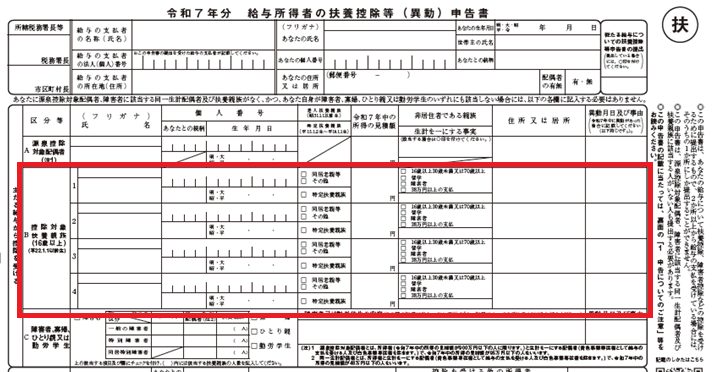

B控除対象扶養親族(16歳以上)欄

親で所得金額が48万円以下の方がいる場合には、用紙中央の「B控除対象扶養親族(16歳以上)」欄に記入します。

(クリックで拡大表示できます)

◆氏名及び個人番号

親の氏名を戸籍どおりに記入します。個人番号は、通常空欄のままにします。ただし、会社から指示がありますから、それに従ってください。

◆あなたとの続柄

「親」と記入してください。「父」や「母」でも構いません。◆生年月日

親の生年月日を和暦で記入します。◆老人控除対象配偶者又は老人扶養親族

「その他」に○をつけます。◆特定扶養親族

空欄のままにします。◆住所又は居所

親が同居している場合は、「本人と同じ」と記入すればいいでしょう。親が別居している場合は、親の住所を記入します。

◆所得の見積額

親の所得金額を書く欄です。上記「扶養控除申告書の書き方|親の扶養の判定」で説明した所得金額の計算方法によって計算した雑所得金額を記入します。

それ以外の収入がある場合には、さらにその所得金額を加算したものを記入します。

国内に住んでいない親の場合は「非居住者である親族」に○をつけ「生命を一にする事実」欄に、送金金額を記入します。

この場合は、「親族関係書類」や「送金関係書類」を会社へ提出することが必要です。

なお、令和5年からは、原則として国外に住む30歳以上70歳未満の方は、扶養親族に該当しないことになりました。

→扶養控除の対象となる非居住者である扶養親族の範囲の見直し(PDFファイル。国税庁)

◆異動月日及び事由

通常は、空欄のままでOKです。昨年まで扶養になっていなかった場合には、「1月1日」と記入すればOKです。

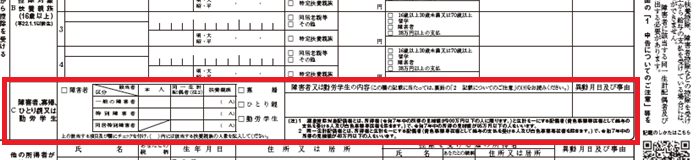

障害者、寡婦・寡夫、勤労学生欄>

自分か親が障害者に該当する場合には、次のように記入します。自分も親も障害者に該当しない場合には、空欄のままでOKです。

(クリックで拡大表示できます)

◆障害者とは

【一般の障害者】ここでの所得税法上の「障害者」とは、次のいずれかに当てはまる人のことを言います。

| 1 | 身体障害者手帳が交付され、3級以下と記載されている人 |

| 2 | 精神障害者保健福祉手帳が交付され、2級以下と記載されている人 |

| 3 | 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人 |

| 4 | 精神又は身体に障害のある満65歳以上の人で、その障害の程度が一般障害者として市町村長等や福祉事務所長の認定を受けている人 |

【特別障害者】

次のいずれかに該当する場合は「特別障害者」になります。

| 1 | 身体障害者手帳が交付され、1級か2級と記載されている人 |

| 2 | 精神障害者保健福祉手帳が交付され、1級と記載されている人 |

| 3 | 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、重度の知的障害者と判定された人 |

| 4 | 精神又は身体に障害のある満65歳以上の人で、その障害の程度が特別障害者に準ずるものとして市町村長等や福祉事務所長の認定を受けている人 |

| 5 | その年の12月31日の状態で身体障害によって寝たきりの状態が6ヵ月以上続き、複雑な介護を必要とする人 |

◆障害者欄の記入

あなたが「一般の障害者」に該当する場合には、表の「一般の障害者」行の「本人」の欄に○を記入します。あなたが「特別障害者」に該当する場合には、表の「特別障害者」行の「本人」欄に○をつけます。

親が「一般の障害者」に該当する場合には、表の「一般の障害者」行の「扶養親族」の欄に○を記入してください。

親が「特別障害者」に該当する場合には、表の「特別障害者」行の「扶養親族」欄に○をつけましょう。

今年になって障害者に該当することになった場合は、一番右の「異動月日及び事由」欄に「5月1日障害者手帳3級の交付」などと記入してください。

また、障害者であることを証明する書類(障害者手帳など)のコピーを、扶養控除申告書と一緒に会社に提出してください。

扶養控除申告書の書き方|親あり65歳以上

65歳以上の親がいる場合で、親の所得金額が48万円以下の場合は、次の欄に記入します。本人欄

(クリックで拡大表示できます)

記入の説明は、上記の「扶養控除申告書の書き方|親あり64歳以下」をご覧ください。

→本人欄へ

B控除対象扶養親族(16歳以上)欄

親で所得金額が48万円以下の方がいる場合には、用紙中央の「B控除対象扶養親族(16歳以上)」欄に記入します。

◆氏名及び個人番号

親の氏名を戸籍どおりに記入します。個人番号は、通常空欄のままにします。ただし、会社から指示がありますから、それに従ってください。

◆あなたとの続柄

「親」と記入してください。「父」や「母」でも構いません。◆生年月日

親の生年月日を和暦で記入します。◆老人控除対象配偶者又は老人扶養親族

親が69歳以下の場合又は70歳以上でも別居している場合は「その他」に○をします。親が70歳以上で同居している場合には「同居老親等」に○をします。

◆特定扶養親族

空欄のままで結構です。◆住所又は居所

親が同居している場合は、「本人と同じ」と記入すればいいでしょう。親が別居している場合は、親の住所を記入します。

◆所得の見積額

親の所得金額を書く欄です。上記「扶養控除申告書の書き方|親の扶養の判定」で説明した所得金額の計算方法によって計算した雑所得金額を記入します。

→所得金額の見積額へ

それ以外の収入がある場合には、さらにその所得金額を加算したものを記入します。

そして、国内に住んでいない親の場合は「非居住者である親族」に○をつけ「生命を一にする事実」欄に、送金金額を記入します。

この場合は、「親族関係書類」や「送金関係書類」を会社へ提出することが必要です。

なお、令和5年からは、原則として国外に住む30歳以上70歳未満の方は、扶養親族に該当しないことになりました。

→扶養控除の対象となる非居住者である扶養親族の範囲の見直し(PDFファイル。国税庁)

◆異動月日及び事由

通常は、空欄のままでOKです。昨年まで親を扶養にしていなかった場合には、「1月1日」と記載すればOKです。

障害者、寡婦・寡夫、勤労学生欄>

あなたが「一般の障害者」に該当する場合には、表の「一般の障害者」行の「本人」の欄に○を記入します。あなたが「特別障害者」に該当する場合には、表の「特別障害者」行の「本人」欄に○をつけます。

親が「一般の障害者」に該当する場合には、表の「一般の障害者」行の「扶養親族」の欄に人数を記入します。

親が「特別障害者」に該当する場合には、表の「特別障害者」行の「扶養親族」欄に○をつけます。

なお、障害者の定義については、上記「扶養控除申告書の書き方|親あり64歳以下」の「障害者、寡婦・寡夫、勤労学生欄」をご覧ください。

→障害者とはへ

QRコードも使えます

用紙右上のQRコードは、国税庁HPの「各種申告書・記載例(扶養控除等申告書など)」のページにリンクしています。ここでは、用紙の様式をダウンロードしたり、記載例を見ることができます。

動画による説明(国税庁)

国税庁が動画による「扶養控除等申告書の記載のしかた」を公開しています。こちらも参考にしてください。

まとめ

今回は、親を扶養している方の扶養控除申告書の書き方を説明しました。親が扶養にできるかどうかの判定が複雑ですね。

今回の記事を参考に扶養控除申告書を正確に記入して会社へ提出してください。

【ほかの家族パタン別扶養控除申告書の書き方】

・扶養控除申告書の書き方|独身・パート・アルバイトの場合

・扶養控除申告書の書き方|妻(配偶者)あり、子・親扶養なしの場合

【投稿者:税理士 米津晋次】