会社を退職する際には、退職金がもらえることが多いです。

数十年も勤務すれば、受け取る退職金も多額になります。

すると気になるのが、退職金に対する税金ですね。

そこで今回は、退職金に対する税金について説明します。

目次

退職金の税金|最も優遇されている

退職金に対する税金(所得税、住民税)について説明しましょう。退職金にかかる税金は、ほかの所得に対する税金と比較して、最も優遇されています。税金が少なくなるようになっています。

退職金の税金が優遇されている理由

退職金に対する税金が、ほかの所得と比較してとても優遇されている理由は、次のとおりです。・退職金というものは、長年の功労に報いるために支給されたものであること。

・退職金は、退職後の老後の生活資金として重要である。

退職金の税金を優遇する具体的内容

退職金に対する税金は、具体的には、次のように優遇されています。・勤続年数に応じた非課税枠が設定されている

・非課税枠を超えた場合でも、超えた金額の1/2しか課税対象にならない

・税金の計算は、分離課税となっていて、ほかの所得の影響を受けない

退職金とみなされるもの

次のものについても、退職金とみなされます。・中小企業退職金共済、小規模企業共済、適格退職年金等から受ける退職一時金などは、退職所得とみなされます。

・労働基準法の規定により支払われる解雇予告手当や、賃金の支払の確保等に関する法律の規定により退職した労働者が受けた未払賃金

死亡退職金は、相続財産とみなされる

死亡によって亡くなった方に支給されるべきであった退職手当金等については、相続財産とみなされ、所得税はかかりません。退職金の税金|非課税枠

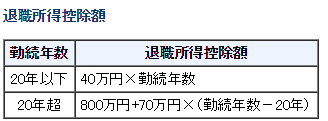

退職金に対する税金は、勤続年数によって非課税の金額が変わります。勤続年数20年までの退職金非課税枠

勤続年数が20年以下の場合の退職金非課税枠(退職所得控除額)の計算は・40万円×勤続年数

になります。

なお、勤続年数に1年未満の端数があるときは、たとえ1日でも1年として計算します。

具体例

勤続年数が10年2か月の場合の非課税枠(退職所得控除額)は・40万円×11年=440万円

となります。

勤続年数20年を超える場合の退職金非課税枠

勤続年数が20年を超える場合の退職金非課税枠(退職所得控除額)は、次の算式により計算した金額となります。・800万円+70万円×(勤続年数-20年)

です。

具体例

勤続年数が25年の場合には、退職金の非課税枠(退職所得控除額)は・40万円×20年+70万円×(勤続年数25年-20年)=1,150万円

となります。

出典:国税庁

退職金非課税枠の例外

次の場合の退職金に非課税枠(退職所得控除額)は、上記の計算によりません。・障害者となったことが直接の原因で退職した場合は、上記により計算した金額に、100万円を加算した金額が非課税枠(退職所得控除額)になります。

・上記により計算した金額が80万円未満の場合は、退職所得控除額は80万円になります。

つまり、退職期の非課税枠(退職所得控除額)は、最低80万円ある訳です。

・役員等の勤続年数が5年以下である人が支払を受ける退職金に対する非課税枠(退職所得金額)は、別の計算方法になります。

・2ヶ所以上から退職金の支給を受けた場合の退職金に対する非課税枠(退職所得金額)も、別の計算方法になります。

退職金の税金|非課税枠を超えた場合

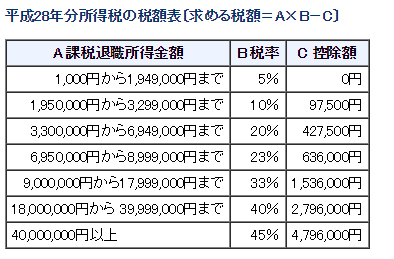

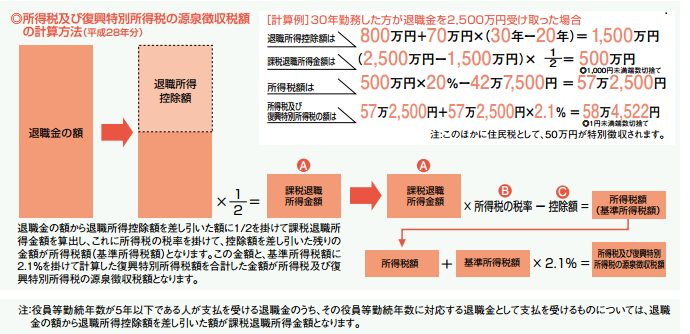

受け取った退職金が、上記の非課税枠を超えた場合の税金は、次のように計算します。・課税退職金所得:(退職金-退職所得控除額)×1/2(千円未満切捨)

・所得税額:課税退職所得金額×所得税率

・復興特別所得税額:所得税額×2.1%

出典:国税庁

出典:国税庁・住民税額(市町村民税):課税退職所得金額×市町村民税率6%(百円未満切捨て)

・住民税(都道府県民税):課税退職所得金額×都道府県民税率4%(百円未満切捨て)

税金合計=所得税額+復興特別所得税額+住民税額(市町村民税+都道府県民税)

出典:国税庁

退職金の税金は源泉徴収され、分離課税により確定申告の必要なし

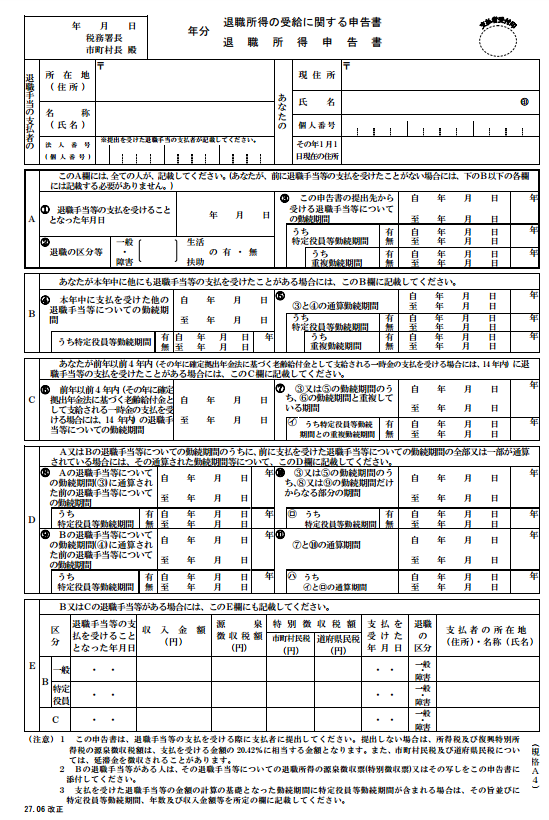

退職金の支払を受けるときまでに、「退職所得の受給に関する申告書」を勤務先に提出している場合は、源泉徴収だけで所得税及び復興特別所得税、住民税の課税関係が終了します。退職所得は、分離課税のため、原則として確定申告をする必要はありません。

なお、「退職所得の受給に関する申告書」を勤務先に提出していない場合は、退職金から一律20.42%の所得税及び復興特別所得税が源泉徴収されます。

(住民税は変わりません)

したがって、確定申告で精算すると所得税の還付が受けられます。

出典:国税庁

まとめ

退職金に対する税金(所得税、住民税)について、計算方法などを説明してきました。通常は、勤務先で源泉徴収されるため、確定申告する必要はありません。

しかし、「退職所得の受給に関する申告書」を勤務先に提出しなかったため、20.42%という高い率の所得税及び復興特別所得税が源泉徴収された場合には、忘れずに確定申告して所得税等の還付を受けてください。

【投稿者:税理士 米津晋次】

参考:国税庁「退職金に対する源泉徴収」

https://www.nta.go.jp/m/taxanswer/2732.htm

コメント

コメントはありません。