平成29年4月1日から設備投資に関する新たな税制優遇措置が始まりました。

「中小企業経営強化税制」で、即償却が一番の魅力です。

太陽光発電設備がこの中小企業経営強化税制の対象になるのか、ならないのか、様々な情報が流れています。

そこで今回は、太陽光発電設備が、中小企業経営強化税制の対象になるのかどうかについて説明します。

目次

中小企業経営強化税制と太陽光発電|即時償却or税額控除

中小企業経営強化税制の趣旨・目的

中小企業経営強化税制の目的は、中小事業者の「攻めの投資」を後押し、また、中小企業が行う生産性の向上につながる設備投資を支援することです。

従来からある中小企業向け設備投資促進税制では、生産性の高い先進的な設備や生産ライン等の改善に資する設備への投資を対象に、即時償却又は税額控除ができる上乗せ措置がされていました。

これを中小企業等経営強化法の認定計画に基づく制度に改組したのです。

この中小企業経営強化税制では、これまで対象外であった器具備品及び建物附属設備を対象設備に追加することにより、サービス業も含めた中小企業の生産性の向上を支援する制度になりました。

中小企業経営強化税制とは(概要)

中小企業経営強化税制とは、中小企業者等が、平成29年4月1日から平成31年3月31日までの間に、経営力向上計画の認定を受け、それに基づいた一定の設備を取得等し一定の条件を満たす場合に、即時償却(取得時に100%経費化)と税額控除(税金の免除)のどちらかを受けられる税制優遇措置です。

出典:中小企業庁「平成29年度税制改正に関する中小企業向けパンフレット」

出典:中小企業庁「平成29年度税制改正に関する中小企業向けパンフレット」◆A類型とB類型

中小企業経営強化税制には、A類型とB類型の2種類があります。

(1)A類型

A類型は、生産性を控除する設備に対する制度です。

(2)B類型

それに対しB類型は、収益力を強化する設備に対する制度になっています。

それでは、この中小企業経営強化税制の適用要件について、具体的に確認していきましょう。

中小企業経営強化税制による効果

中小企業経営強化税制の適用条件を満たした場合、即時償却と税額控除のどちらか一方が受けられます。

◆即時償却

即時償却というのは、設備を取得した時点で、取得価額全額を必要経費(または損金)に計上できることです。

1000万円の設備を取得した場合、通常は、その年(又は年度)で必要経費等に計上できるのは、減価償却費のみです。

しかし、中小企業経営強化税制の適用条件を満たせば、その年(または年度)に1000万円を必要経費にできるのです。

◆税額控除

税額控除というのは、税金の一部をまけて(免除して)もらえる制度です。

税額控除額が10万円なら、納付する税金が10万円減るということです。

この中小企業経営強化税制では、次のようになっています。

| 納税者 | 税額控除 |

|---|---|

| 個人事業者置 | 10% |

| 資本金3000万円以下の法人 | 10% |

| 資本金3000万円超1億円以下の法人 | 7% |

ただし、法人税額又は所得税額の20%が上限です。

その上限を超えた部分については、翌事業年度に繰り越すことができます。

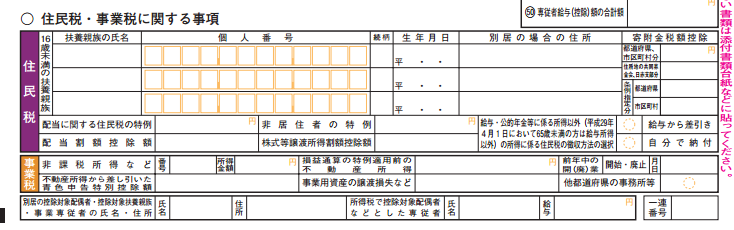

中小企業経営強化税制適用の条件:納税者

納税者の適用条件としては、次のものがあります。

◆個人事業者又は中小企業者

個人事業者か、資本金が1億円以下の法人で、常時使用する従業員数が1000人以下の場合が対象になります。

さらに例外的に、この条件を満たしていても、資本金が1億円を超える法人に支配されている法人は、対象にはなりません。

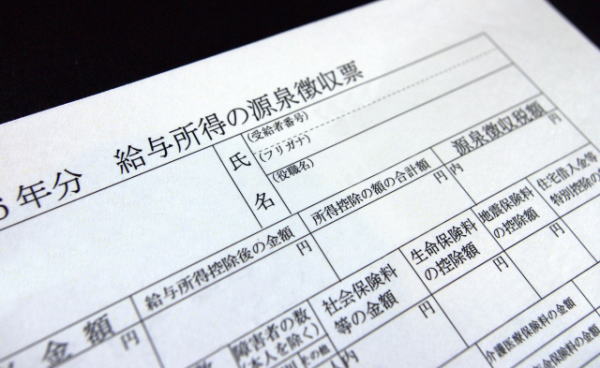

◆青色申告者

過去に青色申告承認申請書を税務署長に提出して承認を受けている青色申告者であることが必要です。

この承認をうけていない白色申告の人や企業は、中小企業経営強化税制の対象にはなりません。

中小企業経営強化税制適用の条件:設備

◆A類型の対象設備

A類型の対象設備は、工業会等の証明書が発行されるもので、次の取得価額要件を満たすものです。

証明書の正式名は「中小企業等経営強化法の経営力向上設備等に係る生産性向上要件証明書」です。

なお、新品であることが条件ですが、最新モデルである必要はありません。

| 設備の種類 | 用途等 | 最低価額 | 販売開始時期 |

|---|---|---|---|

| 機械装置 | 全て | 160万円以上 | 10年以内 |

| 工具 | 測定工具及び検査工具 | 300万円以上 | 5年以内 |

| 器具備品(試験・測定機器、冷凍陳列棚など) | 全て。例外あり※1 | 30万円以上 | 6年以内 |

| 建物附属設備(ボイラー、LED照明、空調など) | 全て。例外あり※2 | 60万円以上 | 14年以内 |

| ソフトウエア | 情報収集・分析・指示機能があるもの | 70万円以上 | 5年以内 |

※1:医療保健業者が取得する医療機器及びデータセンター業者が取得する電子計算機は除く

※2:医療保健業者が取得するものは除く

◆B類型の対象設備

B類型の対象設備は次のものです。新品であることが条件です。

| 設備の種類 | 用途等 | 最低価額 |

|---|---|---|

| 機械装置 | 全て | 160万円以上 |

| 工具 | 全て | 300万円以上 |

| 器具備品(試験・測定機器、冷凍陳列棚など) | 全て。例外あり※1 | 30万円以上 |

| 建物附属設備(ボイラー、LED照明、空調など) | 全て。例外あり※2 | 60万円以上 |

| ソフトウエア | 全て | 70万円以上 |

※1:医療保健業者が取得する医療機器及びデータセンター業者が取得する電子計算機は除く

※2:医療保健業者が取得するものは除く

◆A類型とB類型の対象設備の違い

(1)A類型は、工業会等が発行した証明書が必要ですが、B類型は証明書は不要です。

ただし、B類型では、経済産業局の確認書が必要です。

(2)A類型には、販売開始時期の条件がありますが、B類型にはありません。

(3)工具とソフトウエアについて、A類型では限定されていますが、B類型では限定されていません。

中小企業経営強化税制適用の条件:設備をどの業種に使ったか

中小企業経営強化税制では、取得した設備をどの業種に使ったかの条件もあります。

対象になるのは、指定業種に使った場合です。

◆指定業種

その指定業種とは、次のものです。

・農業、林業、漁業、水産養殖業

・鉱業

・建設業

・製造業

・ガス業

・情報通信業

・一般旅客自動車運送業、道路貨物運送業、港湾運送業

・海洋運輸業、沿海運輸業、内航船舶貸渡業

・倉庫業、こん包業

・卸売業、小売業

・郵便業

・損害保険代理業

・不動産業、物品賃貸業

・学術研究、専門・技術サービス業

・飲食サービス業、宿泊業

・生活関連サービス業

・映画業

・教育、学習支援業

・医療、福祉業

・協同組合

・サービス業(廃棄物処理業、自動車整備業、機械等修理業、職業紹介・労働者派遣業、その他の事業サービス業)

対象とならない業種をあげた方がわかりやすいですよね。

対象とならないのは、次の業種です。

・電気業、水道業、鉄道業、航空運輸業、銀行業、娯楽業(映画業を除く)等

中小企業経営強化税制適用の条件:手続き

◆A類型の手続き

・工業会等からの証明書の発行を受けること

◆B類型の手続き

・購入前に経済産業局へ投資計画確認申請をして、確認書の発行を受けること

※申請にあたっては、公認会計士又は税理士の確認書が必要です。

◆共通の手続き

・経営力向上計画の認定を受けること

・税務申告で即時償却か税額控除の適用を受けること

中小企業経営強化税制と太陽光発電|太陽光発電設備は優遇税制の対象になるのか

さて、それでは太陽光発電設備は、この魅力的な中小企業経営強化税制の対象になるのかを確認していきます。

太陽光発電設備の種類

太陽光発電設備は、設備の種類としては「機械装置」に該当します。

また、太陽光発電設備の価額は、160万円以上は通常しますね。

したがって、太陽光発電設備は、設備の種類についての条件は満たしています。

太陽光発電設備の取得価額

設備の種類が「機械装置」の場合の取得価額の条件は、A類型もB類型も160万円以上でした。

太陽光発電設備の価額は、通常160万円以上しますよね。

したがって、太陽光発電設備は、取得価額の条件も満たしています。

太陽光発電設備の販売開始時期

設備の種類が「機械装置」の場合、A類型では、販売開始時期が10年以内となっています。

太陽光発電設備の場合は、これも満たしています。

技術が今より劣る10年を超える前の設備を導入することはないはずだからです。

太陽光発電設備による発電は、指定事業になっているか

◆指定事業に該当するかが一番のポイント

太陽光発電設備が中小企業経営強化税制に該当するかどうかは、業種が指定事業に該当するかが一番のポイントです。

◆業種の判定は設備ごとに判定する

中小企業経営強化税制の適用条件の業種は、会社で判定する訳ではありません。

取得した設備ごとに判定します。

小売業の会社が太陽光発電設備を導入した場合の業種は、小売業とは限りません。

◆全量売電の太陽光設備は対象外

全量売電の太陽光発電設備の業種は、電気業に該当します。

製造業の会社が売電目的の太陽光発電設備を導入した場合の業種は、製造業ではなく電気業なのです。

電気業は、指定業種には入っていません。

したがって、

全量売電の場合の太陽光発電設備は、中小企業経営強化税制の対象にはなりません。

平成29年4月6日に中小企業庁が公表した「中小企業経営強化税制 Q&A集」においても、次の記載があります。

Q:売電のみを目的とした太陽光発電設備の導入は対象になるのか。

A:全量売電の場合には、電気業の用に供する設備になると考えられます。電気業については中小企業経営強化税制の指定事業に含まれておらず、対象となりませんのでご注意ください。

太陽光発電設備でも中小企業経営強化税制の対象になる場合

太陽光発電設備の導入の業種が電気業にならない場合とは、どのような場合でしょうか。

製造業の会社が、自社の工場の屋根に太陽光発電設備を設置し、そこで発電した電気を自社の工場ですべて使用する場合の業種の判定は、製造業となるでしょう。

同様に、小売業者が店舗の屋根等に太陽光発電設備を設置し、そこで発電した電気をすべて店舗で使う場合の業種の判定は、小売業になるでしょう。

製造業や小売業は、中小企業経営強化税制の指定業種に入っています。

したがって、

自社で発電した電気をすべて使用する場合で指定業種に該当する場合には、太陽光発電設備であっても中小企業経営強化税制の対象になるでしょう。

余剰売電を行う太陽光発電設備は、中小企業経営強化税制の対象か

全量売電の太陽光発電設備は、中小企業経営強化税制の対象外、

すべて自社で使用する太陽光発電設備は、中小企業経営強化税制の対象になることが多い、

ということでした。

それでは、余剰売電の太陽光発電設備は、中小企業経営強化税制の対象になるのでしょうか、対象にならないのでしょうか。

◆中小企業経営強化税制 Q&A集では

平成29年4月6日に中小企業庁が公表した「中小企業経営強化税制 Q&A集」においては、次のように記載されています。

Q:一部について自家消費や余剰売電を行う場合は対象になるのか

A:個別の利用状況に応じた判断になります。

◆個別の利用状況に応じた判断とは

この「中小企業経営強化税制 Q&A集」による回答の「個別の利用状況に応じた判断」とは具体的にどのようにするのでしょうか。

私が考えるには、「売電目的なのかどうか」ということで判定するということだと考えます。

売電目的なら対象外、売電目的でないなら対象(指定事業の場合)ということです。

具体的には、

自社で消費する電力の最大値以下の発電能力の太陽光発電設備を導入した場合、電力の消費が少ない季節等には、余剰電力が発生するのでそれを売電する。

このような場合は、あくまで太陽光発電の目的は、自社で使用する電気を補うことにありますので、売電目的ではない、と判定することができます。

したがって、この場合の太陽光発電設備は、指定事業に該当すれば、中小企業経営強化税制の対象になるでしょう。

一方、自社で消費する電力の最大値を超える発電能力の太陽光発電設備を導入した場合は、いつも余剰電力が発生し、売電することになります。

こうなると、売電もひとつの主目的と判定していいでしょう。

したがって、この場合の太陽光発電設備は、中小企業経営強化税制の対象にはならないという判定になるでしょう。

まとめ

今回は、太陽光発電設備が、中小企業経営強化税制の対象になるのかどうかについて説明しました。

太陽光発電設備導入の多くの場合は、売電目的であり、中小企業経営強化税制の対象にはならないということです。

100%対象外ではありませんが、中小企業経営強化税制の対象になるのは限られています。

まだまだ、情報が混乱しているようですが、この記事で整理してみてください。

【投稿者:税理士 米津晋次】