マイホームを購入する際に、親からの援助を受ける方が多いです。

親って本当にありがたいですね。

そんなありがたい資金をよりうまく活用する制度として「住宅取得資金贈与の非課税制度」があります。

制度があることはよく知られているのですが、勘違いをしている方もいらっしゃいます。

そこで今回は、「住宅取得資金贈与の非課税制度」について説明いたします。

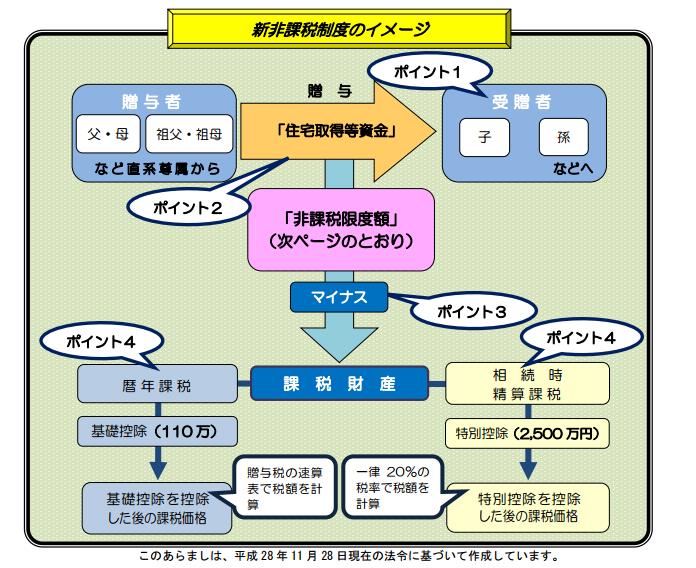

なお、この制度は、単独で使うことも、相続時精算課税制度と組み合わせて使うことも可能ですが、今回は単独(暦年課税)で使う場合について説明します。

住宅資金贈与の非課税|制度の概要・条件

住宅取得資金贈与の非課税制度の概要

通常、贈与を受けると、贈与税の対象になり、贈与を受けた人には、贈与税の申告をし、贈与税の納税をしなくてはなりません。しかし、2015年(平成27年)1月1日から2021年(令和3年)12 月31日までの間に実の父母や祖父母など(「直系尊属」といいます)から、自宅取得用資金としての贈与を受け、それを自宅用の家屋の新築、取得又は増改築等費用に充てた場合において、一定の要件を満たせば、非課税限度額までの金額については贈与税が非課税となります。

この制度を「住宅取得資金贈与の非課税制度」と呼びます。

出典:国税庁

住宅取得資金贈与の非課税制度の目的

「住宅取得資金贈与の非課税制度」は、なぜ設けられているのでしょうか。それは、ほとんど使われない高齢者世代の預貯金を若年世代に移転させ、住宅産業を活性化させることが目的だからです。

住宅取得資金贈与の非課税限度額

| 契約締結日 | 省エネ住宅 | それ以外の住宅 |

| 平成28年1月1日から 令和2年3月31日まで |

1200万円 | 700万円 |

| 令和2年4月1日から 令和3年3月31日まで |

1000万円 | 500万円 |

| 令和3年4月1日から 令和3年12月31日まで |

800万円 | 300万円 |

非課税限度額は、上記の表にはありませんが、平成27年が最高額で、平成28年からは下がっています。平成28年1月1日から令和2年(2020年)3月31日までの贈与でも、通常の住宅で700万円の非課税枠があります。

通常の暦年贈与の非課税枠110万円を加えると、810万円(700万円+110万円)まで贈与税がかからないことになりますね。

◆省エネ等住宅とは

表を見ると、「省エネ等住宅」に該当すると、非課税限度が約2倍になります。魅力的ですね。

それでは、この「省エネ等住宅」とは、どのような住宅が該当するのでしょうか。

それは、その住宅が省エネ等基準に適合する住宅用の家屋であることです。

具体的には、次のいずれかの基準に適合することが証明される住宅をいいます。

(1)断熱等性能等級4又は、一次エネルギー消費量等級4以上であること

(2)耐震等級(構造躯体の倒壊等防止)2以上

(3)免震建築物であること

(3)高齢者等配慮対策等級(専用部分)3以上であること

をいいます。

さらに、それを証明するための書類が必要です。

住宅取得資金贈与の非課税制度の適用要件

住宅取得資金贈与の非課税制度を受けるには、次の条件をすべて満たすことが必要です。◆受贈者(贈与を受けた人)に関する条件

(1)贈与を受けた時に、原則として、受贈者が日本国内に住所があること。(2)贈与を受けた年の1月1日において、20歳以上であること。

(3)贈与を受けた年分の合計所得金額が2,000万円以下であること。

(4)贈与を受けた年の翌年3月15日までに、住宅取得等資金の全額を充てて住宅用家屋の新築等をすること。

(5)贈与を受けた年の翌年3月15日までに、その家屋に居住すること(又は同日後遅滞なくその家屋に居住することが確実であると見込まれること。)

(6)過去の年分において、「住宅取得等資金の贈与税の非課税」制度の適用を受けたことがないこと。

多くの人は、これらの条件すべてに該当すると思われます。

◆贈与者(贈与をした人)に関する条件

・贈与をした時に、贈与者は受贈者の直系尊属であること。(実の父母、祖父母など)したがって、配偶者の父母(義父母)からの贈与は、この制度の対象にはなりません。

◆住宅の取得等の相手の条件

・受贈者の配偶者や親族など、受贈者と特別の関係がある人から住宅用の家屋を取得又は新築等をしたものでないこと◆新築等をした住宅の条件

新築又は取得した場合の条件

(1)新築等をした住宅用家屋の登記簿上の床面積が、50㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。(2)取得した住宅用家屋が、次のいずれかに該当すること

・建築後使用されたことがないこと。

・築20年以内であること。(耐火建築物の場合は25年以内)

・耐震基準に適合するものであると証明されたもの(取得日までに耐震改修により耐震基準に適合するものを含む)

家屋の増改築等をした場合の条件

(1)増改築等をした後の住宅用家屋の登記簿上の床面積(マンションなどの合はその専有部分の床面積)が50㎡以上240㎡以下で、かつ、その家屋の床面積の1/2以上が受贈者の居住用とされるものであること。(2)増改築等をした場合、工事証明書などの一定の書類で大規模な増改築・修繕・模様替えをしたことを証明できること。

(3)増改築等の費用が100万円以上であること。

◆贈与税申告の条件

贈与税の申告期間(贈与を受けた年の翌年2月16日から3月15日まで)に、贈与税申告書を税務署に提出すること。つまり、申告期限後に贈与税申告書を提出した場合には、この「住宅取得資金贈与の非課税制度」を使用することはできません。

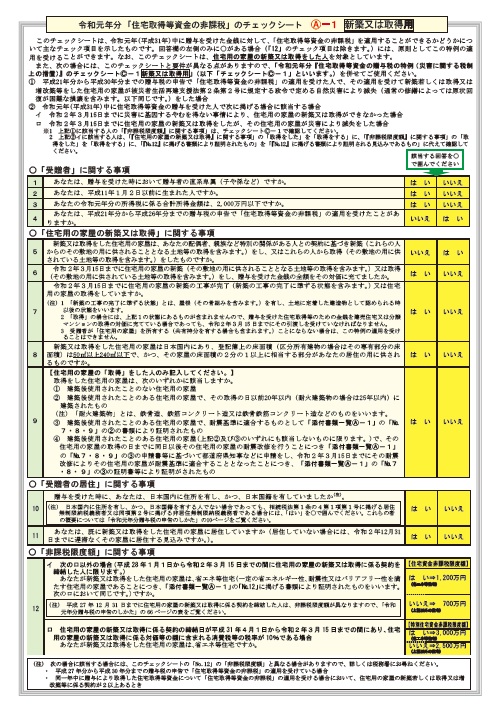

◆住宅取得資金贈与の非課税制度適用チェック表

上記の適用条件のチェック表をご紹介します。

出典:国税庁

→令和元年分「住宅取得等資金の非課税」のチェックシート及び添付書類(国税庁。PDFファイル)

住宅資金贈与の非課税|必要書類の準備

この「住宅取得資金の贈与税の非課税制度」を受けるためには、次のものが必要になります。受贈者に関する必要書類

・受贈者(贈与を受けた人)の戸籍謄本市区町村役場で発行してもらいます。

ただし、贈与を受けた日以後作成されたものに限ります。

これで、贈与者と受贈者が直系尊属なのかの確認をするのですね。

・給与所得の源泉徴収票(贈与年)

サラリーマンの場合、勤務先に発行してもらいます。

合計所得金額が、2,000万円以下であることを確認するものです。

所得税の確定申告をする人は不要です。

・住民票の写し

市区町村役場で発行してもらいます。

「写し」とありますが、コピーではなく原本が必要です。

「住民票の写し」という名前なのです。

取得した家屋に住んでいるかの確認に使われます。

取得した家屋に関する必要書類

・取得した家屋に関する登記事項証明書法務局で発行してもらいます。

この登記事項証明書によって、面積要件や築年数などのチェックがされます。

・省エネ等住宅に該当する場合

次いずれかの書類が必要です。

(1)住宅性能証明書

(2)建設住宅性能評価書の写し

(3)長期優良住宅建築等計画の認定通知書の写し及び住宅用家屋証明書

(4)長期優良住宅建築等計画の認定通知書の写し及び認定長期優良住宅建築証明書

(5)低炭素建築物新築等計画認定通知書の写し及び住宅用家屋証明書

(6)低炭素建築物新築等計画認定通知書の写し及び認定低炭素住宅建築証明書

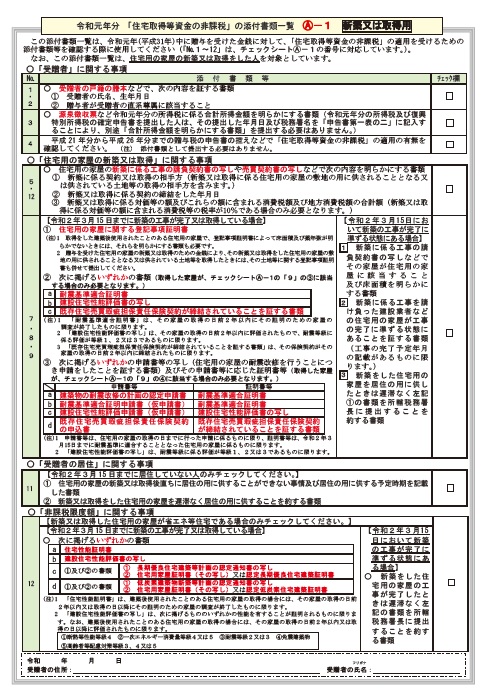

住宅取得等資金贈与の非課税制度を受ける場合の添付書類

出典:国税庁

→令和元年分「住宅取得等資金の非課税」のチェックシート及び添付書類(国税庁。PDFファイル)

まとめ

この「住宅取得資金贈与の非課税制度」を受ける時には、たとえ贈与税額が0円でも、贈与税の申告をすることが絶対条件です。申告をしないと、通常の贈与とされてしまい、多額の贈与税の納税が発生します。

今回の記事を参考にしっかり申告して、着実に「住宅取得資金贈与の非課税制度」の恩恵を受けましょう。

【投稿者:税理士 米津晋次】