財産を家族に引き継ぐ方法には、相続だけでなく贈与をする方法もあります。

親から子や、祖父母から孫への贈与などがよくされていますね。

今回は、通常の贈与である暦年贈与おける贈与税について、そのしくみや活用法、注意点などを説明しましょう。

「暦年課税」と「相続時精算課税

贈与税の課税制度には、「暦年課税」と「相続時精算課税」の2つがあります。暦年課税

通常の贈与は「暦年課税」制度が適用になります。したがって、通常の贈与のことを「暦年贈与」とか「暦年課税贈与」と言ったりします。

相続時精算課税

一方、「相続時精算課税」制度とは、実父母や実祖父母から贈与された財産の価額が、2500万円までなら贈与税が非課税になる制度です。

そして、相続があった場合には、相続時精算課税を適用した財産とその他の相続財産とを合計して相続税額を計算し、それまでに納税した贈与税が控除されるしくみになっています。

贈与者単位に「暦年課税」か「相続税精算課税」を選択します。

暦年課税の贈与税のしくみ

誰に課税されるのか

贈与税の申告や納税をしなくてはならない人は、受贈者(もらった人)です。贈与者(贈与した人)が納税者と勘違いしないでください。

どのような贈与に課税されるのか

◆ほぼすべての財産贈与が対象

現金や預金の贈与はもちろん、不動産(土地・建物)の贈与や、株式・証券投資信託の贈与も贈与税の対象になります。

金も仮想通貨も贈与税の対象です。

このような不動産や金融資産だけではありません。

自動車や絵画、書画骨董からパソコン、著作権等の権利も贈与税の対象になります。

要するに、ほぼすべての財産の贈与が贈与税の対象になります。

それだけではありません。

親が保険料を負担した生命保険満期金を受け取った場合や、債務の免除を受けた場合などの経済的利益を受けた場合も贈与を受けたとみなされて贈与税の課税対象になります。

◆贈与税の非課税財産

例外的に贈与税がかからない(非課税)の財産もわずかにあります。贈与税の非課税財産は、主に次のものです。

| 扶養義務者からの生活費など | 家族からの通常生活に必要な生活費や教育費 |

| 常識的な贈答品など | 社会通念上常識的な慶弔金、花輪代、贈答品、見舞品など |

| 法人からの贈与財産 | 法人から財産を無償取得した財産。所得税がかかることがある。 |

また、贈与税の特例として、次の制度があり、それぞれ非課税枠があります。

| 住宅取得等資金の贈与 | 実父母・祖父母からの住宅取得等をするための資金贈与 |

| 教育資金の贈与 | 実父母・祖父母から一括贈与を受けた教育資金 |

| 贈与税配偶者控除 | 結婚20年以上の配偶者から居住用不動産等の贈与 |

贈与税の非課税枠(基礎控除)

暦年贈与の贈与税の基礎控除(非課税枠)は、毎年110万円です。毎年の1月1日から12月31日の間の贈与ごとに110万円の非課税枠(基礎控除)があります。

したがって、12月と1月と連続贈与した場合(ほかに贈与がないと仮定)には、12月の贈与で非課税枠110万円が使え、1月の贈与でも非課税枠110万円が使えることになります。

ただし、たとえば、毎年100万円ずつ10年間にわたって贈与をするといった贈与契約をした場合には、その贈与契約をした年に、1000万円の贈与を受けたものとして贈与税の対象になりますのでご注意ください。

贈与税の計算方法

◆1.その年に受けた贈与財産の合計を計算する

その年の1月1日から12月31日までの1年間に贈与によりもらった財産の価額を合計します。◆2.基礎控除110万円を引く

その年に受けた贈与財産の合計額から基礎控除額110万円を差し引きます。◆3.基礎控除110万円を引く

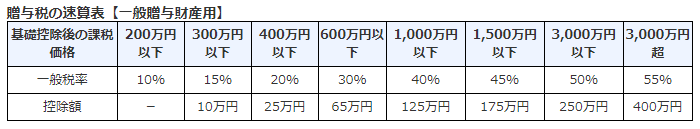

その残りの金額に次の贈与税の速算表を使って贈与税額を計算します。

◆実父母・実祖父母から20歳以上の子・孫への贈与の場合

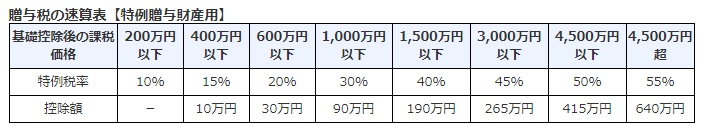

実父母や実祖父母(直系尊属といいます)から、その年の1月1日において20歳以上の子や孫への贈与税の計算には、上記の速算表ではなく、次の速算表を使用して贈与税額を計算します。

贈与税の申告・納税期限

贈与税の申告が必要な人

暦年贈与を受けたといっても、必ずしも贈与税の申告が必要な訳ではありません。暦年贈与の非課税枠110万円以下の贈与を受けた場合には、贈与税がかからないだけでなく、贈与税の申告義務もありません。

非課税枠110万円を超える贈与を受けた場合や、たとえ贈与税は0円でも贈与税の非課税特例を受けた場合には、贈与税の申告が必要です。

贈与税の申告期限

贈与税の申告が必要な場合、贈与税の申告期間は、贈与を受けた年の翌年の2月1日から3月15日までです。つまり、申告期限は、翌年3月15日です。

申告期限までに贈与税申告書を所轄の税務署に提出しなくてはなりません。

贈与税の納税期限

贈与税の納税期限は、申告期限と同じく翌年3月15日です。この申告期限までに金融機関の窓口で現金で納税します。

贈与税の計算例・活用方法

贈与税の計算例を見ていきましょう。(一般税率とする)事例1.現金300万円を1年で贈与した場合

まず、現金300万円を一度に贈与を受けた場合の贈与税額を計算してみましょう。・課税対象額=300万円-基礎控除110万円=190万円

・贈与税額 =190万円×10%-0円=19万円

事例2.現金300万円を2年に分けて贈与した場合

次に、現金300万円を150万円ずつ2年に分けて贈与を受けた場合の贈与税額を計算します。・課税対象額 =150万円-基礎控除110万円=40万円

・贈与税額/年=400万円×10%-0円=4万円

・贈与税額2年計=4万円×2年=8万円

事例3.現金300万円を3年に分けて贈与した場合

最後に、現金300万円を100万円ずつ3年に分けて贈与を受けた場合の贈与税額を計算します。・課税対象額 =100万円<基礎控除110万円

・贈与税額/年=0円

・贈与税額3年計=0円×3年=0円

暦年贈与は年をできるだけ分けると贈与税額が少なくなる

上記の3通りの計算例で明白なように、同じ財産の贈与を受ける場合には、贈与をできるだけ多くの年に分けて贈与をすると、贈与税が少なくなります。それは、暦年贈与の非課税枠110万円が多く使えるからです。

暦年贈与は相続対策の王道

この暦年贈与の年110万円の非課税枠を使うことで、相続税の対策になります。年100万円の贈与を10年間実行すれば、1000万円(100万円×10年)の財産を贈与税の負担なしで相続税の対象からはずすことができます。

さらに、年100万円の贈与を10年間2人の子に贈与すれば、2000万円(100万円×10年×2人)の財産を贈与税の負担なしで相続税の対象からはずすことができます。

早くから相続対策として暦年贈与を開始すればするほど、多くの子や孫へ贈与すればするほど、相続税対策の効果は増えていきます。

贈与税の負担がたとえ10%の税率分出たとしても、将来の相続税の税率が30%適用予想されるのであれば、贈与税を払ってでも暦年贈与をすれば、それも相続税対策となります。

暦年贈与の注意点

最後に、暦年贈与をする場合の注意点を書きましょう。贈与契約書を作成する

親子間であっても贈与契約書を作成して署名押印をしてください。贈与契約は、贈与者(贈与する人)と受贈者(贈与を受ける人)両方の合意があってばじめて成立するものです。

通帳間で送金する

現金の贈与をする場合でも、現金で贈与するのではなく、通帳間で振込をして通帳に送金・入金記録が残るようにしましょう。また、たとえ名義が子や孫であっても、実際に管理しているのが父母や祖父母の場合は、贈与と認められません。

必ず、子や孫が自分で管理している(引き出せる)口座へ送金してください。

もちろん、通帳の届出印は、子や孫のものですね。

名義変更登記をする

土地や建物など名義が登録している財産の贈与を受けた場合には、名義変更をします。不動産であれば、司法書士さんへ依頼して法務局の登記を変更します。

連年贈与とならないようにする

上記にも記載しましたが、100万円を10年間贈与する、という贈与契約だとみられないように、念のため毎年同じ時期の定額贈与は避けましょう。具体的には、贈与する時期をずらしたり、贈与金額を年ごとに変えるなどです。

不動産贈与の場合は登記費用にも注意

土地や建物といった不動産を贈与した場合には、名義変更登記も必要になります。この名義変更の登記費用がばかになりません。

贈与税が0円になっても高額な登記費用がかかっては、大変です。

事前に名義変更登記を依頼しようとする司法書士さんに見積りをとってから判断しましょう。

贈与税の申告をする

年間110万円の非課税枠を超える贈与を受けた場合には、もちろん贈与税の申告が必要です。110万円以下の贈与でも贈与税の申告をすることによって、税務署に贈与の事実を主張することもできるかもしれません。

まとめ

今回は、暦年贈与について説明しました。

暦年贈与をうまく使うと、贈与税の負担なしに贈与ができたり、相続税対策になったりします。

暦年贈与をする際には、今回の記事を参考にしてください。

【投稿者:税理士 米津晋次】