賃金上昇が物価高に追いついていない国民の負担を緩和するための一時的な措置として、令和6年分所得税及び令和6年度分住民税(市県民税)については、定額減税が実施されることになりました。

この定額減税ですが、一時金として支給される給付金と異なり、そのしくみや実施方法がかなり複雑になっています。

この定額減税ですが、一時金として支給される給付金と異なり、そのしくみや実施方法がかなり複雑になっています。

そこで今回は、個人事業主と公的年金受給者向けに、定額減税の概要や実施方法について説明します。

給与所得者の方は、次の記事をご覧ください。

→定額減税(給与所得者)のポイント:いつから?いくら?控除方法は?

目次

定額減税の対象になる人

令和年6年分の定額減税の適用を受けることができるのは、次の2つのいずれも満たす人です。| 1 | 居住者である |

| 2 | 令和6年分の合計所得金額が1,805万円以下である |

定額減税額

所得税の定額減税額

所得税の定額減税額は、次の金額の合計額です。| No. | 区分 | 定額減税額 |

| 1 | 本人 | 30,000円 |

| 2 | 同一生計配偶者及び扶養親族 | 1人につき30,000円 |

住民税(市県民税)の定額減税額

住民税(市県民税)の定額減税額は、次の金額の合計額です。| No. | 区分 | 定額減税額 |

| 1 | 本人 | 10,000円 |

| 2 | 同一生計配偶者及び扶養親族 | 1人につき10,000円 |

同一生計配偶者とは

「同一生計配偶者」とは、令和6年12月31日の現況で納税者と生計を一にする配偶者で、年間の合計所得金額が48万円(給与所得だけの場合は給与収入金額が103万円)以下の人をいいます。ただし、納税者が年の中途で死亡し又は出国する場合は、その死亡又は出国の時の現況によります。

また、1円でも給与の支給を受けた青色事業専従者や白色申告者の事業専従者は除きます。

※「生計を一にする」とは簡単に説明すれば、生活費を一つの財布でまかなっていることです。

扶養親族とは

「扶養親族」とは、令和6年の12月31日の現況で、次の4つの要件のすべてに当てはまる人をいいます。| 1 | 配偶者以外の親族(6親等内の血族および3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。 |

| 2 | 納税者と生計を一にしていること。 |

| 3 | 年間の合計所得金額が48万円(給与所得だけの場合は給与収入金額が103万円)以下であること。 |

| 4 | 1円でも給与の支給を受けた青色事業専従者又は白色申告者の事業専従者でないこと。 |

定額減税の方法(個人事業主)

所得税(国税)

所得税の定額減税はいつ控除される?予定納税で控除

個人事業主の場合、所得税については、本人分のみ令和6年の所得税予定納税から定額減税額を随時控除されます。自分で定額減税額を計算する必要はありません。税務署が定額減税額を計算して控除してくれます。

所得税の予定納税は、第1期が2024年(令和6年)9月30日、第2期が11月30日になっています。

(予定納税第1期の納期は通常年であれば7月31日ですが、2024年(令和6年)については、特例により9月30日となります。)

まず、7月の第1期から定額減税を引きます。

もし、定額減税を第1期の所得税予定納税から引ききれなかった場合は、引ききれなかった税額を11月の第2期で引きます。

第2期でも引ききれなかった定額減税があった場合には、確定申告で引きます。

※予定納税が発生するのは、簡単に言えば前年の所得税額が15万円以上となる個人事業主です。

→ 予定納税(国税庁)

合計所得金額が1,805万円超となる見込み者も予定納税で控除

令和6年分の合計所得金額が1,805万円超となる場合は、定額減税の適用を受けることができないが、予定納税の対象となれば、合計所得金額の見積額が1,805万円超になっても、第1期分の予定納税額の通知額は、本人分3万円が控除された額になります。なお、仮に、最終的な合計所得金額が1,805万円超となった場合は、予定納税額から控除された定額減税の本人分3万円は、控除を受けられないため確定申告で精算することになります。

予定納税がない場合は確定申告で

昨年の所得税が15万円以下などにより、2024年(令和6年)の所得税の予定納税がない個人事業主の定額減税はいつ控除されるのでしょうか?予定納税がない個人事業主の場合、定額減税は2025年(令和7年)2月から3月に行う所得税確定申告で控除されます。

確定申告では、本人分だけでなく、家族分を一緒に定額減税の控除を受けます。

報酬の源泉所得税から定額減税されるのか?

士業(弁護士、税理士、社会保険労務士、司法書士など)やデザイン業など特定の報酬・料金等については、支払いを受ける際に所得税が源泉徴収されます。給与所得者は、6月以降の給与等で引かれた所得税から定額減税が控除されますが、これらの報酬・料金等については、源泉徴収される所得税からは定額減税の控除は行われません。

予定納税減額申請をして定額減税を受ける方法がある

個人事業主について、例外的に家族分を含めた定額減税を予定納税から控除する方法があります。それは、予定納税減額申請をする方法です。

ただし、文字どおり、2024年(令和6年)の所得税が昨年より減少する見込みであることが条件です。

予定納税は前年の所得税から納税額が決まりますから、2024年に業績不振などになった場合予定納税をするのが負担になるため、2024年の所得税の見込み額を計算し、それに基づいた税額の予定納税にして負担を少なくする制度です。

適用を受けるには、「予定納税減額申請書」を提出期限までに税務署へ提出しなくてはなりません。

→ 予定納税とは?予定納税を減らす方法は?

予定納税減額申請の期限が延長

通常年の予定納税減額申請書の提出期限は、7月15日ですが、2024年(令和6年)については特例により7月31日に延長されます。専従者給与からの定額減税は、給与所得者と同じ方法で行う

専従者給与を支給している専従者については、個人事業主の定額減税対象者になれません。しかし、専従者が自分の分として定額減税を受けることはできます。

その場合の定額減税の受け方は、給与所得者と同じように、6月給与から随時控除していく方法になります。

→ 定額減税(給与所得者)のポイント:いつから?いくら?控除方法

住民税(市県民税)

個人事業主の場合、住民税については、2024年(令和6年)6月の第1期から定額減税額を控除開始します。第1期で控除しきれなかった定額減税は、第2期以降順次控除していきます。

なお、個人事業主の住民税(普通徴収)の納税時期は次のようになっています。

| 期 | 納期限 |

| 1 | 6月末日 |

| 2 | 8月末日 |

| 3 | 10月末日 |

| 4 | 翌年1月末日 |

定額減税の方法(公的年金受給者)

所得税(国税)

公的年金受給者の所得税の定額減税は、公的年金等の支払者のもとで控除が行われます。具体的には、2024年(令和6年)6月1日以後最初に支払う公的年金等について、源泉徴収すべき所得税等から定額減税額を控除されます。

控除しきれない部分の金額は、以後支払う公的年金等に係る源泉所得税額から順次控除しまされます。

定額減税額が引き入れない場合は、確定申告によって受けることになります。

なお、公的年金等の支払者のもとで控除される定額減税額は、提出した「令和6年分公的年金等の受給者の扶養親族等申告書」の記載内容に基づき計算されます。

したがって、提出する「令和6年分公的年金等の受給者の扶養親族等申告書」の内容は、正確に記入しましょう。

ただし、確定給付企業年金法の規定に基づいて支給を受ける年金等の源泉徴収においては、定額減税額の控除は行われません。

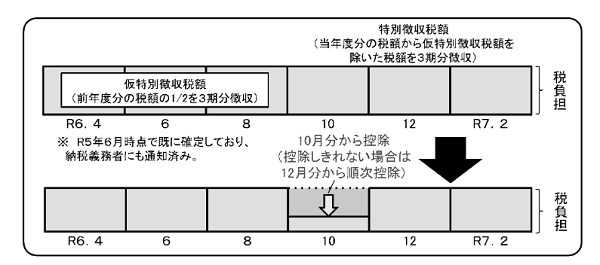

住民税(市県民税)

65歳以上の公的年金受給者の場合、住民税は公的年金から天引きされます。2024年(令和6年)10月に天引きされる住民税から定額減税を引き、引ききれない場合は、12月以降の年金から天引きされる住民税から順次控除されます。

(引用:名古屋市)

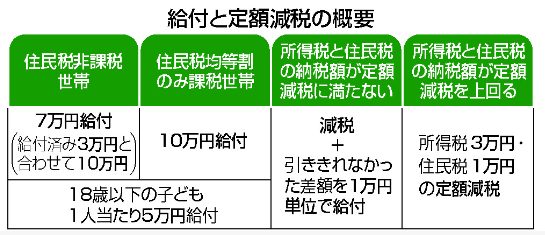

(引用:名古屋市)定額減税が満額受けられない場合

令和6年分の所得金額と扶養親族等の人数の関係で、確定申告をしても定額減税を満額受けられない場合も考えられます。その場合、定額減税不足分については、市区町村から給付金として支給されることになっています。

(引用:時事通信)

(引用:時事通信)給与と年金の両方の収入がある場合の定額減税

定額減税は、給与等の源泉所得税からも実施されますので、公的年金からも定額減税がされると二重になってしまいます。したがって、公的年金受給者で勤務先の給与等からも定額減税をうける人は、2025年(令和7年)2月から3月に令和6年分の確定申告をして定額減税が二重に行われたことに対し調整をしなくてはなりません。

定額減税の参考資料等

各種情報、様式

国税庁等では、定額減税について次の情報提供をしています。・ポイント 所得税・個人住民税の定額減税(PDFファイル。首相官邸)

・

(国税庁)

(国税庁)・令和6年分所得税の定額減税の給与収入に係る源泉徴収税額からの控除について(PDFファイル。財務省・国税庁)

・令和6年分所得税の定額減税Q&A(PDFファイル。国税庁)

・令和6年度定額減税(住民税)(東京都)

・個人住民税の定額減税(案)に係るQ&A集(PDFファイル。総務省)

定額減税説明動画

定額減税コールセンター

給与支払者向け所得税定額減税コールセンターが開設されています。この定額減税コールセンターでは、所得税の定額減税制度における給与の源泉徴収に関する一般的なご質問や相談ができます。

0570-02-4562(全国一律の料金) 又は、03-6626-2067(通常電話料金)

0570-02-4562(全国一律の料金) 又は、03-6626-2067(通常電話料金)※受付時間 9:00~17:00(土日祝除く)

まとめ

個人事業主や公的年金の定額減税は、給与所得者の定額減税と異なっています。今回の記事が、定額減税制度の理解や給与担当者の定額減税実務の参考になればうれしいです。

【投稿者:税理士 米津晋次】