納税の義務は、日本国憲法で定められている国民の義務の一つです。とはいっても、税金が無駄に使われている記事を見るたびに、複雑な思いがします。

しかし、義務は義務。納税や申告の義務を守らない人には、しっかり守っている人との公平な面からも、ペナルティが課されます。

税金のペナルティである加算税について、いったいどんな場合にどのくらいのものが課せられるのか多くの人は知りません。

そこで今回は、税金のペナルティである加算税について説明いたしましょう。

なお、令和6年1月以降に適用開始されるようになった加算税の加重措置の追加についても解説します。

目次

加算税(税金ペナルティ)とは?|加算税とは

加算税の概要

加算税とは、提出期限までに申告をしなかったり、税金を納めなかった場合に課されるペナルティのことです。本来の税金である「本税」に上乗せして支払うことになります。なお、国税の場合は、「加算税」といい、地方税の場合は「加算金」と呼びます。

加算税制度の背景

現在では、多くの税金は、自分で申告する申告納税制度になっています。たとえば個人では、サラリーマン等を除き、所得税の確定申告をしなければなりませんね。じつは、昔は申告納税制度ではありませんでした。賦課課税制度といって、役所が税金を計算して納税者に通知するという制度でした。今でも、住民税や固定資産税などは、この賦課課税方式の税金ですね。

賦課課税方式の税金は、税金の通知が来たら、期限までに納税すればよかったのです。

それが、戦後の昭和22年に大転換して、申告納税制度が原則になったのです。申告納税制度の方が民主的な制度であるからです。

しかし、申告納税制度では、自分で税金を正しく計算して、それを申告書という形で役所に提出し、さらにその税金を自分で納めることが必要になります。ということは、申告も納税も忘れることは許されないのです。もちろん、知らないということも許されないのです。

このような申告納税制度の定着と発展を図るために考えられたのが、加算税制度です。

加算税の種類

この加算税・加算金には、その状況によって「無申告加算税(金)」、「過少申告加算税(金)」、「不納付加算税」、「重加算税(金)」の4種類があります。

また、その上乗せ割合も、これら4種類それぞれで異なります。

加算税の端数処理は切り捨て

加算税の端数処理はどうなるのでしょうか。加算税を計算する場合の各段階での端数処理は、次のようになります。

(1)対象となる本税:10,000円未満の端数を切捨て

(2)加算税の税率をかける:100円未満の端数切捨て

(3)加算税額の最終決定:5,000円未満であれば全額を切捨て

したがって、加算税の対象となる税額が4000円だった場合は、加算税は0円になってかかりません。

附帯税

加算税(加算金)と同じように本税のほかに納めるものとして、「延滞税(延滞金)」や「利子税」もあります。これら加算税や延滞税や利子税を合わせて「附帯税」と呼びます。

参考→ 延滞税とは、利率は?延滞税を安くする方法はあるのか?

加算税(税金ペナルティ)とは?|無申告加算税

無申告加算税とは

まず、無申告加算税という加算税から説明します。無申告加算税とは、申告期限までに納税申告書を提出しなかった場合に課される加算税です。

所得税確定申告書の提出期限は、翌年3月15日になっています。翌年3月15日になっても、申告書を税務署に提出せず、納税もせず、それを税務署から指摘されると無申告加算税が課されます。

無申告加算税はいくら払うのか

無申告加算税では、原則納付すべき税額の15%を支払うこととなっています。なお、納付すべき税額が50万円を超える部分については、税率が20%と高くなっています。

たとえば、申告して納税すべき税額が100万円だったとします。その場合の無申告加算税は、次のようになります。

・無申告加算税=50万円×15%+50万円(50万円を超える税額)×20%=17.5万円

無申告加算税が適用されない場合、軽減される場合

適用されない場合

申告書の提出期限までに申告書を提出しなかった場合でも、次の場合には、無申告加算税は課されません。(1)正当な理由がある場合

「正当な理由」というのは、一般的な「正当な」よりかなり狭い範囲になっています。ここでいう「正当な理由」とは、たとえば、災害や盗難になったことにより、申告期限までに申告できなかったような場合です。

よく言い訳で使われる「知らなかった」とか、期限日に急用が入った場合は、当然「正当な理由」には該当しません。

(2)申告期限から1ヵ月以内にされた一定の期限後申告の場合

申告期限を過ぎてしまった場合でも、申告期限から1ヵ月以内に期限後申告した場合で、次の2つ条件の両方を満たす場合には、無申告加算税は課されません。

・その期限後申告に係る納付すべき税額の全額を法定納期限(口座振替納付の手続をした場合は期限後申告書を提出した日)までに納付していること。

・その期限後申告書を提出した日の前日から5年前までの間に、無申告加算税または重加算税を課されたことがなく、かつ、期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていないこと。

軽減される場合

無申告加算税が課される場合でも、軽減されるときもあります。(1)税務調査を受ける前に自主的に期限後申告をした場合

税務調査を受ける前に自主的に期限後申告をした場合には、この無申告加算税が5%に軽減されます。

ただし、税務調査の事前通知があった場合は次の(2)になります。

(2)税務調査の事前通知の後かつ税務調査前に自主的に期限後申告をした場合

税務調査前に期限後申告した場合でも、税務調査の事前通知の後にした場合は、50万円までは10%、50万円を超える部分は15%になります。

それでも、原則的な無申告加算税の税率より5%安いですから、税務調査の当日より前までに期限後申告すべきですね。

加算税(税金ペナルティ)とは?|過少申告加算税

過少申告加算税とは?

過少申告加算税とは、申告期限内に提出された申告書に記載した金額が正しく計算したよりも少ない場合で、修正申告をした場合や税務署等から税額訂正(更正)の通知があった場合に課されます。本来の税金が正しく計算すると100万円であるものを、計算を間違えたり、経理処理に間違いがあったりして、税金を70万円と申告したような場合です。

申告期限までに申告はしていますので、無申告加算税は課されませんが、税金が少なかったことに対するペナルティですね。

過少申告加算税は、正確な申告を確保することをその目的としています。

過少申告加算税はいくら払うのか?

過少申告加算税の税率は、原則納付すべき税額の10%です。さらに、期限内申告税額と50万円のいずれか多い額を超える部分については、納付すべき税額の15%になります。

本来の税額が100万円のところを、間違えて0円で申告した場合の過少申告加算税は、次のようになります。

・過少申告加算税=50万円×10%+50万円×15%=12.5万円

申告期限までに申告はしているのですから、過少申告加算税は無申告加算税よりも軽くなっていますね。

過少申告加算税が適用されない場合・軽減される場合

提出した申告書の税額が正しい税額より少なかった場合でも、次の場合には、過少申告加算税は課されません適用されない場合

・正当な理由がある場合「正当な理由」というのは、ここでも一般的な「正当な」よりかなり狭い範囲になっています。

ここでいう「正当な理由」とは、たとえば、申告当時適法とみられた申告がその後の事情の変更により納税者の故意過失に基づかずして申告額が過少となった場合です。

計算間違いは、当然「正当な理由」には該当しません。

・税務署から税務調査の通知がされていないときに自主的に修正申告をした場合

税務署から税務調査の通知がされる前に自主的に修正申告をした場合にも、過少申告加算税適は課されません。「自首」した場合は加算税は見逃そうということですね。

軽減される場合

調査通知以後、税務署等が正しい税金を通知する前に修正申告をした場合には、過少申告加算税の10%が5%に、15%が10%に軽減されます。加算税(税金ペナルティ)とは?|不納付加算税

不納付加算税とは?

不納付加算税とは、源泉徴収などにより納付すべき税額や消費税を決められた期限までに納付しなかった場合に課されるペナルティです。源泉徴収義務者は、給与などから引いた源泉徴収税額をきちんと集めて税務署に納付する必要があります。

また、お客様や取引先から売上とともに受け取った消費税を決められた期限までに税務署に納付しなければなりません。(実際に納付するのは、原則として、仕入や経費と一緒に払った消費税を引いた金額です。)

これらを期限までに納付しなかったときに不納付加算税が課されます。

源泉所得税や消費税は、本人の税金ではなく、いわば預り金です。預かっている他人の税金を期限までに納付しないのですから、重いペナルティーとなるのです。

不納付加算税はいくら払うのか?

不納付加算税は、納付すべき税額の10%が課されます。日割りにはなりません。たった1日遅れても10%の不納付加算税を納めなければならないのです。

たとえば、納付すべき消費税150万円を期限までに納付しないと、15万円を余分に支払うことになるのです。

不納付加算税が適用されない場合・軽減される場合

源泉所得税や消費税を期限までに納付しなかった場合でも、次の場合には、過少申告加算税は課されません適用されない場合

・正当な理由がある場合・法定納期限から1月以内にされた一定の期限後の納付の場合

軽減される場合

税務署からの通知がない状態で、自主的に期限後納付した場合は、不納付加算税が10%から5%に軽減されます。加算税(税金ペナルティ)とは?|重加算税

重加算税とは?

重加算税という名前は、ある程度知られているのではないでしょうか。加算税の中では、一番有名で一番重いものですね。重加算税というのは、隠ぺいをしたとか仮装をしたという悪質な場合に課されるものです。

典型的なのは、売上などの収入を申告からわざと除外して隠して申告した場合や架空経費を計上した場合は、間違いなく重加算税が課されます。

重加算税はいくら払うのか?

重加算税が課される場合は35%、もともと申告をしていなくて無申告加算税に代えて課される場合には40%の加算税がかかります。重加算税は、過少申告加算税、無申告加算税や不納付加算税に代えて課されます。つまり、重加算税とほかの加算税は二重に課されることはありません。

なお、過去5年内に、無申告加算税や重加算税を課されたことがあるときは、さらに10%加算されます。

繰り返す人には、さらに重く・・・ということですね。

したがって、無申告加算税に代えて重加算税が適用される場合で、過去5年内に「前科」がある場合には、本来の税額の50%も余分に税金を支払うことになるのです。

重加算税が適用されない場合、軽減される場合

重加算税は、どんな理由があろうとも、隠蔽や仮装した場合には、適用されないことや軽減されることはありません。加算税の加重措置追加

加算税の加重措置とは、一定の場合に加算税をさらに重くする措置のことです。加重措置適用時期

以下の加算税の加重措置は、令和6年1月1日以後に法定申告期限等が到来する国税について適用されます。したがって、所得税については令和5年分から、法人税については、たとえば11月決算法人の場合には令和5年11月決算期分からの適用になります。

加重措置(1)高額な無申告

税務調査後に期限後申告書などを提出した場合や、調査通知後、更正予知前に期限後申告を提出した場合について、納税額が300万円を超える部分については、加算税20%の加重が10%行われれ30%になります。ただ、中には意図的でない高額無申告の場合もあります。その場合は、意図的でないと認められた部分を除外して加算税の加重をします。

<税務調査後に期限後申告書などを提出する場合の無申告加算税の割合>

| 追加税額 | 改正前 | 改正後 |

| 50万円以下 | 15% | 15% |

| 50万円超300万円以下 | 20% | 20% |

| 300万円超 | 20% | 30% |

| 追加税額 | 改正前 | 改正後 |

| 50万円以下 | 10% | 10% |

| 50万円超300万円以下 | 15% | 15% |

| 300万円超 | 15% | 25% |

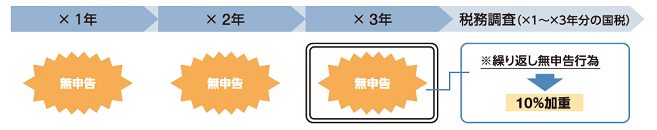

加重措置(2)繰返しの無申告

過去5年以内に無申告加算税又は重加算税を賦課された者が、再び「無申告又は仮装・隠蔽」に基づく修正申告書の提出等を行った場合に加算税の加重措置の対象になります。忙しい、指摘されなければ大丈夫といった言い訳が通用しないことになりました。この繰返しの無申告・仮装隠ぺいに対応した加重措置による加算税の加算(上乗せ)は、10%となっています。

| 区分 | これまで | 令和6年1月から |

| 無申告加算税 | 15%(20%) | 25%(30%) |

| 重加算税(過少・不納付) | 35% | 45% |

| 重加算税(無申告) | 40% | 50% |

(引用:財務省HP)

※クリックすると拡大表示できます。

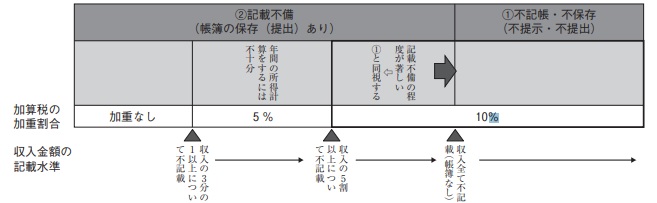

加重措置(3)売上帳簿が不記帳又は不保存

売上に関する帳簿を保存していなかったことや、帳簿の売上についての記載が不十分であったことが税務調査において把握された場合には、帳簿に記載すべき事項に関する申告漏れ等に対して適用されます。この対象者は、次のとおりです。

| 1 | 法人 |

| 2 | 事業所得、不動産所得、山林所得を生ずべき業務を行う個人事業者 |

| 3 | 消費税の課税事業者 |

| 1 | 仕訳帳・総勘定元帳の売上げ(収入)の金額に関する部分 |

| 2 | 売上帳・現金出納帳などの売上げ(収入)の金額が確認できる帳簿 |

ただし売上金額の3分の1未満の不記帳の場合は加重なし、3分の1以上5割未満について不記載であった場合の加重は5%になります。

(引用:財務省HP「令和4年度税制改正の解説」の「国税通則法等の改正」)

※クリックすると拡大表示できます。

参考→ 帳簿の提出がない場合等の加算税の加重措置に関する Q&A(PDFファイル。国税庁)

加算税(税金ペナルティ)とは?|加算税の経理処理

加算税は経費にできない

加算税のいやなところは、課されるだけではありません。支払った加算税は、所得税や法人税等の計算上、必要経費(損金)にもならないのです。支払うときと次の申告のときのダブルパンチになるのです。加算税の勘定科目

個人事業主の場合

個人事業主の場合、加算税は、「事業主貸」の勘定科目で経理処理します。「租税公課」としないのは、所得税の税額計算上、加算税は必要経費にならないからです。

法人の場合

法人の場合、加算税は会計上、一般的には、「租税公課」の勘定科目で費用処理をします。法人税の計算上損金にならないのに「租税公課」として費用処理するのは、会計上は費用処理しておき、法人税申告書で加算処理をするためです。

まとめ

今回は、税金のペナルティである加算税について説明いたしました。結構ペナルティーが重いと思われたのではないでしょうか。実際には、この加算税にさらに延滞税も支払わなくてはなりません。結局、脱税は割に合わないのです。ヒヤヒヤと精神的にも負担になります。

このような加算税を支払うことのないよう、期限までに正しい申告と納税を行いましょう。