個人で商売をしていると、サラリーマンにはかからない税金がかかります。

それは、「個人事業税」です。

7月か8月始めに県税事務所から突然、個人事業税の通知書が届いてびっくりする方もいるのではないでしょうか。

そこで今回は、個人事業税について説明いたします。

個人事業税とは?概要

個人事業とは?趣旨

個人事業税は、事業を行う場合には様々な行政サービスを受けていることから、その行政経費の一部を個人で事業を行う人に負担していただくという趣旨から課税されるものです。個人事業税は、都道府県民税になっていて、都道府県に納税します。

個人事業税がかかる人とかからない人(対象者)

◆個人事業がかかる人

個人事業税がかかるのは、事業のうち、次の第一種事業、第二種事業又は第三種事業を行う個人です。多くの個人事業主は、このどれかに該当し、個人事業税がかかります。

| 第1種事業 | 物品販売業、運送取扱業、料理店業、遊覧所業 保険業、船舶定係場業、飲食店業、商品取引業 金銭貸付業、倉庫業、周旋業、不動産売買業 物品貸付業、駐車場業、代理業、広告業 不動産貸付業、請負業、仲立業、興信所業 製造業、印刷業、問屋業、案内業 電気供給業、出版業、両替業、冠婚葬祭業 土石採取業、写真業、公衆浴場業(むし風呂等) 電気通信事業、席貸業、演劇興行業 運送業、旅館業、遊技場業 |

| 第2種事業 | 畜産業、水産業、薪炭製造業 |

| 第3種事業 | 医業、公証人業、設計監督者業、公衆浴場業(銭湯) 歯科医業、弁理士業、不動産鑑定業、歯科衛生士業 薬剤師業、税理士業、デザイン業、歯科技工士業 獣医業、公認会計士業、諸芸師匠業、測量士業 弁護士業、計理士業、理容業、土地家屋調査士業 司法書士業、社会保険労務士業、美容業、海事代理士業 行政書士業、コンサルタント業、クリーニング業、印刷製版業 あんま・マッサージ又は指圧・はり・きゅう・柔道整復、 その他の医業に類する事業、装蹄師業 |

ただ、これらの事業に該当するだけで個人事業税がかかるのではなく、実際に個人事業税を納めることになるのは、所得が年間290万円を超える場合となります。

290万円の非課税枠があるということですね。

(後で説明する年間290万円の事業主控除が認められているため)

◆個人事業税がかからない人

一方、個人事業税がかからない業種は、たとえば次の業種があります。| ・農業(農産物を自分で栽培する場合に限る) ・林業 ・保険営業等の外交員 ・医業のうち社会保険診療報酬等に係る所得 ・通訳業 ・翻訳業 ・漫画家 ・画家 ・音楽家 ・作曲家 ・作詞家 ・文筆業 ・スポーツ選手 ・芸能人 ・鉱物採掘業 |

◆個人事業税がかかる場合もあればかからない場合もある

個人事業税の課税対象は、単純に業種だけで判定されません。医療業でも、保険がきかない自由診療に係る部分の所得は課税対象になりますし、農業でも、仕入れた農作物を販売する場合は、「商品取引業」に該当するため課税対象です。

文筆業(ライターさん)やシステムエンジニア・プログラマーは法定業種に該当しないため個人事業税は非課税となるはずです。

しかし、仕事内容によっては「請負業」と判断され、個人事業税が課税される場合があります。

また、画家や漫画家の方も法定業種に該当しないため個人事業税は非課税となるはずですが、仕事内容によっては「デザイン業」と判断され、個人事業税が課税される場合があります。

個人事業税が非課税とされる翻訳業についても、請負と判定されて課税される場合も多いようです。

弁護士や税理士などが書籍出版のため執筆を行った場合は、執筆に係る所得は、個人事業税は非課税となります。

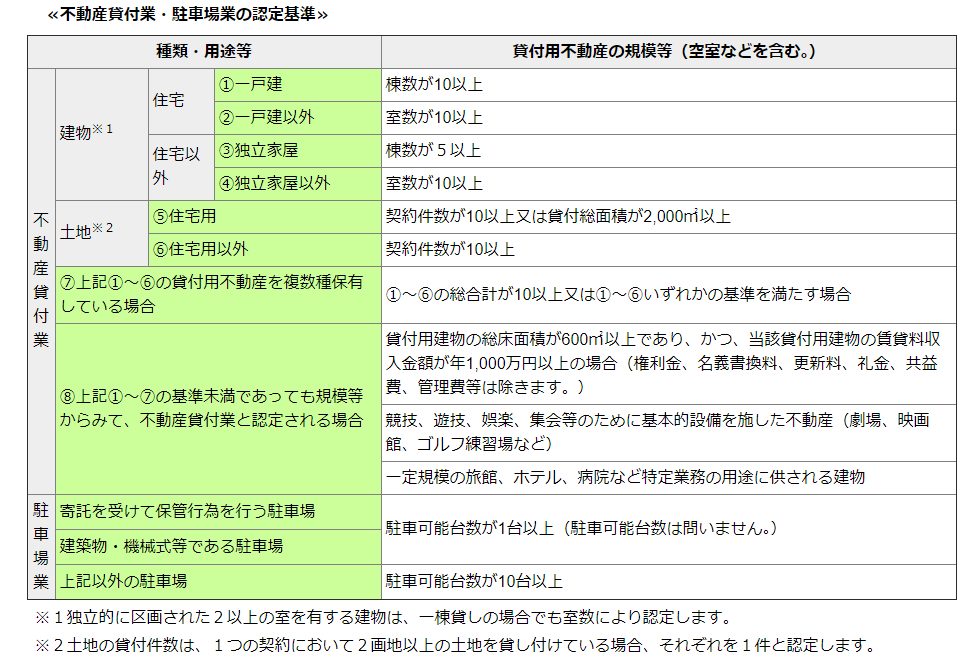

不動産所得については、貸付不動産の規模、賃貸料収入及び管理等の状況などを総合的に勘案して、不動産貸付業・駐車場業の認定を行い課税されます。

たとえば、東京都は、個人事業税がかかる基準として次のようになっています。

(出典:東京都) ※クリックすると拡大表示できます。

これら個人事業税がかかるかかからないかの判定は、都道府県により基準が若干異なっているようです。

納得いかない場合は、都道府県税事務所にお問い合わせましょう。

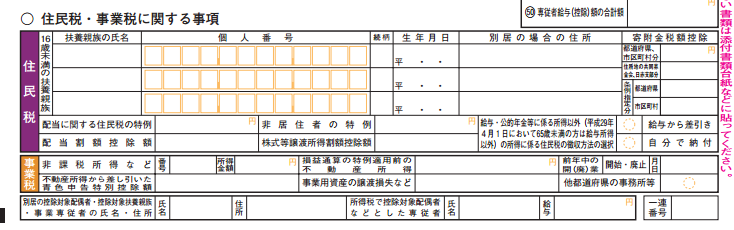

なお、一部が非課税になる場合には、所得税の確定申告書第二表にある「住民税・事業税に関する事項」の「非課税所得など」欄に非課税部分の所得を記載すると、その部分は個人事業税がかからないことになりますので、忘れずに記載しましょう。

個人事業税の申告・納付期限

個人事業税の申告

個人事業税については、翌年の3月15日までに前年分の事業の所得について都道府県税事務所に申告することになっています。ただし、税務署に所得税の確定申告書を税務署に提出した人や、都道府県民税・市町村民税(住民税)の申告書を市町村へ提出した人は、個人事業税の申告書を提出する必要はありません。

なぜ提出不要かというと、所得税の確定申告書第二表の「住民税・事業税に関する事項」又は都道府県民税・市町村民税申告書の「事業税に関する事項」欄に記載することによって、その記載内容が都道府県税事務所にまわるからです。

したがって、実際に個人事業税の申告を単独でする人はいないと思います。

個人事業税の納付期限はいつ?

個人事業税は、都道府県税事務所から送付される納税通知書(納付書)によって、原則として、8月と11月の年2回(第1期納期限:8月31日、第2期納期限:11月30日(休日の場合はその翌日))に分けて納めることになっています。この納税通知書が発送されるのが翌年の7月か8月ですので、今頃昨年の税金がまだかかるのかとびっくりする方や、すっかり忘れていてショックを受ける方もいます。

税理士である私も、個人事業税の通知がくると、「ああそうだった」といやな気分になるものです。

なお、個人事業税の税額が1万円以下の場合は、8月と11月の2回ではなく、8月の1回でその全額を納めることになっています。

期限までに、銀行や信用金庫、ゆうちょ銀行等の金融機関やコンビニエンスストアで納税しましょう。

金融機関へ行くのが面倒な方は、個人事業税の納税にも、口座振替が利用できますので、手続きは都道府県税事務所にお問い合わせください。

所得税の口座振替の場合は、現金納付より1ヶ月程度遅いですが、個人事業税の場合は、現金納付と同じ日に口座振替されます。

愛知県の場合、11月末が納付期限の第2期分の納付書が、第1期分の納付書とあわせて同封して送られますので、第2期の納付書を失くさないでください。

クレジット納付、スマホ決済アプリによる納付も可能

クレジット納税もできます。クレジット納税は、一定の手数料がかかります。また、スマートフォン決済アプリによる納付もできるようになっています。こちらは手数料は無料です。

どちらも「地方税お支払いサイト」から納付手続きをします。

→ 地方税お支払サイトへ

地方税お支払サイトでは、次のスマートフォン決済アプリに対応しています。(2023年8月1日現在。クリックで拡大表示できます。)

クレジット納付でも、やり方によっては、手数料なしで納付することも可能です。

→ 地方税(個人事業税など)を手数料なしでクレジットカード納付する方法へ

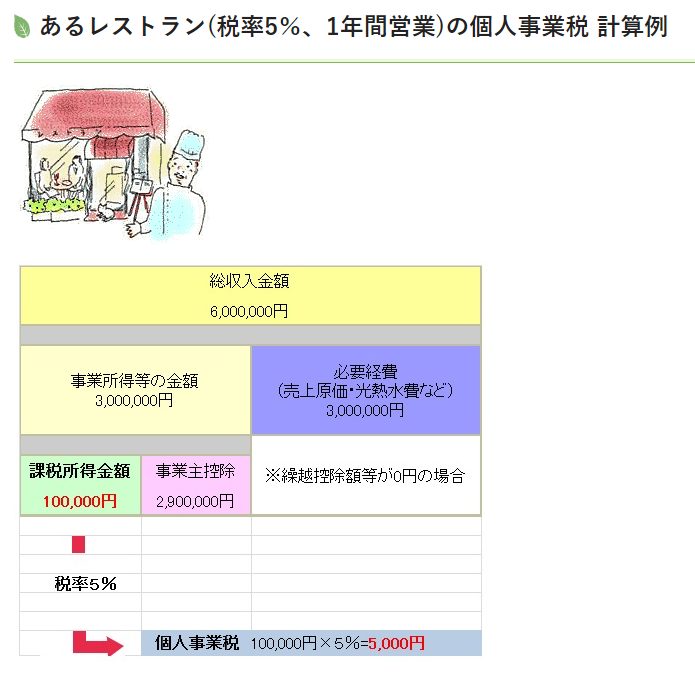

個人事業税の計算方法

個人事業税額

・課税所得金額×税率=個人事業税額税率は上の法定業種により異なります。

| 法定業種 | 税率 |

| 第1種事業 | 5% |

| 第2種事業 | 4% |

| 第3種事業 | 5% |

ほとんどの業種の個人事業税率は5%となっていますね。

◆課税所得金額・所得税との違い

・課税所得金額=事業所得及び不動産所得+青色申告特別控除額-損失の繰越控除額-事業主控除※一部簡略化しています。

所得税で青色申告の人は青色申告特別控除額を加算することと、最後に事業主控除額を引くことがポイントです。

ここが所得税の課税所得との違いになります。

◆事業主はいくらまでかからない?(事業主控除)

年間を通じて事業を行っている場合は290万円を控除します。つまり、課税所得が290万円以下の場合は、個人事業税はかかりません。

なお、事業を開始したり廃止したことにより、事業を行った期間が1年に満たない場合の事業主控除は、事業を行った月数に応じ、月割りで計算した額となります。

| 事業を行った月数 | 事業主控除額 |

| 1ヶ月 | 242,000円 |

| 2ヶ月 | 484,000円 |

| 3ヶ月 | 725,000円 |

| 4ヶ月 | 967,000円 |

| 5ヶ月 | 1,209,000円 |

| 6ヶ月 | 1,450,000円 |

| 7ヶ月 | 1,692,000円 |

| 8ヶ月 | 1,934,000円 |

| 9ヶ月 | 2,175,000円 |

| 10ヶ月 | 2,417,000円 |

| 11ヶ月 | 2,659,000円 |

| 12ヶ月 | 2,900,000円 |

◆損失の繰越控除額

(ア)青色申告の場合の損失の繰越控除事業の所得が損失(赤字)となったときは、翌年以降3年間、繰り越して事業の所得からその損失額を控除することができます。(損失の生じた年以降連続して申告しており、損失の生じた年に所得税の青色申告の承認を受けている場合に限ります。)

(イ)白色申告の場合の被災事業用資産の損失の繰越控除

震災、風水害、火災などによって生じた事業用資産(商品、製品、半製品、仕掛品、原材料など)の損失の金額は、翌年以降3年間、繰り越して事業の所得からその損失額を控除することができます。(損失の生じた年以降連続して申告している場合に限ります。)

(ウ)譲渡損失の控除と繰越控除

事業用資産(機械、車両、工具、備品など(土地、構築物、建物、無形固定資産を除きます。))を譲渡したために生じた損失の金額は、その年の事業の所得からその損失額を控除することができます。

なお、青色申告をしている人でその年の事業の所得から控除しきれなかった金額がある場合は、その金額を翌年以降3年間、繰り越して事業の所得からその損失額を控除することができます。(損失の生じた年以降連続して申告しており、損失の生じた年に所得税の青色申告の承認を受けている方に限ります。)

(出典:埼玉県)

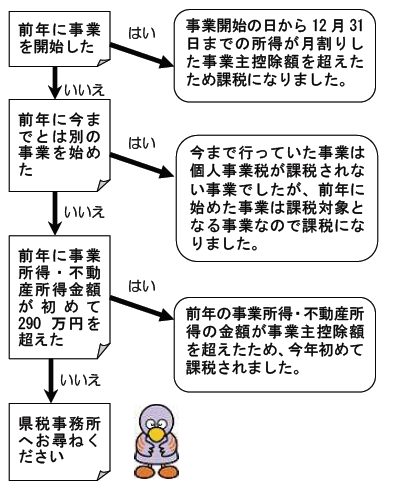

初めて個人事業が課税された場合

初めて個人事業税の通知がきた場合には、次のフローチャートで確認しましょう。

(出典:埼玉県)

個人事業税の経理方法

個人事業税は納付時の必要経費になる

所得税や住民税(市県民税)は、残念ながら必要経費になりませんね。ところが、個人事業税は、例外的に必要経費になるのです。

個人事業税の勘定科目は?経費になる?

個人事業税納付時の勘定科目は、「租税公課」などとします。ただし、課税所得が発生した年に未払計上して必要経費にすることは認められません。

その翌年の個人事業税を納付した年の必要経費になるのです。

たとえば、2023年の所得に対して、2024年に個人事業税を納付した場合には、2024年の必要経費になります。

所得と必要経費が1年ずれることになる訳です。

納付した年と書きましたが、厳密には個人事業税の賦課決定のあった年、つまり翌年になります。

もし、納税が年末より遅れてしまった場合でも、その年(賦課決定のあった年)に必要経費にできます。

個人事業税の減免制度

震災、風水害、火災などの災害により被害を受けたときは、申請をすることにより、災害が発生した日以降に納期限がくる個人事業税について、減免が受けられる場合があります。減免額(愛知県の場合)

愛知県の個人事業税の減免額は次のようになっています。ほかの都道府県の場合は、各都道府県へお問合せください。◆事業用資産の損害の場合

災害により事業用資産に損害を受けた金額(保険金等により補填された金額を除く)が、その資産の価格の1/2以上の場合・事業主控除前の事業所得金額が年500万円以下の場合:税額の全部を減免

| 事業主控除前の事業所得金額 | 減免額 |

| 年500万円以下 | 税額の全部 |

| 年750万円以下 | 税額の1/2 |

| 年1000万円以下 | 税額の1/4 |

◆住宅や家財について損害を受けた場合

住宅や家財について損害を受けた金額(保険金等により補填された金額を除く)が甚大で、所得金額が500万円以下の場合は、税額の1/2の範囲内で減免個人事業税の節税対策

個人事業税の節税対策の基本は、所得税の節税対策と同じです。どちらも所得(収入金額-必要経費)に対してかかるからです。個人事業税独自の対策としては、もし、収入金額に個人事業税がかからないものや税率が低いものが含まれている場合には、それらの収入を所得税確定申告書の個人事業税欄でしっかり伝えることです。

上記で説明したとおり、多くの事業の税率は5%なのですが、社会保険診療報酬や通訳・翻訳など、個人事業税がかからない業種があります。

また、あんま・マッサージ又は指圧・はり・きゅう・柔道整復などの税率は3%です。

これらが事業所得の収入金額に含まれるのに、そのまま申告してしまうと、収入すべてが5%の対象とされて個人事業税が課税されてしまいます。

そこで、上記で説明したように、所得税確定申告書の第二表にある「非課税所得など」欄に個人事業税のかからない所得を記入するのを忘れないようにしてください。

さらに、青色決算書や収支内訳書の「本年中における特殊事情」欄に、収入金額の内訳をたとえば次のように記入しておくといいでしょう。県税事務所ではここも見てくれるようです。

「収入金額の内訳 ◯◯業:******円、◯◯業:******円、◯◯業:******円」

まとめ

今回は、個人事業税について説明しました。この記事を参考に、通知書を受け取ったら明細をみて確認してください。

もしかしたら、非課税所得に該当するものがあって個人事業税を少なくできるかもしれませんよ。

【参考】個人事業税(愛知県)