所得税の確定申告には、必ず提出しなければならない様式、書類があります。

でも、それぞれの規定ごとに必要書類を確認するのは大変ですよね。

提出する間際になって、しまった!あれが必要だったということもよくあります。

そこで今回は、所得税確定申告で必要なおもな書類についてまとめてみました。

目次

確定申告の必要書類|申告書用紙

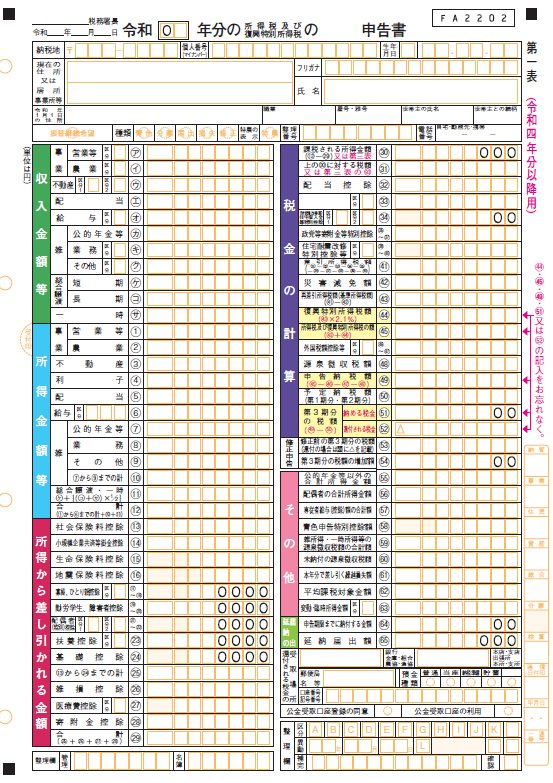

まずは、所得税確定申告書用紙の提出が必要です。なお、2021年(令和3年)分までは、所得税等確定申告書の申告用紙には、A様式とB様式の2種類がありましたが、2022年(令和4年)分からは1種類に統合されました。

所得税確定申告書第一表・第二表

所得税確定申告書は、通常は第一表・第二表を提出すればOKです。

→ 所得税確定申告書第一表・第二表(PDFファイル。国税庁)

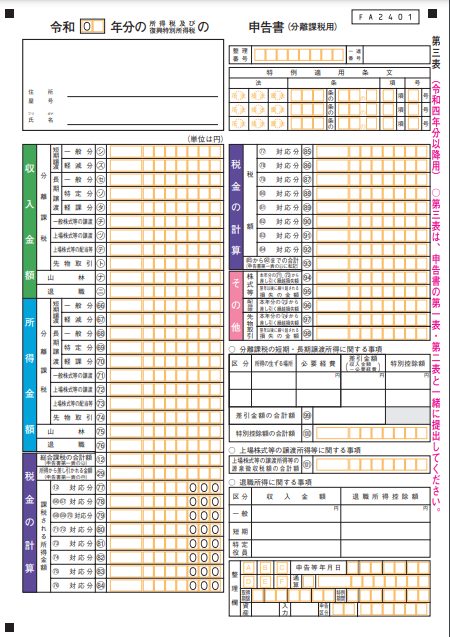

所得税確定申告書追加様式

しかし、不動産や株式等を売却した場合や、申告分離課税の上場株式等の配当所得等がある場合は、申告書第一表・第二表に加えて、「確定申告書第三表(分離課税用)」も使用します。

→ 所得税確定申告書第三表(分離課税用)(PDFファイル。国税庁)

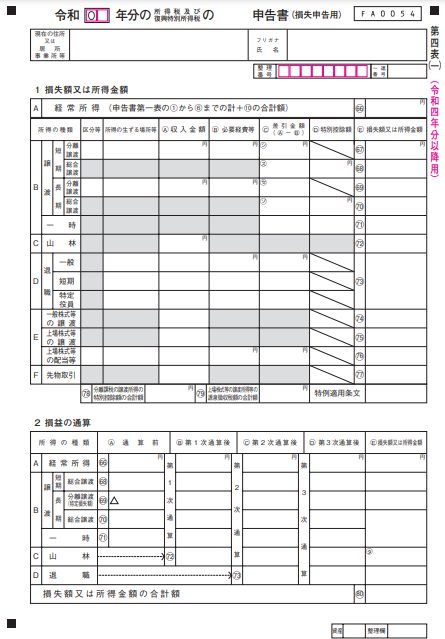

また、所得金額が赤字の人や、所得金額から雑損控除額を控除すると赤字になる人、所得金額から繰越損失額を控除すると赤字になる人は、申告書第一表・第二表に加えて、「申告書第四表(損失申告用)」も使用してください。

→ 所得税確定申告書第四表(損失申告用)(PDFファイル。国税庁)

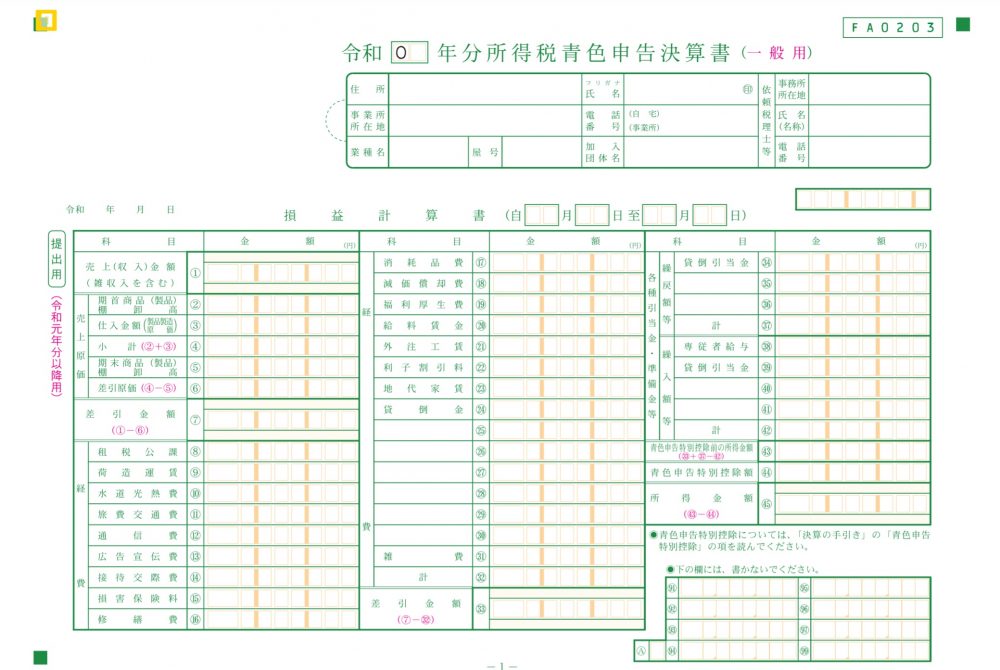

確定申告の必要書類|決算書、収支内訳書

個人事業主の事業所得、不動産所得のある人は、所得税確定申告書だけでなく、いわゆる決算書の提出も必要です。決算書と収支内訳書

決算書の具体的な名前ですが、青色申告の場合は、「青色申告決算書」、白色申告の場合は、「収支内訳書」といいます。青色申告決算書

青色申告の人は、次のうち、該当する青色決算書を提出します。・青色申告決算書(一般用)事業所得のうち、農業所得以外の人が使う様式です。

・青色申告決算書(不動産所得用)不動産所得のある人が使う様式です。

・青色申告決算書(農業所得用)農業所得のある人が使う様式です。

・青色申告決算書(現金主義用)いわゆる現金主義によって青色申告をしている事業所得の人が使う様式です。

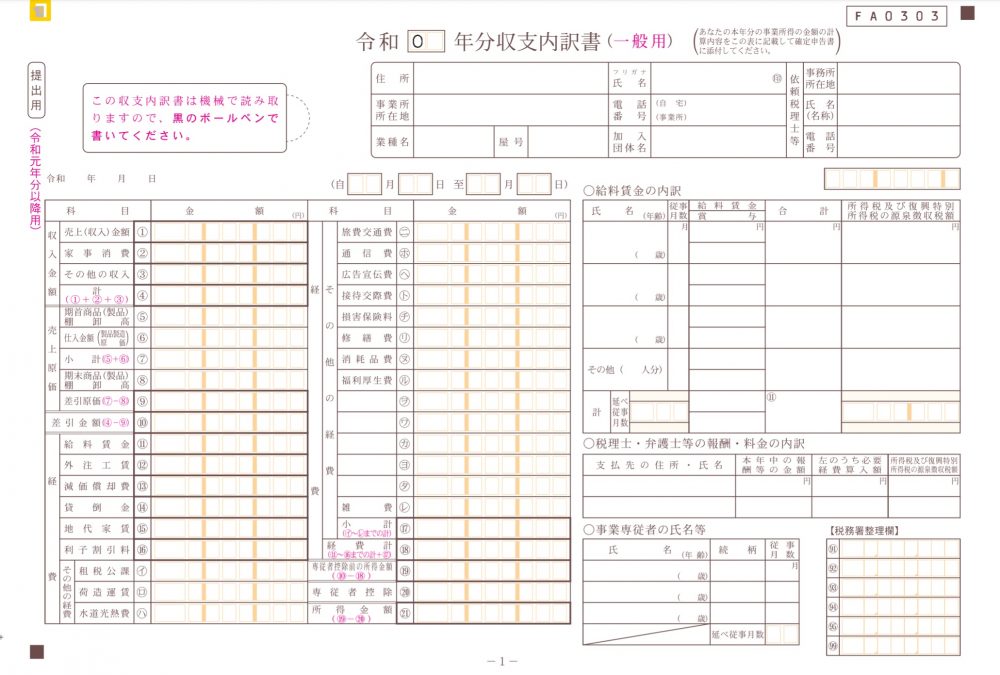

収支内訳書

白色申告の人は、次のうち、該当する収支内訳書を提出します。・収支内訳書(一般用)事業所得のうち、農業所得以外の人が使う様式です。

・収支内訳書(不動産所得用)不動産所得のある人が使う様式です。

・収支内訳書(農業所得用)農業所得のある人が使う様式です。

→青色申告決算書、収支内訳書等ダウンロード(国税庁)

確定申告の必要書類|主な計算書

確定申告書、決算書(収支内訳書)以外にも、提出すべき申告書付表や各種計算書が用意されています。→申告書付表・各種計算書ダウンロードへ(国税庁)

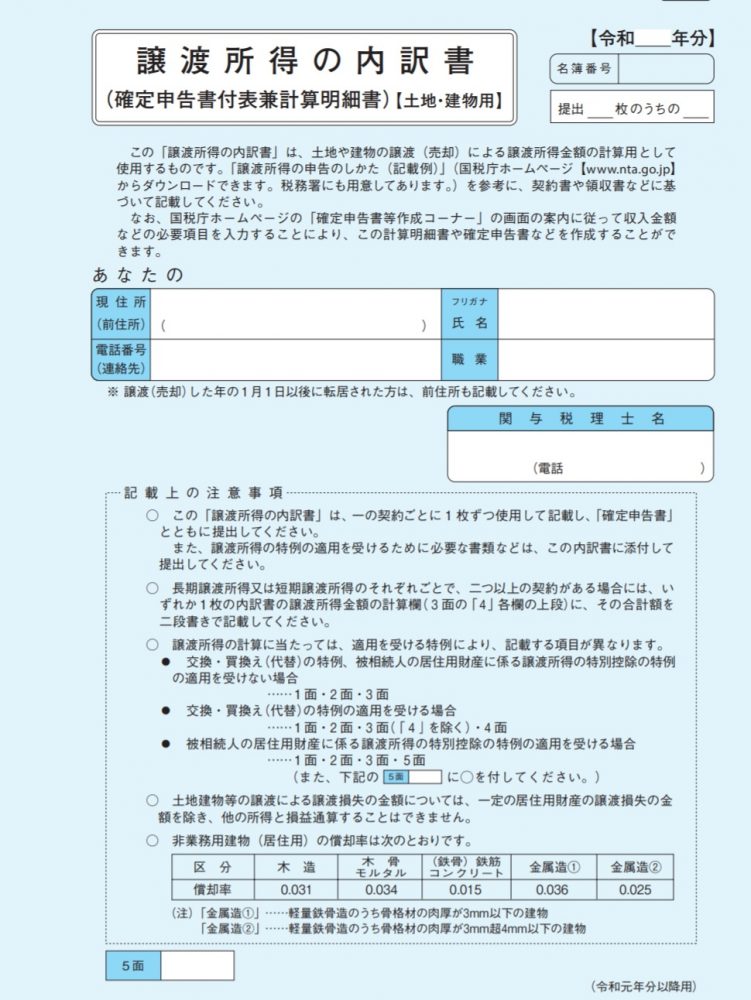

譲渡所得の計算明細書

譲渡所得があった場合には、次のうち該当の計算明細書等を提出します。・譲渡所得の内訳書【土地・建物用】

・居住用財産の譲渡損失の金額の明細書(居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除用)

・特定居住用財産の譲渡損失の金額の明細書(特定居住用財産の譲渡損失の損益通算及び繰越控除用)

・譲渡所得の内訳書【総合譲渡用】

金融商品関係の申告書付表

株式等を譲渡した場合には、次の計算書を提出します。・株式等に係る譲渡所得等の金額の計算明細書

また、上場株式や先物取引などの譲渡で損失を出し、繰越控除を受ける場合には、次の申告書付表を提出します。

・申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

・申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

・申告書付表(先物取引に係る繰越損失用)

確定申告の必要書類|医療費控除

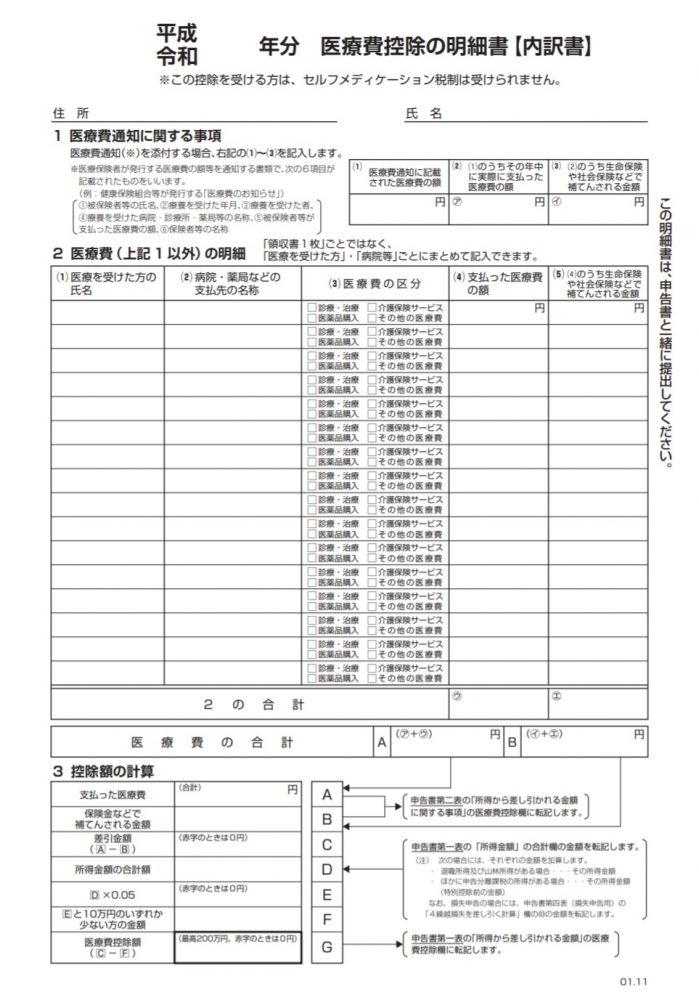

医療費控除の明細書

通常の医療費控除を受けるときは、確定申告書に「医療費控除の明細書」を添付します。

→医療費の明細書ダウンロードへ

※「医療費控除の明細書」に代えて健康保険組合等からの「医療費のお知らせ」を添付することもできます。

※寝たきりの場合のおむつ代を医療費控除の対象にする場合は、医師が発行する「おむつ使用証明書」の添付が必要です。2年目以降は、「おむつ使用証明書」に代えて、介護保険法の規定に基づく主治医意見書の内容を市町村が確認した書類又はその主治医意見書の写しの添付又は提示でもOKです。

※医療費の領収書の提出は、平成29年分から不要になりました。ただし、自宅で5年間の保存義務があります。

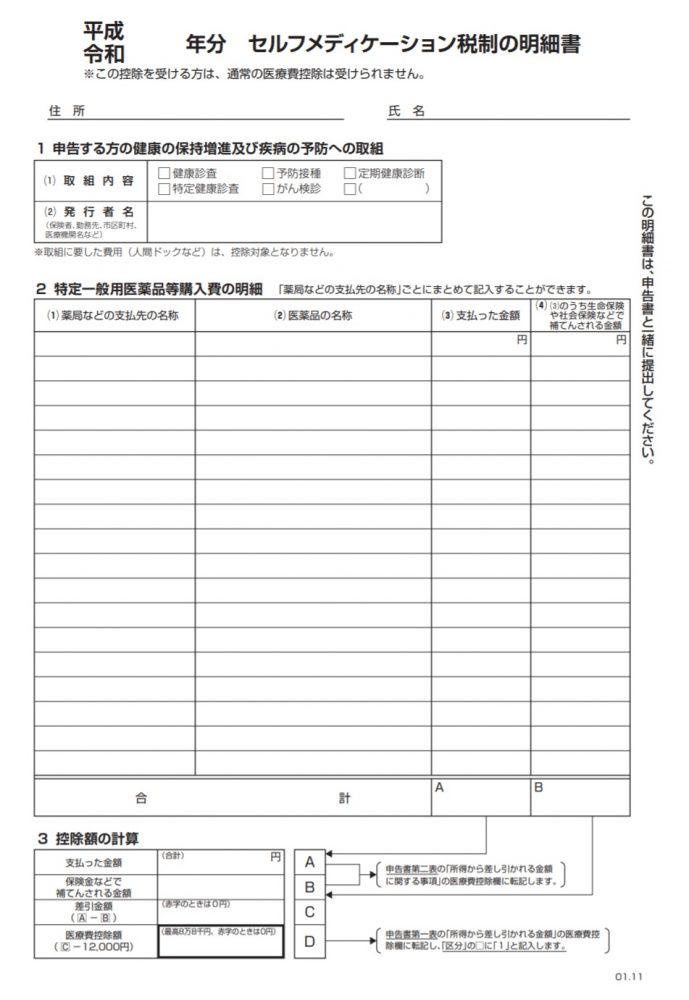

セルフメディケーション税制の明細書

通常の医療費控除ではなく、セルフメディケーション税制の提供を受けるときは、確定申告書に「セルフメディケーション税制の明細書」及び「一定の取組を行ったことを明らかにする書類」を添付します。セルフメディケーション税制の明細書

→セルフメディケーション税制の明細書ダウンロードへ

一定の取組を行ったことを明らかにする書類とは

一定の取組を行ったことを明らかにする書類として、次のいずれかの書類を添付します。・インフルエンザの予防接種又は定期予防接種(高齢者の肺炎球菌感染症等)の領収書又は予防接種済証

・市区町村のがん検診の領収書又は結果通知表

・職場で受けた定期健康診断の結果通知表

・特定健康診査の領収書又は結果通知表

・人間ドックやがん検診をはじめとする各種健診(検診)の領収書又は結果通知表

確定申告の必要書類|源泉徴収票・控除証明書・年末残高証明書

次の収入があったり、控除を受ける場合には、それぞれの書類を原則として提出しなければなりません。(電子申告の場合を除く)源泉徴収票

※2019年分から、給与所得の源泉徴収票や公的年金の源泉徴収票は提出不要になりました。→参考:国税関係手続が簡素化されました(国税庁)

なお、報酬の支払調書は、もともと提出する必要はありません。そもそも、支払った側に発行義務がないからです。

控除証明書

| 証明書 | 説明 |

| 国民年金控除証明書 | 国民年金保険料について社会保険料控除を受ける場合に必要です。 |

| 小規模企業共済等掛金払込証明書 | 国民年金基金や確定拠出年金、小規模企業共済掛金について、社会保険料控除を受ける場合に必要です。 |

| 生命保険料控除証明書 | 生命保険料について、生命保険料控除を受ける場合に必要です。 |

| 地震保険控除証明書 | 地震保険料について、地震保険料控除を受ける場合に必要です。 |

確定申告の必要書類|配当所得、株式譲渡

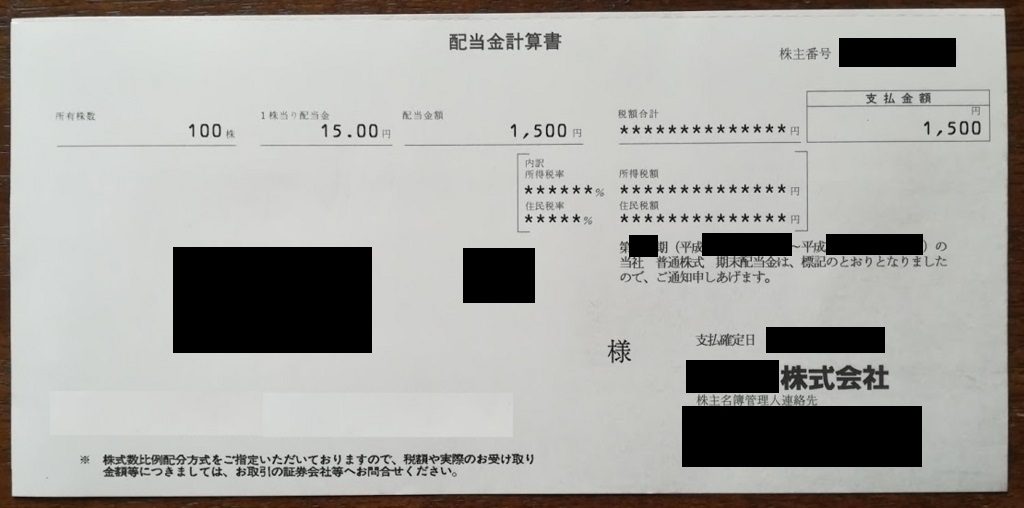

配当所得を申告する場合

配当所得を申告する場合には、配当収入を明らかにする次の書類などが必要でしたが、2019年分から提出不要になりました。・特定口座年間取引報告書

・上場株式配当等の支払通知書

・オープン型証券投資信託収益の分配支払通知書

など

株式譲渡所得を申告する場合

株式等譲渡所得を申告する場合には、取引の損益が計算できる次の書類などが必要です。・取引報告書、受渡計算書(一般口座)

※特定口座年間取引報告書(特定口座)は、2019年分から提出不要になりました。

確定申告の必要書類|譲渡所得の特例

居住用3000万円控除

マイホーム(居住用財産)を売った場合の特例を受ける場合に必要なものです。| 譲渡契約締結日の前日において、住民票の住所と売却した居住用財産の所在地とが異なる場合 | 戸籍の附票の写しなど |

マイホームを売ったときの特例(国税庁)

空き家3000万円控除

相続などにより取得した被相続人の居住用家屋・敷地等を売った場合の特例を受ける場合には必要なものです。| 書類 | 説明 |

| 被相続人居住用家屋等確認書 | 売った資産の所在地を管轄する市区町村長から交付を受けます |

| 耐震基準適合証明書又は建設住宅性能評価書の写し | 家屋を売却した場合のみ必要です |

| 売買契約書などの写し | 売却代金が1億円以下であることを明らかにするもの |

収用5000万円控除

土地収用法などの法律で収用権が認められている公共事業のために土地建物を売った場合に特例を受ける場合に必要なものです。市など公共事業の施行者から受けた次の書類

| 公共事業用資産の買取り等の申出証明書 | 市など公共事業の施行者から交付を受けたもの |

| 公共事業用資産の買取り等の証明書 | 市など公共事業の施行者から交付を受けたもの |

| 収用証明書 | 市など公共事業の施行者から交付を受けたもの |

収用等により土地建物を売ったときの特例(国税庁)

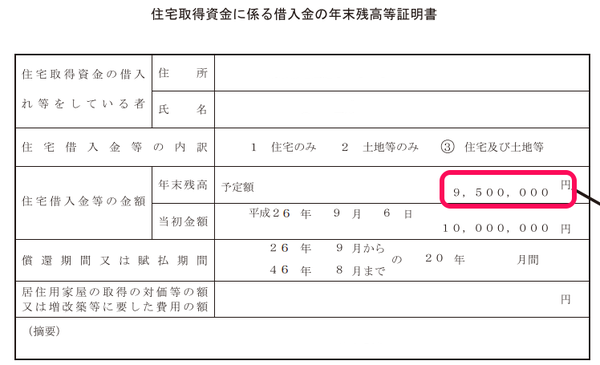

確定申告の必要書類|住宅ローン控除

住宅ローン控除(住宅借入金等特別控除)の適用を受ける場合に提出が必要な書類です。| 書類等 | 説明 |

| 住宅借入金等特別控除の計算明細書 | →令和5年分住宅借入金等特別控除額の計算明細書(国税庁)|

| 住宅ローン年末残高証明書 | 金融機関から送付された年末現在の住宅ローン残高証明書です。 |

| 土地・建物の登記事項証明書 | いわゆる登記簿謄本。原本。法務局で取得します。 |

| 建築工事等の請負契約書または売買契約書コピー | 収入印紙が貼ってあることを確認してください。 |

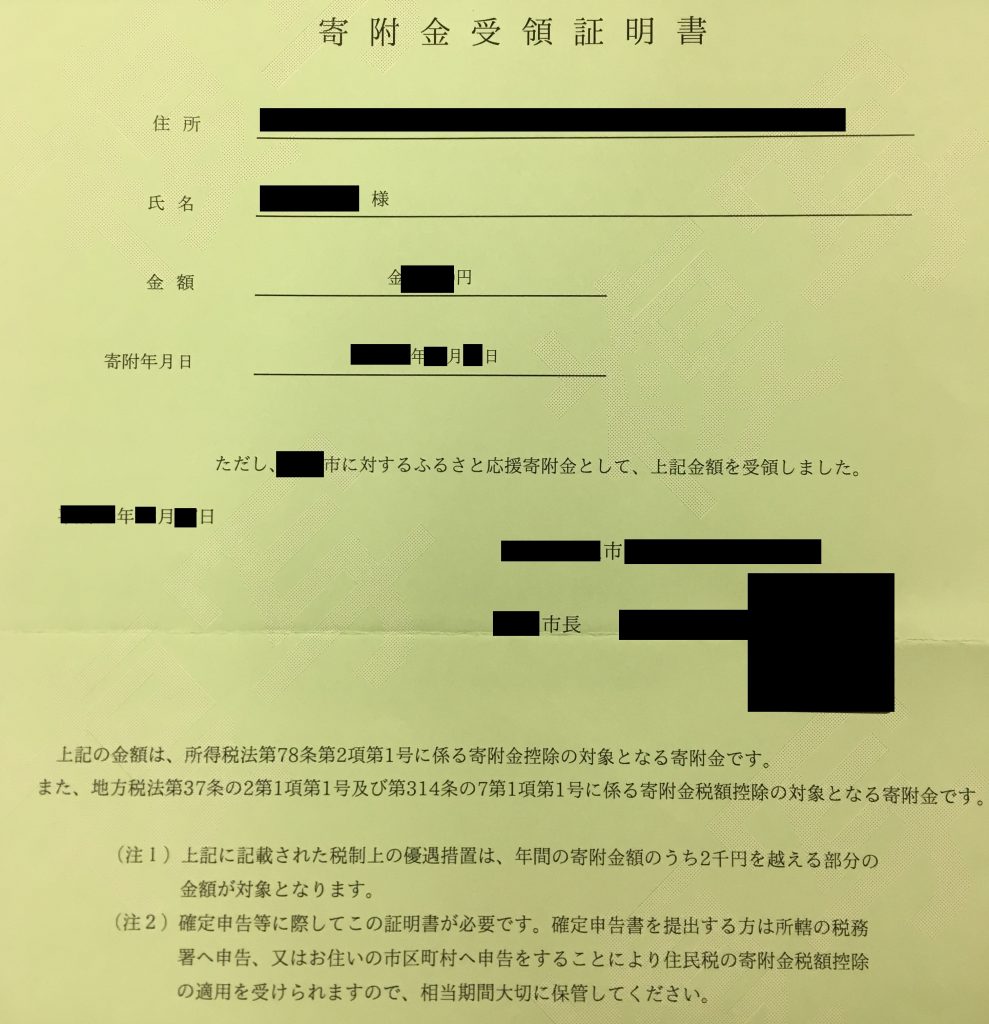

確定申告の必要書類|寄附金(税額)控除(ふるさと納税を含む)

寄付をして寄附金控除を受ける場合に提出する書類です。| 寄付先 | 支払い方法 | 必要書類 |

| ふるさと納税(各自治体) | 共通 | 寄附金受領証明書 ※令和3年分の確定申告から「寄附の受領証明書」に代えて、ふるさと納税ポータルサイト事業者が発行する年間寄附額を記載した「寄附金控除に関する証明書」を添付できることとなりました。 →令和3年分の確定申告からふるさと納税(寄附金控除)の申告手続が簡素化されます(国税庁) |

| 日本赤十字社 | 郵便局から支払い | 振込用紙の半券 |

| 銀行等からの支払 | (窓口)ご利用明細票 (ATM)ご利用明細票 |

|

| インターネットバンキング、テレホンバンキングからの支払い | (インターネットバンキング)確認画面を印刷したもの (テレホンバンキング)銀行から郵送されるお知らせ |

|

| 日本赤十字社の窓口でお支払い | 日本赤十字社発行の受領証 | |

| 赤い羽根共同募金 | 共通 | 共同募金会発行の領収書 |

| 政治献金 | 共通 | 総務大臣又は都道府県の選挙管理委員会等の確認印のある「寄附金(税額)控除のための書類」 |

| 学校、社会福祉法人等公益法人 | 共通 | 「寄附金受領証」及び「法人が一定の要件を満たしている旨の証明書の写し |

| 認定NPO法人 | 共通 | 寄附金を受領した旨、寄附金が認定NPO法人の主たる目的である業務に関連する旨、寄附金の額及び受領年月日を証する書類 |

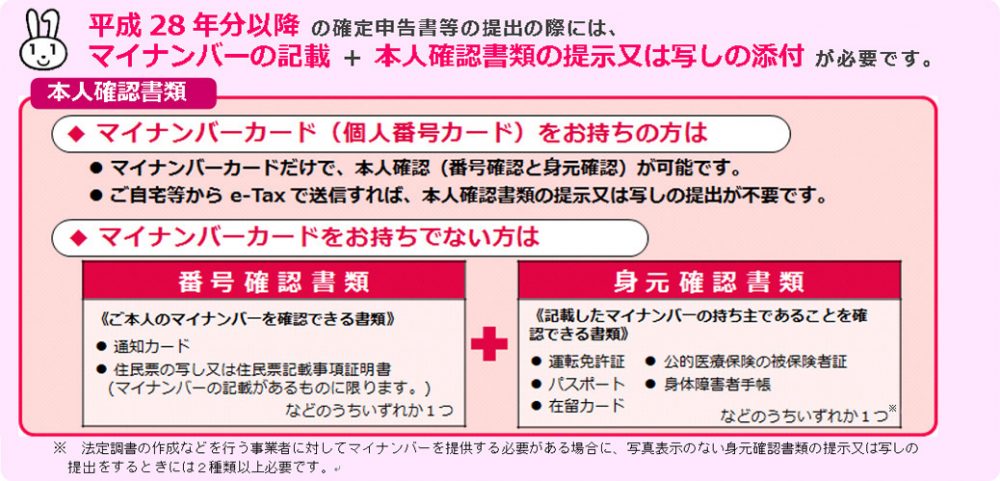

確定申告の必要書類|マイナンバー関係

所得税確定申告書を提出する際には、マイナンバー(個人番号)の確認がされます。次のものを税務署窓口で提示するか、コピーを申告書と一緒に提出します。

(次のいずれかのパターン)

・マイナンバーカード(個人番号カード)のコピー(裏・表)

・マイナンバー通知カードのコピーと身分証明書(運転免許証、パスポートなど)

・マイナンバーが記載された住民票と身分証明書(同上)

確定申告の必要書類|財産債務調書の提出が必要な場合

その年分の 退職所得を除く各種所得金額の合計額が2,000万円を超え、かつ、その年の12月31日において、その価額の合計額が3億円以上の財産又はその価額の合計額が1億円以上の国外転出特例対象財産を有する場合や、その年の12月31日においてその価額の合計額が10億円以上の財産を有する居住者は、「財産債務調書」を、翌年3月15日までに所轄税務署長に提出しなければなりません。→ 財産債務調書(同合計表)の様式ダウンロードへ(国税庁)

確定申告の必要書類|電子申告の場合に省略できるもの

所得税の確定申告書の提出を電子申告(e-Tax)を利用して行う場合、次の第三者作成書類については、その記載内容を入力して送信することにより、これらの書類の税務署への提出又は提示を省略することができます。対象となる主な第三者作成書類

医療費の領収書、セルフメディケーション税制の医薬品購入の領収書、一定の取組を明らかにする書類医療費に係る使用証明書等(おむつ証明書など)

社会保険料控除の証明書

小規模企業共済等掛金控除の証明書

生命保険料控除の証明書

地震保険料控除の証明書

寄附金控除の証明書

給与所得、退職所得及び公的年金等の源泉徴収票

住宅借入金等特別控除に係る借入金年末残高証明書

特定口座年間取引報告書

政党等寄附金特別控除の証明書

認定NPO法人寄附金特別控除の証明書(注5)

5年間保存が必要

ただし、これらの第三者作成書類については、原則として法定申告期限から5年間保存が必要です。まとめ

今回は、確定申告で提出が必要な書類についてまとめてみました。これらを提出しないと税務署から提出するように連絡が入ります。

申告してから再度書類を提出するのは面倒ですから、今回の記事を参考に提出書類に漏れがないようにしましょう。

参考 → 確定申告用紙のダウンロード|申告書、医療費控除、住宅ローン控除

【投稿者:税理士 米津晋次】