株式の売買を特定口座で行っている方が多いと思います。

株式を売って利益が出ることだけでなく、損失(売却損)となることもありますね。

そこで今回は、株式の譲渡損(売却損)が出た場合の確定申告について説明いたします。

なお、この記事は、源泉徴収ありの特定口座での売買を前提として説明します。

目次

株式の譲渡損失(売却損)が出た場合の確定申告|申告義務

株式の売却益に対する税金

株式等を売却して、譲渡益(売却益)が発生した場合の税金は、株式等の譲渡益(売却益)と給与などほかのの所得と合計して税金を計算する(総合課税)のではなく、ほかの所得と別に税額を計算することになっています。(分離課税といいます。)◆株式等の譲渡益(売却益)に対する税金の計算方法

・売却益(譲渡所得)=売却価額(譲渡価額)-(購入額+売却手数料等)・所得税:売却益✕15%

・住民税:売却益✕5%

※復興特別所得税を除く

つまり、売却益の一律20%の税金がかかるのです。

よく、売却額の20%と勘違いされている人がいます。

でも、売却益がでなければ、税金はかかりません。

特定口座とは

特定口座とは、個人投資家の申告を優しくし、さらに証券会社に源泉徴収を行ってもらうことを選択すれば、確定申告を不要とすることも可能とする制度です。特定口座に口座を開設していると、毎年1月に前年1年間の売買を集計した「特定口座年間取引報告書」が届きます。

源泉徴収ありの特定口座での売買には、確定申告の義務はない

特定口座には、「源泉徴収あり」のものと、「源泉徴収なし」のものがあります。通常は、特定口座を開設する際にどちらにするかを選択します。

特定口座「源泉徴収あり」を選択すれば、株式の売却益が出た際には、その売却益に対する所得税・住民税を証券会社が徴収して、税務署へ納税してくれます。

株式の売却損が出た場合には、もちろん所得税・住民税は発生しませんので、税金を徴収されることはありません。

証券会社は、その特定口座の売買について、年累計で売却益になっているかも管理してくれます。

一度売却益が出たものの、その後の株式の売却で損を出した場合には、売却益が出たときに徴収された所得税・住民税の一部を還付してもらえるのです。

したがって、源泉徴収ありの特定口座を一つだけ開設している場合には、株式の売却益に対する税金は、証券会社が徴収してくれていますから、確定申告をしなくてもいいのです。

株式の譲渡損失(売却損)が出た場合の確定申告|株式譲渡損失の損益通算と繰越控除

特定口座の株式譲渡損失を節税に活用する方法

上記で説明したように、源泉徴収ありの特定口座を一つだけ開設している場合には、株式の売却益となろうが、売却損となろうが、確定申告をしてくても問題ありません。

しかし、株式の譲渡損失(売却損)が出た場合はに、税金の節税に有効活用する方法が2つあり、そのために確定申告をする選択肢があります。

まずひとつは、株式の譲渡損と譲渡益を損益通算(相殺)する方法です。

そして、もうひとつが、株式の譲渡損失の繰越控除制度を利用する方法です。

株式の譲渡損失の損益通算

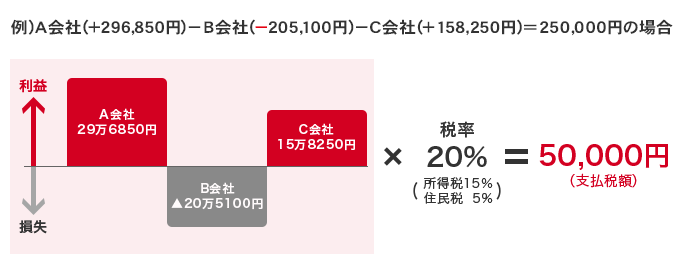

◆複数の特定口座の損益通算

特定口座を異なる2つ以上の証券会社に開設している場合で、ある証券会社の特定口座では、譲渡益が出ているもの、別の証券会社の特定口座では譲渡損失になっているという場合も該当します。

このような場合、譲渡益が出ている証券会社の特定口座では、譲渡益に対する所得税・住民税が証券会社で引かれています。

それに対し、譲渡損失が出ている証券会社の特定口座では、もちろん所得税・住民税は控除されません。

たとえば、A証券会社の特定口座で50万円の譲渡益が出た場合には、所得税・住民税が約10万円引かれるのに対し、譲渡損失80万円が発生したB証券会社の特定口座からは、所得税・住民税はひかれません。

この場合に確定申告しなければ、A証券会社で引かれた10万円の税金は戻ってきません。

しかし、確定申告すれば、A証券会社で出た売却益50万円とB証券会社で発生した売却損80万円が損益通算(相殺)され、合計では売却損30万円になりますので、A証券会社から引かれた税金10万円は還付されることになります。

出典:大和証券

◆ひとつの特定口座での損益通算

開設している特定口座が一つであっても、株式の譲渡損失(売却益)の損益通算が可能です。何と損益通算するかというと、配当とするのです。

株式の譲渡損失(売却益)を配当のプラスの所得税で穴埋めします。

たとえば、株式の売却損が50万円で、配当が10万円であれば、配当の10万円は相殺されます。

◆損益通算するには確定申告が必要か?

まず、「複数の特定口座の損益通算」をするには、必ず確定申告が必要です。

確定申告しなければ、損益通算は誰もやってくれません。

もちろん、税務署が親切にやってくれる訳がありません。

しかし、この株式の譲渡損(売却損)と配当との損益通算ですが、これについては、確定申告が必ず必要という訳ではありません。

特定口座で「上場株式配当等受領委任契約」を結ぶという方法があります。

この契約「上場株式配当等受領委任契約」を結ぶと、特定口座内に配当金が入ってくることになります。

そして、確定申告しなくても、特定口座内の株式の譲渡損(売却益)と配当金を自動で損益通算してくれるのです。

とても便利ですね。

株式の譲渡損失の繰越控除

◆株式の譲渡損失(売却損)を最大3年間繰り越すことが可能

損益で相殺しても、マイナスが残ることがありますね。

たとえば、複数の特定口座を開設している場合で、一つの特定口座での売却益が30万円で、もうひとつの特定口座の売却損が50万円だった場合です。

特定口座を一つしか開設していない場合でも、売却損が50万円出て、配当金が10万円しかない場合も、マイナスが残ります。

そんなときには、株式の譲渡損失(売却損)を翌年以降に繰り越す、繰越控除という制度が使えます。

もし今年、売却損が出たら、その損失を翌年から3年間に限り繰り越して、売却益が出たときに相殺できるという制度です。

たとえば、株式の譲渡損失(売却損)が10万円残った場合で、その翌年に株式の売却益が10万円出た場合には、翌年の確定申告では、繰越損失とその年の売却益を相殺して、課税対象は0円になるということです。

このように損失を繰り越すことで、翌年に利益が出ても、前年の損失を差し引いて課税されるので、翌年出た株式の売却益に対する税金を少なく済ますことができます。

出典:国税庁ホームページ

◆株式の譲渡損失(売却損)を繰り越すためには、毎年確定申告することが条件

この株式の譲渡損失(売却損)を翌年以降に繰り越すためには、損失額がなくなるまで最大3年間、毎年確定申告する必要があります。

株式の譲渡損失(売却損)が出た年に確定申告しても、その年の税金が安くなる訳ではありません。

翌年以降の税金が安くなる可能性があるのです。

◆株式の譲渡損失を繰り越すための確定申告を忘れたときはどうする?

株式の譲渡損失(売却損)を繰り越すためには、確定申告が必要だということでしたが、うっかり忘れることもありますよね。

忘れたら、損失の繰越制度を受けることはできないのではないか、と不安になります。

でも安心してください。

翌年3月15日までに確定申告しなかった場合でも、期限後申告することによって、株式の譲渡損失(売却損)の繰り越し制度を利用することが可能になります。

なぜなら、損失の繰越制度の条件に、期限内申告ですること、という条件がないからです。

また、すでに確定申告をした人が、その申告の中で損失の申告をし忘れたといった場合もあります。

一度確定申告書を提出していると、期限後申告をすることはできません。

こんなときは、「更正の請求」という制度を使います。

なお、いずれも、申告期限から5年以内に手続きしなくてはなりません。

申告期限から5年を超えてしまうと、もう受け付けてはもらえません。

気をつけましょう。

「取引するのはたった1銘柄だけ!株価の予測なんて1mmもしない!1日5分の取引で年利100%を達成した『波乗り株トレード』」

株式の譲渡損失(売却損)が出た場合の確定申告|65歳以上の人は社会保険にも注意

65歳以上の場合には、社会保険も含めて申告すべきか判断すべし

◆国民健康保険における繰越損失の扱い

国民健康保険では、前年の損失の繰越控除を使うために確定申告し、差引きしてプラスになった場合、そのプラスになった分だけが保険料の算定に加わります。

繰越損失が30万円で、2年目の売却益が50万円だった場合に、保険料の算定に加わるのは、20万円(2年めの売却益50万円-繰越損失30万円)だけです。

つまり、国民健康保険については、税金と同じで繰越控除が認められるという訳です。

◆介護保険における繰越損失の扱い

一方、介護保険における扱いは、同じ公的保険なのに国民健康保険と異なっています。

介護保険の保険料の算定では、繰越控除は考慮されないのです。

国民健康保険での例と同様に、繰越損失が30万円で、2年目の売却益が50万円だった例で説明しましょう。

介護保険の保険料の算定に加わるのは、国民健康保険のように20万円(2年めの売却益50万円-繰越損失30万円)ではなく、2年目の売却益全額の50万円となります。

◆譲渡損失の繰越控除を申告することによって、介護保険料が増額になる

このように、税金を安くしようと繰越控除制度を利用しようと確定申告することで、確かに税金は安くなりますが、介護保険料が増額になってしまうことになります。

その結果、確定申告をするよりも、かえって確定申告をしない方が有利となることもあります。

◆損益通算を申告することによって国民健康保険料も介護保険料も増額になる

複数の特定口座があり、一方の株式の売却損と、売却益が出ている別の特定口座を損益通算して、差引プラスになった場合には、そのプラス分については、国民健康保険料の算定においても、介護保険料の保険料の算定においても対象になります。

その結果、税金を安くしようと複数口座の損益通算を利用しようと確定申告することで、確かに税金は安くなりますが、国民健康保険料も介護保険料も増額になってしまうことになります。

株式の譲渡損失(売却損)が出た場合の確定申告|70歳以上の人は医療費の窓口負担も考慮すべし

70歳以上の場合には、上記の保険料に加えて、医療費の窓口負担についても考慮して、申告すべきかどうかを判断する必要があります。

医療費の原則的な窓口負担

医療費の窓口負担の原則的な扱いは、次のようになっています。(1)小学生から70歳未満:3割負担

(2)70歳から74歳:2割負担

(3)75歳以上:1割負担

医療費の窓口負担の例外

◆70歳以上でも窓口負担割合が下がらない場合も

原則的な医療費窓口負担割合は、上記のように、70歳以上の人は、70歳未満の人に比べて負担割合が低くなっています。

ところが、たとえ70歳以上であっても、70歳未満の人と同様に3割負担となって、負担割合が下がらない場合があるのです。

それがどんな場合かというと、70歳以上でも「現役並み収入がある」と認定されるときです。

いやな規定ですね。

◆「現役並み収入がある」とは

「現役なみ収入がある」と言われても、とても抽象的ですよね。

窓口の負担割合が下がらない「現役並み収入がある」とは、具体的に数字ではどのような場合が該当するのでしょうか。

会社員ので単身者の場合、年収383万円、夫婦なら年収合計520万円というのが「現役なみに収入がある」かどうかの境になっているようです。

自営業者や無職の人など国民健康保険加入者の場合は、前年の所得が145万円だそうです。

(※自治体によって、この金額が異なる場合があります。念のため、自治体にお問い合わせください。)

損益通算や繰越控除を申告することで窓口負担が3割になることも

株式の譲渡損失(売却損)が発生していても、医療費の窓口負担については、売却収入も「現役なみに収入がある」かどうかの収入含めて判断されます。

極端な例ですが、株式の売却収入が600万円、売却損が1000万円だったとしても、この株式の売却取引だけで収入が600万円になってしまいます。

その結果、「現役なみに収入がある」に該当してしまい、医療費の窓口負担が3割に増額になってしまうのです。

まとめ

今回は、株式の譲渡損(売却損)が出た場合の確定申告について説明しました。

株式の譲渡損(売却損)が出たら、確定申告をした方が有利だ、という多くの情報があります。

確かに、税金(所得税・住民税)だけを考えればそのとおりです。

しかし、65歳以上の人については、社会保険料の負担増も考慮すべきです。

確定申告することによって、社会保険の負担が、税金の減少以上に増える場合があるからです。

かなり複雑になりますが、税金だけでなく、社会保険も考慮して確定申告するかどうかを判断しましょう。

【投稿者:税理士 米津晋次】