返礼品で人気のふるさと納税。

2015年からは、ふるさと納税限度額が2倍に引き上げられて、

魅力が増大しました。

でも確定申告するのが面倒だから・・・

とふるさと納税をしない人も多いようでした。

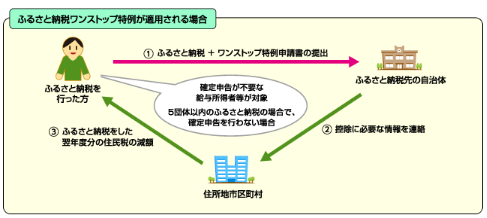

そのような人のために、ふるさと納税には確定申告不要制度があります。

「ワンストップ特例制度」です。

そこで今回は、このふるさと納税確定申告不要制度の利用方法と注意点をご説明いたします。

ふるさと納税の確定申告不要はサラリーマンに適用

ふるさと納税の確定申告不要(ワンストップ特例制度)の条件

ふるさと納税の確定申告不要制度は、誰でも利用できる制度ではありません。次の3つをすべて満たした人だけがワンストップ特例制度を利用できるのです。

(1)確定申告をする必要がない人

(2)ふるさと納税先が5つの自治体まで

(3)「寄附金税額控除に係る申告特例申請書」をふるさと納税先に提出する

です。

出典:総務省

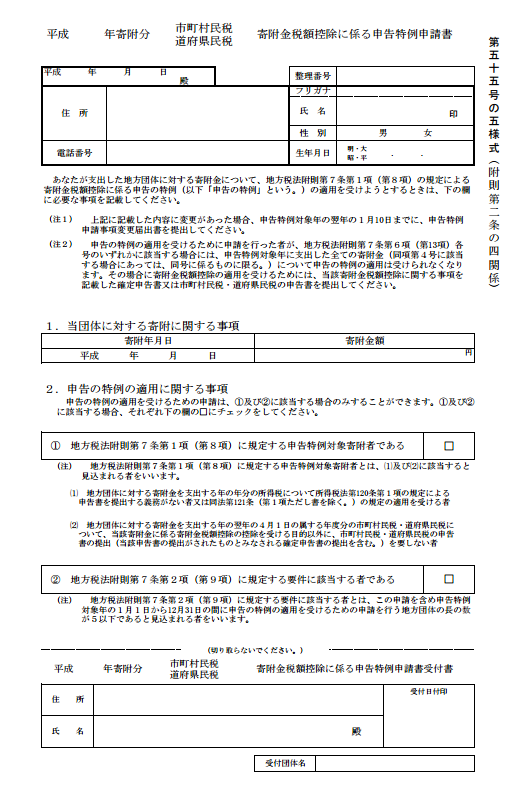

「寄附金税額控除に係る申告特例申請書」をふるさと納税先に提出する

確定申告が不要のワンストップ特例制度を利用するには、「寄附金税額控除に係る申告特例申請書」を各ふるさと納税先に郵送で申請する必要があります。

この申請書を提出しないと、確定申告が必要となります。

ふるさと納税の確定申告不要制度が適用にならない人(注意点)

ふるさと納税の確定申告不要制度の条件を上記で説明しましたが、改めて、誤りやすい点を確認したいと思います。確定申告をする必要のない人

「確定申告をする必要のない人」とは、簡単に言えば「サラリーマン」で年末調整を受けた方です。サラリーマンが副業をしている場合

サラリーマンが、副業としてアルバイトをしていたり、不動産賃貸をしていたり、ネット販売をしていたりして、確定申告をすべき要件に該当した場合は、このふるさと納税確定申告不要制度を利用することができません。これらの場合は、確定申告でふるさと納税も申告することになります。

サラリーマンで医療費控除や住宅ローン控除の申告した場合

サラリーマンで1ヶ所だけに勤務して年末調整を受けた方でも、たとえば、医療費控除や住宅ローン控除を申告して所得税の還付を受けた人も、、このふるさと納税確定申告不要制度を利用することができません。これらの場合も、確定申告の際にふるさと納税も申告することになります。

サラリーマンで年収2000万円を超える人

1ヶ所だけに勤務するサラリーマンでも、年収2000万円を超える人は年末調整できません。したがって、この方は確定申告する必要がありますので、このふるさと納税の確定申告不要制度を利用することはできません。

ふるさと納税先が5つの自治体まで

ふるさと納税の返礼品に各地の特産品が用意されています。それぞれとても魅力的です。

できるだけ多くの自治体にふるさと納税して、その魅力的な特産品の送付を受けたいところですが、このワンストップ特例制度を利用して、確定申告不要とするためには、最高5つの自治体までにしないと適用がされません。

なお、1つの自治体に複数回寄付をしても、1カウントとなります。

「寄附金税額控除に係る申告特例申請書」をふるさと納税先に提出する

ふるさと納税申込みフォームで「寄附金税額控除に係る申告特例申請書を要望する」にチェックをつければいいい?

各市町村のふるさと納税申込みフォームに「「寄附金税額控除に係る申告特例申請書を要望する・しない」の項目があります。そこで「要望する」にチェックをしただけでは、「寄附金税額控除に係る申告特例申請書」を提出したことにはなりません。

用紙が送付されてきますので、それをその自治体へ郵送しなければ提出したことにならないのです。

「寄附金税額控除に係る申告特例申請書」は1ヶ所に提出すればいい?

「寄附金税額控除に係る申告特例申請書」は、ふるさと納税したすべての自治体に郵送で提出しなければなりません。A市、B市、C町の3つの自治体にふるさと納税をしたのであれば、「寄附金税額控除に係る申告特例申請書」をA市、B市、C町の3つの自治体すべてに郵送で提出しなければなりません。

1ヶ所でも提出もれがあれば、提出がもれた自治体への寄附に対する寄附金控除の適用はありません。

ふるさと納税の確定申告不要制度の手続き

確定申告が不要のワンストップ特例制度を利用するには、「寄附金税額控除に係る申告特例申請書」をふるさと納税先に申請する必要があります。「寄附金税額控除に係る申告特例申請書」の用紙取得方法

「寄附金税額控除に係る申告特例申請書」の用紙は、自治体によっては・特産品と一緒に書類を送ってくれるところ

・書類を送って欲しいと申請した場合に送ってくれるところ

・市町村のHPからダウンロードして申請してください、というところ

があります。

ふるさと納税した先の自治体の指示にしたがってください。

もし、「寄附金税額控除に係る申告特例申請書」の用紙を紛失した場合や、送付の申請を忘れた場合には、ふるさと納税先の自治体に連絡して、用紙を送付してもらいましょう。、

「寄附金税額控除に係る申告特例申請書」の提出期限

ふるさと納税の確定申告が不要となる「ワンストップ特例制度」を受けるために提出する「寄附金税額控除に係る申告特例申請書」にも提出期限があります。提出期限は

・ふるさと納税した翌年の1月10日まで

です。

自治体から用紙が送付されてきたら、忘れないようにすぐに提出しておきましょう。

なお、印鑑は、シャチハタは認められません。

FAXやメールによる申請も認められません。

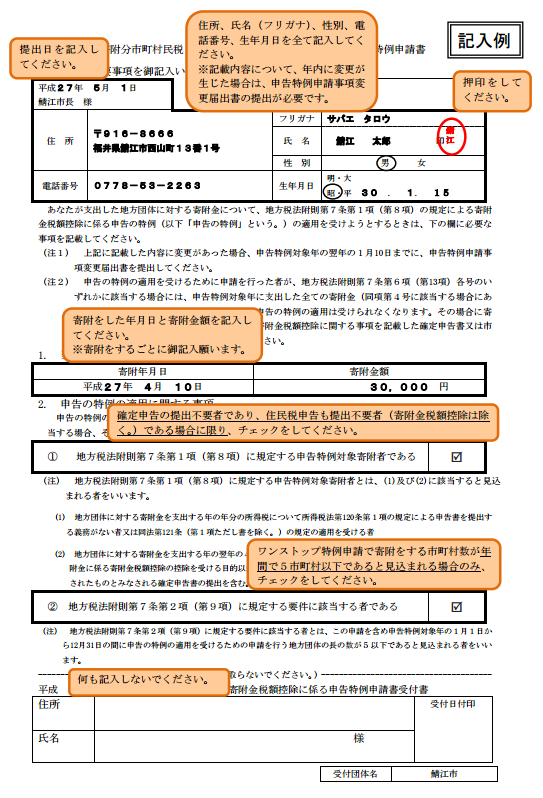

「寄附金税額控除に係る申告特例申請書」の書き方

「寄附金税額控除に係る申告特例申請書」の記入例をご紹介します。

出典:鯖江市

平成28年から、マイナンバーの記入とその内容を記すコピーの添付が必要になりました。

改めて確認しますが、この申請をしても、そもそもほかの条件を満たさないと有効になりませんのでご注意ください。

「寄附金税額控除に係る申告特例申請書」の提出後に名前や住所が変更になった場合

「寄附金税額控除に係る申告特例申請書」をふるさと納税先に提出した後、結婚をしたり、引っ越しをしたりして、氏名や住所が変更になる場合があります。この場合は、申請書を提出した自治体に「寄附金税額控除に係る申告特例申請事項変更届出書」を提出しなければなりません。

この変更届を忘れると、確定申告不要にならないので注意しましょう。

ワンストップ特例制度を利用すると、住民税だけが減額される

ふるさと納税を確定申告で申告すると、所得税と住民税から減額されます。それに対し、ワンストップ特例制度を利用した場合は、所得税からは減額されず、住民税だけから減額されるしくみになっています。

どちらも減額される合計額は同じです。

まとめ

ふるさと納税の確定申告不要制度(ワンストップ特例制度)について説明しました。せっかくのこの確定申告不要制度を間違いなく利用して、ふるさと納税を有効活用していただきたいと思います。