お子さんが小さいなどの事情でパートに出ることはなく、在宅で内職をしている人も多いと思います。

最近では、データ入力やデザイン作成などの在宅ワークの仕事をインターネットを通じて受けている方も多いですね。

これら内職や在宅ワークは給料ではありませんから税金がどうなるか気になります。

そこで今回は、内職の税金について説明しましょう。

内職・在宅ワークの確定申告|内職(家内労働者)の特例

給料なら55万円は引いてもらえる

内職ではなく、パートに出れば、給与所得になります。そうすると少なくとも概算経費として最低55万円は引いてもらえます。(「給与所得控除」といいます。)

※令和2年(2020年)から給与所得控除額が改正になっています。

◆給与103万円のときの所得計算

したがって、給与収入103万円の場合の給与所得の金額は、次のようになります。・給与収入103万円-給与所得控除55万円=48万円

◆パートなら収入103万円まで扶養に入れる

所得税では、所得金額が48万円以下であれば、夫の扶養(控除対象配偶者)になれます。したがって、パートに出た場合には、給与収入103万円以下であれば、夫の扶養に入れます。

※2018年(平成30年)からは、夫の合計所得金額が1000万円を超えると扶養に入れなくなりました。

内職・在宅ワークは雑所得

一方、内職の収入は、給料ではありません。雇用されている訳ではないですからね。内職の場合、所得の種類は、給与所得ではなく、雑所得になります。(本業の場合は事業所得)

雑所得の所得金額は、次のように計算します。

・雑所得金額=収入金額-必要経費

◆内職で必要経費はわずか

内職の場合、必要経費はあまり必要ないと思います。仕事場の家賃や光熱費をプラスしても、とても最低給与所得控除額の年間55万円に届きません。

パートなら、給与所得控除として最低55万円が概算経費として認められるのに・・・

◆内職だと収入103万円でも扶養に入れなくなってしまう

たとえば、内職による収入が103万円で、必要経費が20万円だったとしましょう。そうすると、雑所得の金額は、次のようになります。

・内職収入103万円-必要経費20万円=83万円

所得金額が48万円を超えますので、所得税では夫の扶養(控除対象配偶者)に入れないことになります。

そこで「家内労働者等の必要経費の特例」が設けられた

このように、パートに働きに出た場合と内職の場合で、同じ収入でも所得金額が大きく異なって不公平ではないか、と思いますよね。そこで、パートと内職のバランスをとるために、内職の場合でも、必要経費として最低55万円を認める「家内労働者等の必要経費の特例」が設けられました。

→ 家内労働者等の必要経費の特例(国税庁)

内職の税金をまとめると、次のようになります。

◆原則による内職の所得金額

・内職収入103万円-必要経費20万円=83万円(夫の扶養になれない)◆家内労働者等の必要経費の特例による内職の所得金額

・内職収入103万円-必要経費55万円=48万円(夫の扶養になれる)◆内職収入201万円までは配偶者特別控除が受けられる

奥様の内職収入が103万円を超えて「配偶者控除」を受けられない場合でも、収入が201万円以下であれば、パートの場合と同様にご主人側は「配偶者特別控除」を受けることができます。配偶者特別控除は、所得金額133万円まで受けることができるからです。

※ご主人の合計所得金額が1,000万円を超えると、配偶者特別控除は受けられません。

内職・在宅ワークの確定申告|「家内労働者特例」の条件

内職に該当する条件

「家内労働者の必要経費の特例」が適用できるのは、次のいずれかに該当する人とされています。| 1 | 家内労働者、外交員、集金人、電力量計の検針人又は特定の方に対して継続して労務の提供をする人 |

| 2 | 事業所得及び雑所得の必要経費と給与所得の収入金額の合計が55万円に満たない人 |

もう少し、詳しく説明すると、「家内労働者等の必要経費の特例」が適用になるのは、金額要件を別にして

| 1 | 特定の人を対象としている(不特定多数の人が相手ではない) |

| 2 | 継続的に行っている |

| 3 | 販売ではなくサービス(人的役務)である |

そうすると、この「家内労働者等の必要経費の特例」は、内職だけでなく、かなり広く適用になりますね。

ちなみに「内職」は、「家内労働者」とされており、「家内労働者」とは、国税庁の「家内労働者等の事業所得等の所得計算の特例の適用を受ける方へ」で次のように定義されています。

家内労働者とは、物品の製造や加工、改造、修理、浄洗、選別、包装、解体、販売又はこれらの請負を業とする人から、主として労働の対価を得るために、その業務の目的物たる物品(物品の半製品、部品、附属品又は原材料を含みます。)について委託を受けて、物品の製造や加工、改造、修理、浄洗、選別、包装、解体に従事する方であって、その業務について同居の親族以外の人を使用しないことを常態とする方をいいます。

◆特例が適用できる場合の例

| 内職 | 在宅ワーク(在宅ワーカー) | 電気やガスの検針員 |

| 新聞代やNHK受信料の集金員 | 保険会社の外交員 | 特定の元請け会社から仕事をもらっている人 |

| 特定の会社に所属している講師 | ヤクルトおばさん | アフィリエイター |

| シルバー人材センターに就業している人 | レースクイーン |

◆特例が適用できない場合の例

| 店舗・事務所を開いている場合 | 自宅で教えている学習塾講師 | 自宅で教えているピアノ講師 |

内職収入のほか給与収入(パート収入)もある場合

内職収入のほかに給与収入もある場合の「家内労働者等の必要経費の特例」の適用については、次のようになっています。(1)給与収入が55万円以上の場合は、「家内労働者等の必要経費の特例」は受けられません。

(2)給与収入が55万円未満のときは、55万円からその給与収入を差し引いた残額と、事業所得や雑所得の実際にかかった経費とを比べて高い方がその事業所得や雑所得の必要経費になります。

「家内労働者等の必要経費の特例」で赤字にはできない

「家内労働者等の必要経費の特例」による必要経費額は、事業所得や公的年金等以外の雑所得の収入金額が限度です。つまり、赤字にはできないということです。

内職収入とそれ以外の収入がある場合の具体例

◆具体例1

【給与収入50万円と内職収入40万円・必要経費10万円の場合】(1)給与所得=給与収入50万円-給与所得控除50万円=0円

(2)内職の必要経費特例=55万円-給与収入50万円=5万円

(3)雑所得=内職収入40万円-必要経費特例5万円=35万円

(4)合計所得金額=給与所得0円+雑所得35万円=35万円

◆具体例2

【公的年金等・内職以外の雑所得の収入金額30万円・必要経費15万円と内職収入80万円・必要経費10万円の場合】(1)「家内労働者等の必要経費の特例」の適用判定

・公的年金等・内職以外の雑所得の必要経費:15万円+10万円=25万円<55万円

したがって、「家内労働者等の必要経費の特例」が適用できます。

(2)雑所得の金額

・雑所得金額:公的年金等・内職以外の収入金額30万円+内職収入80万円-必要経費特例55万円=55万円

◆具体例3

【公的年金等・内職以外の雑所得の収入金額100万円・必要経費60万円と内職収入80万円・必要経費10万円の場合】(1)「家内労働者等の必要経費の特例」の適用判定

・公的年金等・内職以外の雑所得の必要経費:60万円+10万円=70万円>55万円

したがって、「家内労働者等の必要経費の特例」は適用できません。

(2)雑所得の金額

・雑所得金額:公的年金等・内職以外の収入金額100万円-必要経費60万円

+内職収入80万円-必要経費10万円

=110万円

内職・在宅ワークの確定申告|確定申告は必要?

「家内労働者等の必要経費の特例」を使えるのは、確定申告が条件

所得金額(内職収入-(本来の)必要経費)の金額が48万円以下であれば、確定申告をする義務はありませんし、所得税はかかりません。所得金額が48万円を超えれば、確定申告の義務があります。

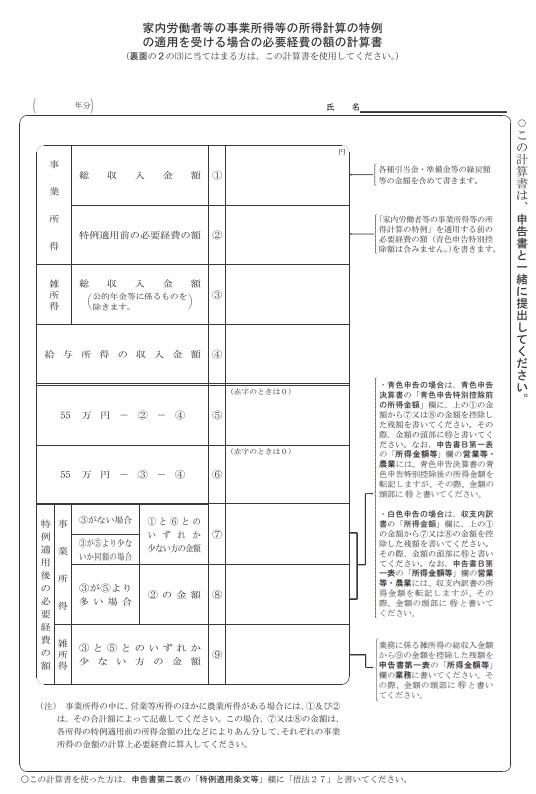

「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」を申告書に添付する

「家内労働者等の必要経費の特例」を受ける場合には、確定申告書と一緒に「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」を提出します。

この計算書の様式は、次よりダウンロードできます。

→ 家内労働者等の特例計算書(PDFファイル。国税庁)

確定申告書第二表の「特例適用条文等」に記載する

「家内労働者等の必要経費の特例」を受ける場合には、所得税確定申告書第二表中央左側の「特例適用条文等」に「措法27」と記載してください。

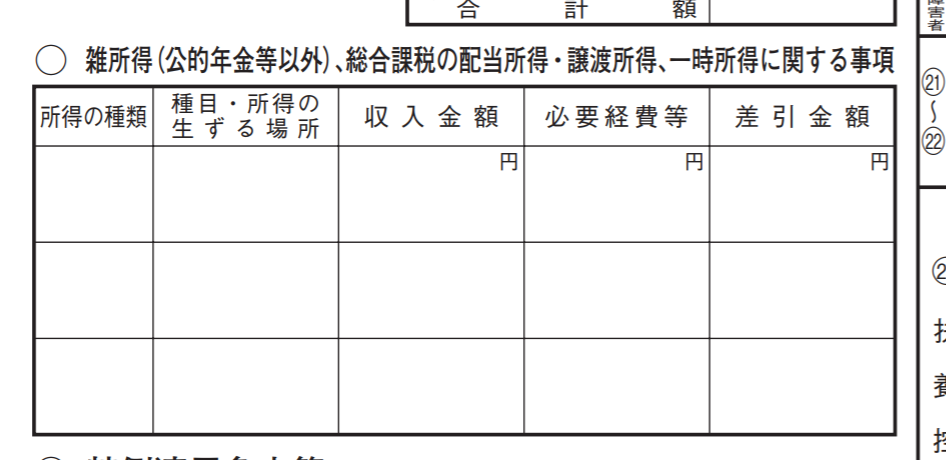

確定申告書第二表の雑所得の計算欄に記載する

「家内労働者等の必要経費の特例」を受ける場合で、雑所得以外に収入がない場合には、所得税確定申告書第二表の「雑所得(公的年金等以外)、総合課税の配当所得・譲渡所得、一時所得に関する事項」欄に次のように記載します。・所得の種類:「雑」

・収入金額:内職収入

・必要経費等:「家内労働者等の必要経費の特例」により計算した必要経費額

・差引金額:収入金額-必要経費等

内職は事業所得か雑所得か?

事業所得と雑所得の区分には、税法上境界として難しいところです。事業所得とされるのは、誰がみてもそれを商売として生活しているぐらいの収入がある場合です。

そこまでの収入がいかなかければ、雑所得となります。

その意味では、「内職」と言っている限りは雑所得となるでしょう。

内職は実質青色申告にできない

事業所得は、青色申告ができます。青色申告ができれば、複式簿記による記帳などの条件を満たせば、最大65万円の青色申告特別控除の適用が受けられ、所得金額を圧縮することができます。

それに対し、雑所得には、青色申告は認められていません。

したがって、内職をしている人が青色申告特別控除を受けることは実質できないことになります。

インターネットで流れている情報では、「家内労働者等の必要経費の特例」と青色申告特別控除がダブルで適用できるとしているものがあります。

「開業届」を税務署に提出すれば、事業所得に該当する、というニュアンスの情報が多いです。しかし、それは疑問です。

「開業届」を税務署に提出したからといって、事業的規模でなければ、雑所得とされてしまいます。

2022年10月に公表された所得税基本通達の改正でも、記帳・帳簿書類の保存があっても、社会通念で事業所得になるのかを判断することになっています。

ただ、事業所得の規模になれば、必要経費は年間55万円を超えるでしょうし、必要経費が55万円を超えないなら規模的には雑所得に該当するでしょう。

その意味では、事業所得の規模で必要経費が55万円以下となる人は、ほんの一握りなのではないでしょうか。

つまり、「家内労働者の必要経費の特例」と青色申告特別控除は、実質どちらか一方しか受けられないと考えます。

まとめ

今回は、内職の確定申告・税金について説明しました。「家内労働者等の必要経費の特例」は、いわゆる内職以外でも適用できる範囲が広いです。

特に最近増えている在宅ワークをしている人にも適用が可能です。

所得税確定申告で「家内労働者等の必要経費の特例」を適用できないか、検討されてはいかがでしょうか。

【投稿者:税理士 米津晋次】