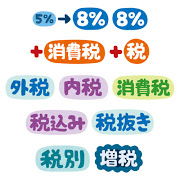

2015年から相続税の基礎控除額(非課税枠)が縮小されました。

●基礎控除額=3,000万+600万×法定相続人

改正前は、相続税がかかるのはお金持ちだけ、ということでしたが、この改正により、普通の人も相続税がかかるようになりました。

そこで今回から、相続税対策の基本を説明します。

・相続税対策の基本2-非課税制度を活用する(保険、墓、仏壇など)

・相続税対策の基本3-財産の評価を下げる(土地建物購入+賃貸など)

目次

相続税対策の基本1-財産を減らす

相続税対策の基本の第1は、将来の相続財産を減らすことです。相続財産を減らすために一番手軽なのは、生前贈与です。

贈与税は、年間110万円以内は贈与税がかかりません。

この年間110万円の非課税枠をうまく使って将来の相続財産を減らしていきます。

この「生前贈与」は他の相続税対策とは異なり、諸費用や税金などの経費をあまりかけずに行なうことができます。

相続対策としての生前贈与のポイント

生前贈与を使って将来の相続財産を減らすために有効なことは、早くから始めることと、毎年多人数に贈与する、ということです。生前贈与は多人数へ行なう

贈与税の非課税枠は年間110万円です。したがって、年間100万円を生前贈与する場合、一人だけに行えば、100万円/年将来の相続財産を減らすことができます。

でも、財産額が多い場合、これでは、なかなか減りませんね。

贈与税非課税枠の110万円というのは、貰った人ごとの計算です。

したがって、子や孫の5人へ年間100万円ずつ贈与すれば、年間500万円(100万円×5名)の財産を移動することができます。

もし、子や孫の10人へ年間100万円ずつ贈与すれば、年間1000万円(100万円×10名)の財産を移動することができます。

このように、相続税対策としての生前贈与を効果的に活かす第1のポイントは、多人数へ贈与する、ということです。

生前贈与は早くからスタートする

何度も説明していますが、贈与税の非課税枠は、毎年110万円です。毎年100万円を一人に贈与した場合には、1年で100万円の財産を移動することができます。

亡くなるまで5年だった場合、100万円×5年=500万円の財産移動しかできません。

それが、亡くなるまで20年あった場合には、100万円×20年=2000万円の財産を生前贈与により減らすことができます。

相続が発生3年以内の贈与は、相続税の対象になってしまう、という規定もあります。

したがって、相続税対策として生前贈与を有効活用する第2のポイントは、早くスタートすることになります。

早く多人数に贈与すれば効果がすごい!

これら2つのポイントの両方を活用すれば、相続財産を減らすスピードを加速させることができます。毎年10人の子や孫に年間100万円を20年間に渡って贈与できたとすると、

・100万円×10名×20年=2億円

というように、かなり多額の財産を減らすことができ、とても有効です。

生前贈与は贈与税に非課税枠を超えてすることも有効

生前贈与は、贈与税の年間110万円の非課税枠を有効活用することで、贈与税を1円も支払うことなく相続財産を減らすことができます。しかし、人数と贈与期間があまり見込まれない場合には、財産を減らすスピードを上げるために、ある条件ではあえて贈与税を払ってでも生前贈与をすることも有効です。

その「ある条件」とは、2つあります。

贈与税の税率が相続税の税率より低い場合

1つは、将来見込まれる相続税の税率よりも、贈与税の税率が低い場合です。仮に、相続税の税率の30%の部分が予想される場合、贈与税で20%の税金を払っても贈与すれば、相続税の節税額が贈与税を上回ることになりますので、相続税対策として有効といえます。

具体例で説明しましょう。

生前贈与を500万円すると、基礎控除110万円を引いた390万円が課税金額です。

その場合の贈与税額は、390万円×20%-25万円=53万円となります。

次に、相続財産が1億円で相続人が子1人の場合

生前贈与500万円をしなかったとすると、相続税は次のようになります。

・相続税の課税価格:1億円-(3000万円+600万円×1名)=6400万円

・相続税額:6400万円×30%-700万円=1220万円

となります。

一方、生前贈与500万円をしたとすると、相続税は次のようになります。

・相続税の課税価格:(1億円-生前贈与500万円)-(3000万円+600万円×1名)=5900万円

・相続税額:5900万円×30%-700万円=1070万円

したがって、相続税対策として行った生前贈与500万円の効果は、

・1220万円-1070万円=150万円

となります。

つまり、贈与税額53万円を負担したものの、相続税はその額を超える150万円の節税ができたことになって、これも相続税対策として有効なことがわかります。

収益が発生している、近い将来財産の価値が上がる、財産を贈与する

相続財産に、収益が発生している財産がある場合や、近い将来財産の価値が上がると見込まれる財産がある場合には、贈与税を払ってでも早く贈与すると相続税対策として有効です。たとえば、賃貸マンションを所有しているとき、この賃貸マンションの家賃収入は所有者に入りますから、ますます相続税対策が必要な人の相続財産が増えていくことになります。

この賃貸マンションを生前贈与すれば、家賃収入は相続税対策が必要な人に入りませんから、相続財産が増加することを防ぐことができ、結果的に相続税対策につながる訳です。

このように収益が発生する財産としては、賃貸マンションのほかに、配当金がある株式などがあります。

近い将来財産が値上がりすると、その値上がり益は、相続対策が必要な人の財産が増えることになりますので、相続財産が増加します。

しかし、その値上がりが見込まれる財産を贈与すると、その値上がりは受贈者のものとなり、相続対策が必要な人の財産の増加を防止することができるのです。

都市開発や区画整理が確実に見込まれる不動産や、業績好調な自社株が該当します。

生前贈与の注意点

不動産の贈与は、登記費用がかかる

不動産の生前贈与を行った場合には、たとえ贈与税が0円だとしても、不動産登記の名義変更をする必要があります。不動産の贈与をする・しないは、登記費用まで含めて検討してください。

ちなみに、登記費用(登録免許税)は不動産価格の20/1000です。

登記を専門家(司法書士)に依頼される場合には、さらにその報酬もかかります。

生前贈与の証拠を残す

相続税の税務調査では、生前贈与をしたつもりが「生前贈与ではない」と指摘されることがあります。そうならないように、生前贈与の証拠を残しておきましょう。

最低限やっておくべきことは、次の2点です。

通帳から通帳へ移動する

一つは、現金贈与であれば、現金で贈与するのではなく、通帳から通帳へ移動させることです。贈与契約書を作成する

2つ目は、贈与契約書を作成しておくことです。贈与契約書を作成し、贈与者と受贈者が実印で押印し、それを保存します。

名義預金に注意

たとえ、子や孫名義の通帳に贈与資金を移動させても、それが「名義預金」として贈与として認められないことがあります。預金通帳や印鑑の管理、そして預金の引き出しや預け入れなどを贈与者が行っている場合には、名義は子や孫でも管理しているのは贈与者であるとして、名義預金と判断される可能性が高くなります。

名義預金として認定されないように、

・子や孫の通帳は本人に渡す。

・通帳の届出印は、子や孫が持っている印鑑にする。

は行ってください。

平等な贈与を意識する

生前贈与は、計画的に行なうことが必要ですが、そこには、平等を意識して贈与することも考慮しなければなりません。子同士が平等に、孫同士が平等になるように生前贈与をしないと、生前贈与をあまり受けられなかった人やその親に不満がたまります。

その結果、相続が発生した際の遺産分割協議でもめることになります。

遺産分割協議は表面上穏やかに終わったとしても、その不満がなくなることはないでしょう。

このことが原因で、兄弟間が絶縁状態にでもなったら、親としては悲しいことです。

このようなトラブルを生まないように、生前贈与する際には、平等にする意識ももっていただきたいと思います。

まとめ

相続税対策の基本の第1として有効な生前贈与について説明してきました。上記でも書きましたが、生前贈与を有効活用するポイントは、

「早くスタートして多人数へ贈与する」

ということです。

生前贈与の注意点に気をつけて、相続税の心配を減らしましょう。

【関連記事】

・相続税対策の基本2-非課税制度を活用する(保険、墓、仏壇など)

・相続税対策の基本3-財産の評価を下げる(土地建物購入+賃貸など)

【投稿者:税理士 米津晋次】

コメント

コメントはありません。