(クリックすると拡大表示できます)

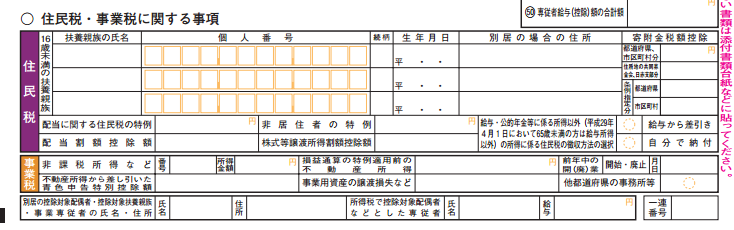

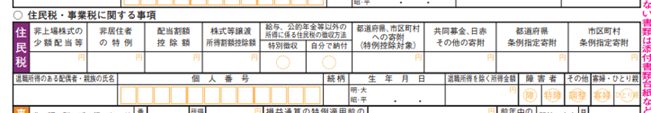

所得税確定申告書第二表下部には、「住民税に関する事項」という欄があります。

この欄に何も記入しない方や、いいかげんに記入される方が多いようです。

しかし、この「住民税に関する事項」欄もとても重要ですし、様式も大きく変わっています。

そこで今回は、確定申告書の「住民税に関する事項」欄の書き方について説明しましょう。

目次

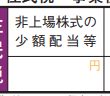

非上場株式の少額配当等

所得税では少額配当等は申告不要を選択できる

所得税においては、次の配当等は確定申告をしないで源泉徴収で済ませることができる「確定申告不要制度」があります。(1)少額配当

(2)金融商品取引所に上場されている株式等の利子等・配当等(大口株主等が支払を受けるものを除く。)

(3)公募証券投資信託の収益の分配

(4)特定投資法人の投資口の配当等

(5)特定受益証券発行信託(公募のものに限ります。)の収益の分配

(6)特定目的信託(公募のものに限ります。)の社債的受益権の剰余金の配当

(7)特定公社債の利子

◆少額配当

上記の「少額配当」とは、1銘柄について1回に支払を受けるべき金額が、次により計算した金額以下であるものをいいます。・10万円×配当計算期間の月数(最高12か月)÷12

住民税には、非上場株式等の少額配当等の確定申告不要制度はない

非上場株式等については、所得税の少額配当等の確定申告不要制度は、住民税にはありません。非上場株式の少額配当等に該当しても、住民税では他の所得と総合して課税されるのです。

※上場株式等の配当等については、住民税でも「申告不要制度」を選択することが可能です。

「非上場株式の少額配当等」欄の記入金額

少額配当等の申告不要制度を選択した非上場株式等の少額配当等がある場合には、次の計算式で計算した金額を「非上場株式の少額配当等」欄に記入します。・(1)+(2)

(1)確定申告した配当所得(確定申告書第一表の(5)の金額)

(2)確定申告不要制度を選択した非上場株式の少額配当等の金額

非居住者の特例

2024年(令和6年)中に非居住者期間があった場合は、その期間中に生じた国内源泉所得のうち、所得税等で源泉分離課税の対象となった金額を記入します。非居住者期間に生じた国内源泉所得について、住民税が課税されていないからです。

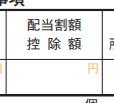

配当割額控除額・株式等譲渡所得割額控除額

配当割額控除額

住民税(道府県民税配当割額(5%の税率))が天引き(特別徴収)された配当等の額について、所得税の確定申告で配当所得として申告し、源泉徴収税額の控除や還付を受ける場合には、住民税についても特別徴収税額の控除や還付を受けることとなります。

配当について所得税の確定申告をした場合は、天引き(特別徴収)された配当割額を記入します。

記入をしないと、天引き(特別徴収)された配当割額の控除を受けることができない場合がありますので注意しましょう。

株式等譲渡所得割額控除額

住民税(道府県民税株式等譲渡所得割額(5%の税率))が天引き(特別徴収)された株式等譲渡所得金額について、所得税の確定申告をして所得税等の源泉徴収税額の控除や還付を受ける場合には、住民税についても特別徴収税額の控除や還付を受けることとなります。

株式等譲渡所得割について、所得税等の確定申告をした場合は、株式等譲渡所得割額を記入します。

記入がないと、天引き(特別徴収)された株式等譲渡所得割額の控除を受けることができない場合がありますので注意しましょう。

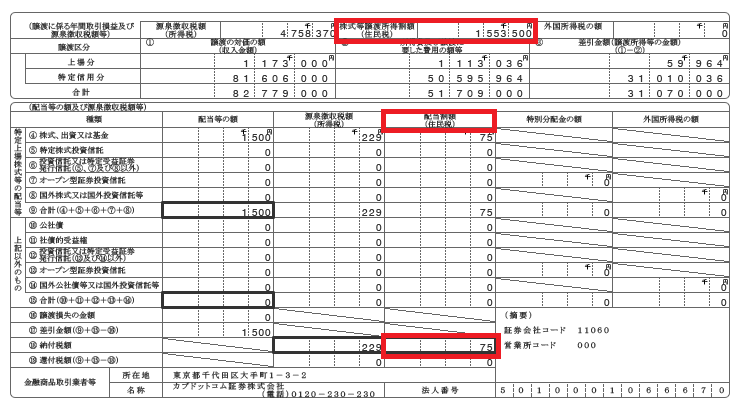

配当割額や譲渡所得割額控除額はどこを見ればいいか

その年中の配当金や株式等の売却益差し引かれた道府県民税株式等譲渡所得割額・道府県民税配当割額は、特定口座を開設している証券会社等から送付される「特定口座年間取引報告書」に記載されています。

「配当割額控除額」欄の記入金額

上の「特定口座年間取引報告書」の「配当割額(住民税)」の「納付税額」欄の金額を、「配当割額控除額」欄に転記します。「配当割額控除額」欄の記入金額

上の「特定口座年間取引報告書」の「株式等譲渡所得割額(住民税)」欄の金額を、「株式等譲渡所得割額控除額」欄に転記します。給与、公的年金等以外の住民税の徴収方法

給与所得・公的年金等に係る所得以外の所得に対する住民税の納付方法についてどちらかを選択することができます。

給与から差し引くことを希望する場合

給与所得・公的年金等に係る所得以外の所得に対する住民税の納付を、給与や公的年金から差し引くことを希望する場合には、「特別徴収」欄に○を記入します。自分で納付することを希望する場合

給与所得・公的年金等に係る所得以外の所得に対する住民税の納付を、給与や公的年金から差し引かないで自分で納付することを希望する場合には、「自分で納付」欄に○を記入します。

副業をしていて、勤務先に知られたくない場合には、必ず「自分で納付」にチェックをしましょう。

「自分で納付」にチェックしないと、副業の所得に対する住民税も、勤務先の給与から天引きされることになります。

ほかの人より住民税額が高くなると、会社から副業しているのではないか、とチェックされる場合があります。

■ 副業アルバイトは「自分で納付する」は有効にならない

副業がアルバイト(給与所得)の場合には、副業も給与所得ですので、この「自分で納付する」にチェックをしても無効です。この「自分で納付する」が有効になるのは、給与・公的年金等の所得以外の所得だからです。

寄附金控除に関する欄

都道府県、市町村への寄附

「都道府県、市町村への寄附(特例控除対象)」欄には、ふるさと納税など、都道府県や市町村への寄附をした場合には、その合計寄附金額を記入します。

「ふるさと納税ワンストップ特例制度」の適用を受けるため、「特例申請書」を寄附先の市町村に提出した寄附金があるときは、その寄附金も合わせた合計寄附金額を記入してください。

共同募金、日赤その他の寄附

「共同募金、日赤その他の寄附」欄には、共同募金会(赤い羽根募金)や、日本赤十字社支部に対する寄附金の合計額を記入します。

なお、災害の被災者や被災地方団体の支援を目的とする募金団体(日本赤十字社や中央共同募金会など)に対する寄附金で、最終的に被災市地方団体や義援金配分委員会等に拠出されるものは、地方団体に対する寄附金として扱われますので、「都道府県、市町村への寄附」欄に記入します。

都道府県条例指定寄附

都道府県が寄附金税額控除の対象となる寄附金として指定している寄附先に寄附をした場合にその寄附金額を記入します。

なお、都道府県が寄附金税額控除の対象となる寄附金として指定している寄附先については、各都道府県のホームページで掲載されている「条例で指定している寄附金の寄附先一覧」を確認してください。

たとえば、愛知県が寄附金税額控除の対象として条例で指定している寄附金の寄附先一覧は、次より確認できます。

→愛知県が条例により指定した寄附金

市区町村条例指定寄附

市区町村が寄附金税額控除の対象となる寄附金として指定している寄附先へ寄附をした場合に、その寄付額を記入します。市区町村が寄附金税額控除の対象となる寄附金として指定している寄附金の寄附先については、各市区町村のホームページで掲載されている「条例で指定している寄附金の寄附先一覧」を確認してください。

たとえば、名古屋市が寄附金税額控除の対象として条例で指定している寄附金の寄附先一覧は、次より確認できます。

→名古屋市が条例で指定している寄附金の寄附先一覧

具体例

◆事例

次の寄附金を支払いました。(1)○○県(ふるさと納税):100,000円

(2)○○市(ふるさと納税):30,000円

(3)日本赤十字社支部(県内):20,000円

(4)日本赤十字社支部(県外):10,000円

(5)共同募金会(県内):10,000円

(6)国立大学法人○○大学(県・市ともに条例で指定):30,000円

(7)社会福祉法人○○(県が条例で指定):20,000円

(8)認定NPO法人○○(県・市ともに条例で指定):10,000円

◆各欄への記入額

上記の事例の場合は、各欄へは次の金額を記入します。・「都道府県、市町村分への寄附」欄:(1)+(2)=130,000円

・「共同募金、日赤その他の寄附」欄:(3)+(5)=20,000円+10,000円=30,000円

・「都道府県条例指定寄附」欄:(6)+(7)+(8)=30,000円+20,000円+10,000円=60,000円

・「市区町村条例指定寄附」欄:(6)+(8)=30,000円+10,000円=40,000円

退職所得のある配偶者又は扶養親族関係

多くの人は、空欄で構いません。しかし、次に該当する場合には、それぞれを記入します。退職所得のある配偶者又は扶養親族の氏名等

2024年(令和6年)中に退職所得のある配偶者又は親族等の合計所得金額から退職所得の金額を除いて計算した結果、扶養控除等を受けることができる場合には、その配偶者又は親族等の氏名、マイナンバー、続柄、生年月日、令和6年中の合計所得金額から退職所得を除いた金額を記入します。個人住民税では、扶養親族等の要件とされる合計所得金額等には、退職所得(源泉徴収されたものに限ります)の金額は含めないこととされているからです。

障害者に関する事項

障害者に該当する場合は「障」、特別障害者に該当する場合は「特障」に〇を記入します。確定申告書(第二表)「配偶者や親族に関する事項」欄の書き方を参照して記入します。その他に関する事項

令和6年中に退職所得のある配偶者(個人住民税における同一生計配偶者であって特別障害者である場合に限ります。)又は親族等(個人住民税における扶養親族であって特別障害者である場合又は23歳未満である場合に限ります。)が、個人住民税における「配偶者控除」、「扶養控除」又は「障害者控除」の対象とならない場合において、)個人住民税の所得金額調整控除の適用を受ける場合に◯を記入します。たとえば、自分の給与等の収入金額が850万円を超え、特別障害者の配偶者がいる場合で、かつ、その配偶者が同居している両親の一方の控除対象扶養親族となっている場合などが該当します。

寡婦・ひとり親

自分が次に該当する場合には、◯を記入します。| 寡婦 | 令和6年中に退職所得のある扶養親族がいることにより、あなたが寡婦に該当する場合 |

| ひとり親 | 令和6年中に退職所得のある扶養親族がいることにより、あなたがひとり親に該当する場合 |

→ 住民税、事業税に関する事項を記入する(国税庁)

まとめ

今回は、確定申告書の「住民税に関する事項」欄の書き方について説明しました。今回の記事を参考に、「住民税に関する事項」欄もしっかりと記入して提出しましょう。

特に、ふるさと納税をした方は、記入方法を確認してください。

【投稿者:税理士 米津晋次】