個人型確定拠出年金(iDeCo)が2017年1月から変更になり、その加入対象が大幅に拡張されることになりました。

個人型確定拠出年金の活用がしやすくなってきました。

そこで今回は、個人型確定拠出年金iDeCoについて説明いたします。

目次

- 1 個人型確定拠出年金iDeCoとは?

- 2 確定拠出年金の個人型と企業型の違い

- 3 個人型確定拠出年金iDeCoのメリット・デメリット

- 4 個人型確定拠出年金iDeCoのおすすめ運用法(個人的意見)

- 5 個人型確定拠出年金iDeCo比較・選択のポイント・選び方

- 6 個人型確定拠出年金iDeCoの受け取り方も大切

- 7 掛金の所得控除を受けるための手続き

- 8 まとめ

個人型確定拠出年金iDeCoとは?

個人型確定拠出年金iDeCoの概要

個人型確定拠出年金iDeCoは、加入者が月々の掛金を積立し、予め用意された金融商品で、運用し、60歳以降に年金または一時金で受け取る年金制度です。

簡単にいえば、3階建て年金の3階の部分にあたります。

個人型確定拠出年金iDeCoは、銀行や保険会社、証券会社といった金融機関を通して自分から加入し、リスクや目標利回りに合わせ、自分で投資先を選んで運用します。

個人が開ける口座は、1人1つに限られていますので、金融機関各社は、囲い込みに力を入れています。

国は、個人型確定拠出年金iDeCoへの加入を促進するため、税制優遇制度などを設けています。

年金だけでは老後資金が不安な人には、この個人型確定拠出年金iDeCoは、貯金や個人年金保険に比べてとてもメリットの多い制度です。

個人型確定拠出年金iDeCoの加入資格者(加入者)拡大はいつから?

◆個人型確定拠出年金iDeCoの加入資格者(加入者)は?(2016年12月まで)

個人型確定拠出年金iDeCoの加入資格者(加入対象)は、今までは自営業者や企業年金のないサラリーマンでした。(無職の方を含む)

◆サラリーマンや公務員、専業主婦も加入資格者(加入者)に(2017年1月から)

しかし、2017年1月からは、企業年金のあるサラリーマンや公務員、さらには専業主婦にも確定拠出年金加入が認められるようになりました。

つまり、すべての人が個人型確定拠出年金iDeCoに加入できるようになるのです。

対象者は、4000万人から6700万人へ拡大されます。

個人型確定拠出年金iDeCoにいつから(何歳から)いつまで(何歳まで)加入できる?

◆個人型確定拠出年金iDeCoにいつから(何歳から)加入できる?

個人型確定拠出年金iDeCoに加入できるのは、原則20歳からです。

例外的に、20歳未満であっても、厚生年金被保険者であれば加入できます。

◆個人型確定拠出年金iDeCoにいつまで(何歳まで)加入できる?

個人型確定拠出年金iDeCoに加入できるのは、60歳未満の方です。

60歳以上の方は、残念ながら加入することはできません。

個人型確定拠出年金iDeCoの掛け金

◆掛け金の最低額と最高額

個人型確定拠出年金iDeCoの掛け金には、最低額と最高額の制限があります。

掛け金の最低額は、月額5,000円です。

それ以上は、1000円単位で決めることができます。

そして、掛け金の最高額は、次のとおりです。

・会社員:月額23,000円

・自営業:月額68,000円

ただし、国民年金付加保険料や国民年金基金と合わせて68,000円が限度です。

2017年1月から加入対象になる人の掛け金最高額は次にようになります。

・企業型確定拠出年金加入者(他の企業年金がない場合):月額20,000円

・企業型確定拠出年金加入者(他の企業年金がある場合):月額12,000円

・確定給付型企業年金のみの加入者及び公務員など共済加入者:月額12,000円

・専業主婦:月額23,000円

◆口座振替日に掛金の引落しができなかった場合

個人型確定拠出年金iDeCo掛金の口座振替日に、残高不足で掛金の口座引落しができなかった場合は、その月の掛金は拠出されなかったとして扱われます。

引落しできなかった分を、後日、再振替や振込による掛金の支払いはできません。

◆掛け金の変更

個人型確定拠出年金iDeCoの掛け金は、毎年4月~翌年3月までの間に1回だけ変更することができます。

掛け金の積立の休止・再開はいつでもできます。

手続き方法は、コールセンターに連絡して必要書類を取り寄せ、提出します。

この手続きには、通常1~2ヶ月程度かかります。

確定拠出年金の個人型と企業型の違い

確定拠出年金の個人型と企業型の主な違いには、次のことがあげられます。

確定拠出年金への加入者の違い

確定拠出年金企業型は、原則全員が加入します。

一方、確定拠出年金個人型は、加入が任意です。

確定拠出年金の掛金納付方法の違い

確定拠出年金企業型は、会社が加入社員分の掛金をすべて負担し、一括して納付します。

それに対し、確定拠出年金個人型は、各個人が掛金を負担し、自分で納付するか、給料から天引きになります。

確定拠出年金の運営費用の負担の違い

確定拠出年金企業型は、規約によって、会社または加入者のどちらが負担するか定めることができます。

確定拠出年金個人型では、各個人が運営費用を自分で負担することになります。

確定拠出年金運営管理機関の選択の違い

確定拠出年金企業型は、会社が運営管理機関を選択します。

一方、確定拠出年金個人型では、各個人が運営管理機関を選択します。

確定拠出年金の掛金限度額の違い

・会社員:月額23,000円

・自営業:月額68,000円。ただし、国民年金付加保険料や国民年金基金と合わせて68,000円が限度です。

そして、2017年1月から加入対象になる人の確定拠出年金個人型iDeCoの掛金最高額は次にようになるのでしたね。

・企業型確定拠出年金加入者(他の企業年金がない場合):月額20,000円

・企業型確定拠出年金加入者(他の企業年金がある場合):月額12,000円

・確定給付型企業年金のみの加入者及び公務員など共済加入者:月額12,000円

・専業主婦:月額23,000円

それに対し、確定拠出年金企業型の掛金限度額は、次にようになっています。

企業年金制度がある企業の場合:月27,500円

企業年金制度がない企業の場合:月55,000円

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/15121ff3.384df86b.15121ff4.3700c14c/?me_id=1278256&item_id=16000222&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F8059%2F2000004778059.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F8059%2F2000004778059.jpg%3F_ex%3D240x240&s=240x240&t=picttext) はじめての確定拠出年金【電子書籍】[ 田村正之 ] |

個人型確定拠出年金iDeCoのメリット・デメリット

個人型確定拠出年金iDeCoのメリット

個人型確定拠出年金iDeCoの最大のメリットは、優遇税制されることです。

◆掛け金は全額所得控除

個人型確定拠出年金iDeCoの掛け金は、全額所得控除を受けることができます。

つまり、税金がかかる前の課税所得から掛け金全額を引いてもらうことができます。

たとえば、30万円の掛金であれば、課税所得から30万円引いてもらえる、ということです。

民間の個人年金保険では、所得控除は最大5万円しか受けられませんので、30万円の掛金を支払っても、5万円しか引いてもらえます。この25万円(30万円-5万円)の差は、とても大きいです。

また、全額所得控除ということは、所得税・住民税の税率分税金が安くなりますので、考え方を変えれば、税率分の利率で貯金をしているともいえます。

税率は、多くの方は、所得税・住民税合わせて15%-30%ですので、現在の定期預金利率が限りなく0であることと比較すると、その有利さは、100倍以上になります。

具体例で説明しましょう。

課税所得(所得金額-所得控除額)300万円の人の所得税・住民税は、合わせておよそ50万円です。

個人型確定拠出年金iDeCoを毎月2万円かけると、年24万円の所得控除を追加で受けられます。

そうすると、課税所得300万円が276万円になり、所得税・住民税の合計額は、45.5万円になります。

つまり、月額2万円の掛け金で所得税・住民税が年間4.5万円(50万円-45.5万円)も安くなるのです。

これがたとえば20年間分になれば、4.5万円×20年=90万円になります。

したがって、たとえ掛け金の運用益が0だったとしても、税金が安くなるだけでもメリットが大きいのです。

◆年金受取り時には公的年金控除が適用

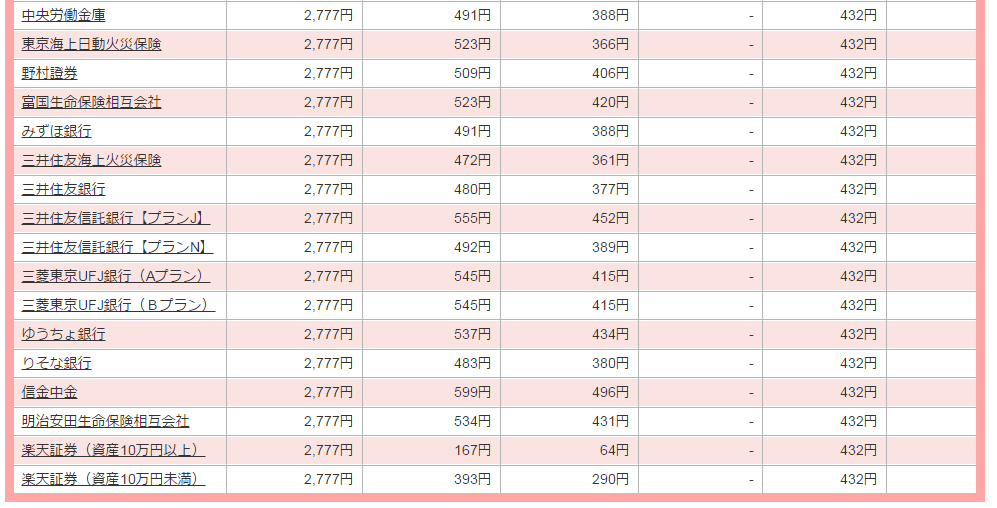

個人型確定拠出年金iDeCoを年金で受け取る場合には、国民年金や厚生年金を受け取る場合と同じく、公的年金控除の適用を受けることができます。

これにより、年金にかかる税金は大幅に安くなったり、非課税になったりします。

なお、公的年金控除の最低額は、年齢により次の金額になります。

・65歳未満の人:最低70万円

・65歳以上の人:最低120万円

◆一時金での受取り時には退職所得控除が適用

個人型確定拠出年金iDeCoは、年金として受け取るだけでなく、一時金として受取ることを選択することができます。

一時金として受取る場合には、税金で最も優遇された退職金と同じく、退職所得控除の適用を受けることができます。

その結果、税金が大幅に軽減されたり、、全額非課税になることもあります。

なお、退職所得控除の金額は、次のようになります。

・勤続年数20年以下の場合:40万円×勤続年数(最低80万円)

・勤続年数20年超の場合 :800万円+70万円×(勤続年数-20年)

◆投資信託の分配金等の投資利益が非課税

個人型確定拠出年金iDeCoにおいて運用される投資信託の分配金、定期預金の金利などの運用益は、非課税となります。

最近注目されているNISA(少額投資非課税制度)も運用益は非課税ですが、その非課税期間は投資から5年間、たとえジャンプさせたとしても最大10年間になります。

それに対して、個人型確定拠出年金iDeCoの場合は、運用期間はずっと非課税となるのです。

個人型確定拠出年金iDeCoのデメリット

個人型確定拠出年金iDeCoにも、デメリットもあります。

◆60歳になるまで引き出せない・解約できない

個人型確定拠出年金iDeCoの最大のデメリットは、積み立てたお金を60歳になるまで引き出せないことです。

したがって、無理のない掛け金で運用すべきです。

ただし、死亡および高度障害になったときや、震災によって多大な被害を受けたときなどは60歳未満でも引き出せます。

また、解約はできませんが、掛金の支払いをそれ以上しないで、運用のみを行うことはできます。

◆投資リクスは自分が負う

国民年金や厚生年金などの公的年金制度では、私たちが積み立てたお金を集め、国が独自の判断で運用します。

一方、個人型確定拠出年金iDeCoは、自分で金融機関を選択して、自分で年金の掛け金や運用資産の配分等を決定します。

つまり、運用リスクはすべて自分が負うこととなるのです。

したがって、運用成績によって将来受け取る年金額が変わりますので、将来の年金額が確定していないことがデメリットといえます。

しかし、逆にいえば、運用成績によっては年金額を大幅に増やすこともできるのです。

運用リスクを自分で負うことは、必ずしもデメリットとはいえないのではないでしょうか。

◆管理コストがかかる

個人型確定拠出年金iDeCoは、初回だけに掛かる手数料と毎月支払う手数料が必要です。

・初回だけ支払う手数料:

国民年金基金連合会へ2,777円

金融機関へ0円~約1000円(金融機関によって異なる)

・毎年(毎月)支払う手数料

国民年金基金連合会へ年1,236円+委託先金融機関へ年768円

口座管理手数料(運営管理手数料)として年0円~約年5000円(金融機関によって異なる)

個人型確定拠出年金iDeCoのおすすめ運用法(個人的意見)

個人型確定拠出年金iDeCoの運用には、元本保証商品は向いていない

実施の個人型確定拠出年金iDeCoの運用は、過半数が元本保証商品だそうです。

しかし、個人型確定拠出年金iDeCoの運用には、元本保証商品はあまり向いていないと考えます。

個人型確定拠出年金iDeCoは、短くても60歳になるまでの超長期で運用するものです。

そのため、「長期運用によるメリット」を有効に活用するべきです。

個人型確定拠出年金iDeCoは、「長期運用によるメリット」を活用する

「長期運用によるメリット」とは、次の3点です。

◆税効果

個人型確定拠出年金iDeCoでは、定期預金利息から控除される税金のように、運用成果に対する税金は途中では発生しません。

途中で税金が発生しないということは、利回りが上昇することになります。

また、掛金が全額所得控除を受けられるメリットもあります。

所得控除によって、実際の運用利回りはさらに高くなるのです。

◆複利効果

数十年という長期運用になりますので、複利の効果が出てきます。

複利とは、運用において利息に対してさらに利息がつくという意味です。

ちなみに、利息に対して利息がつかない運用は、「単利」といいます。

複利は、時間が経てば経つほどその利息がいわば雪だるまのように積み上がって大きくなるのです。

◆安い運用コスト

個人型確定拠出年金iDeCoのメリットとして、運用手数料が安いことが挙げられました。

1年で比較すればわずかな差でも、数十年という長期になれば、差が大きくなります。

この3つの効果が組み合わさることで、個人型確定拠出年金iDeCoの運用効果が大きく上昇するのです。

iDeCoの運用先に投資信託を選ぶとリスクがあるのでは?

確かに、投資信託は元本が保証されている訳ではありませんので、値下がりすることもあります。

しかし、運用が個人型確定拠出年金iDeCoのように超長期になれば、その変動幅は終息する傾向があるのです。

また、個人型確定拠出年金iDeCoは、一度に投資をするのではなく、毎月定額をコツコツと積立投資をしていく「ドルコスト平均法」と呼ばれる投資方法になります。

「ドルコスト平均法」は、平均取得価格を引き下げやすい投資法なのです。

個人型確定拠出年金iDeCoの資金配分

長期運用で大切なのが、「日本株式」「日本債券」「海外株式」「海外債券」「不動産(REIT)」「バランス」といった資金の投資対象の配分をどうするか、ということです。

そこで、代表的な資金配分パターンをご紹介しましょう。

◆ハイリスク型

ある程度リスクを取るハイリスク型の資金配分パターンは、次のとおりです。

・国内株式:50%、外国株式:50%

◆ローリスク型

ローリスク型の資金配分パターンとしては、厚生年金・国民年金を運用している年金積立金管理運用独立行政法人の運用パターンが参考になります。

・国内債券:67%、国内株式:11%、外国債券:8%、外国株式:9%、定期預金:5%

◆元本重視型

運用期間が短い方(受取までの期間が短い方)は、リスクを取らず元本重視型が向いています。

・定期預金80%、その他:20%

個人型確定拠出年金iDeCo比較・選択のポイント・選び方

個人型確定拠出年金iDeCoは、自分で金融機関を選択しなければなりません。

個人型確定拠出年金iDeCoを開設できる金融機関は、じつはとても多くあります。

銀行や証券会社、生命保険会社、損害保険会社など、その数は150社を超えます。

これら多くの金融機関の中から、何を基準に金融機関を選択したらいいのでしょうか。

管理コスト(運営管理手数料)を低くする

個人型確定拠出年金iDeCoには、先に説明したように、管理コスト(運営管理手数料)がかかります。

選択する金融機関によって、管理コストが異なりますので、まずはその管理コストが低い方が実質の運用益は増えることになります。

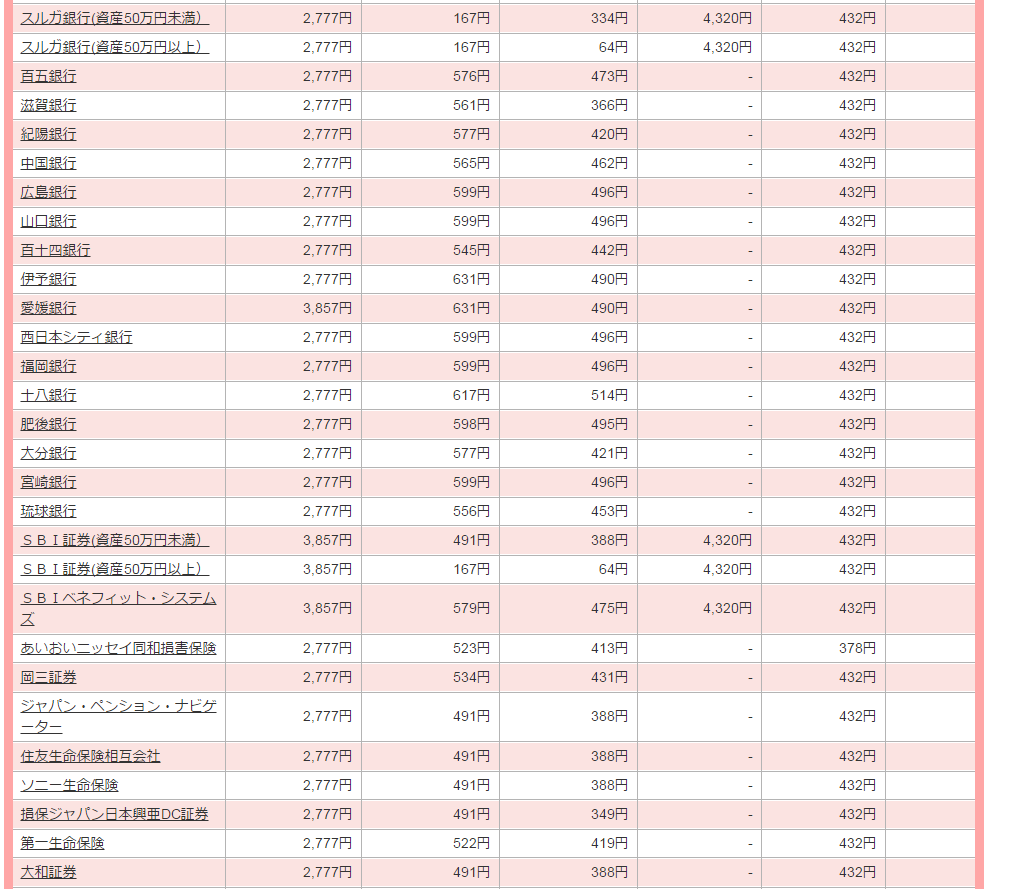

運営管理手数料一覧から確認する

最初に1回だけ支払うのが、初期運営管理手数料です。

それに対して、運用中ずっと支払う運営管理手数料(口座管理手数料)もあります。

さらに細かく言えば、年金を受け取るときにも受取手数料がかかります。

インターネット上では、運営手数料(口座管理手数料)の金融機関別一覧表が公表されています。

たとえば、特定非営利活動法人 確定拠出年金教育協会がサイトで現在公表しているものは、次のものです。(2016年9月26日現在)

出典:特定非営利活動法人確定拠出年金教育協会

※必ず最新情報で再確認してください。

運営管理費用(口座管理費用)が高いところは、サービスも充実していると一概には言えません。

運営管理費用(口座管理費用)がなるべく安いところを選ぶことが大事です。

運用投資信託の品揃えや信託報酬の安さも重要

◆投資信託は大きく分けると2種類

投資信託には、大きく2種類あります。

一つは、積極的に運営して、市場平均を上回ることを目指す「アクティブ型」で、

もう一つは、日経平均株価などの指数との連動を目指す「インデックス型」です。

◆個人型確定拠出年金iDeCoに適しているのはインデックス型投資信託

個人型確定拠出年金iDeCoは、60歳になるまで積立運用した資産を引き出すことができないしくみになっています。

つまり、長期で運用することになります。

したがって、個人型確定拠出年金iDeCoに適している投資信託は、長期的にコストが低いインデックス型となります。

金融機関を選ぶ際には、低コストのインデックス型のファンドを揃えているかどうかを重視すべきです。

コストの一つを構成する信託運用報酬もできるだけ安い方がいいのですが、信託運用報酬は、運営管理手数料のように一覧での比較は残念ながら困難になっています。

低コストのインデックス型投資信託をそろえた金融機関が出てきた

信託報酬が0.1%から0.2%台といった低コストのインデックス型投資信託をそろえた金融機関が出てきました。

従来からの高コストの投資信託しか選べない金融機関もまだまだ残っており、二極化が鮮明になってきています。

低コストのインデックスファンドを揃えている金融機関として代表的なものは、次のとおりです。

・SBI証券

・楽天証券

・野村証券

・住友生命

ご確認ください。

サイトの操作性やコールセンターの対応・店頭での説明も金融機関選びでは大切

多くの金融機関では、まだまだコールセンターだけで対応しているところが多いです。

しかし、店頭で加入相談ができる金融機関が増えてきています。

りそな銀行や三井住友銀行などです。

問合せ窓口が土曜日や日曜日も対応しているかどうかも確認してください。

金融機関の個人型確定拠出年金iDeCoのサービスが充実してきた

最近(平成28年12月)は、金融機関各社のサービスが充実してきました。

楽天証券は、口座を開設した手数料を、口座の残高が10万円以上なら無料にするようです。

りそな銀行は、手数料を2年間無料にします。

第一生命も、資産残高が150万円以上なら、手数料を無料にするとしています。

野村証券は、平成29年1月から、手数料を最大4割下げるそうです。

日本生命は、手数料を下げるのではなく、旅行や買い物が優待価格で利用できるサービスで対抗しようとしています。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/15121ff3.384df86b.15121ff4.3700c14c/?me_id=1278256&item_id=15947271&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F7832%2F2000004727832.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F7832%2F2000004727832.jpg%3F_ex%3D240x240&s=240x240&t=picttext) 個人型確定拠出年金iDeCo(イデコ)活用入門【電子書籍】[ 竹川美奈子 ] |

個人型確定拠出年金iDeCoの受け取り方も大切

個人型確定拠出年金iDeCoは、加入することによる節税メリットが高いですが、じつはそれと同じくらい大切なのが、個人型確定拠出年金iDeCoの受け取り方なのです。

個人型確定拠出年金iDeCoはいつから受給できる?

◆個人型確定拠出年金iDeCoは原則60歳から受給できる

この個人型確定拠出年金iDeCoは、年金をいつから受給できるのでしょうか。

それは、60歳からです。

◆個人型確定拠出年金iDeCoを60歳前から受給できる場合

ただし、50歳以上になって加入と加入年数が10年未満となります。

そのような場合には、年金の受給開始期間が遅くなります。

また、高度障害状態や加入者の死亡の場合、脱退の要件を満たした場合などは、60歳前でも引き出すことができます。

◆個人型確定拠出年金iDeCoを受け取るには手続きが必要

60歳になったからといって、自動的に受け取れるようにはなっていません。

受け取りは、自分で70歳までの間に申請手続きが必要です。

◆個人型確定拠出年金iDeCoの受給開始を遅らせることもできる

個人型確定拠出年金iDeCoは、60歳になったからといって、必ずしも年金の受け取りを始めなくてもいいしくみになっています。

受給開始年齢を70歳まで延ばして運用を続けることができます。

このように、受給開始時期をある程度コントロールできるのも、個人型確定拠出年金iDeCoの特徴です。

◆死亡した場合の個人型確定拠出年金iDeCoの受け取りはどうなる?

加入者が死亡した場合は、遺族が一時金として受け取ることになります。

年金形式で受け取ることはできません。

なお、死亡により遺族が受け取った一時金は、みなし相続財産として相続税の課税対象となります。

個人型確定拠出年金iDeCoは受け取り方を選択できる

個人型確定拠出年金iDeCoは、その受け取り方を選択できるのも特徴です。

受け取り方によっては、年金受給時の税金も変わってきます。

一時金として受け取る

◆一時金には、退職所得控除で税金が少なくなる

個人型確定拠出年金iDeCoを一時金として受け取る場合には、「退職所得控除」という税金の優遇制度を利用できます。

この「退職所得控除」は、「個人型確定拠出年金iDeCoに加入していた期間」が長ければ長いほど控除額が大きくなるしくみです。

「退職所得控除」は、加入期間が20年までは、1年あたり40万円の控除が受けられます。

加入期間が20年を超える場合には、21年目からは1年あたりの控除額が70万円に増えます。

たとえば、個人型確定拠出年金iDeCoに25年加入していた場合の退職所得控除額は、次のようになります。

・退職所得控除額=(40万円×20年+70万円×5年)=1,150万円にもなります。

年金の一時金受取り額が、この退職所得控除額以下の場合なら、税金は1円もかかりません。

もし、年金一時金受取り額がこの退職所得控除額を超えた場合には、その超えた金額の1/2が課税対象になります。

ほかに所得がある場合には、超えた金額の1/2とほかの所得金額の合計に対して、所得税や住民税がかかります。

◆会社からの退職金が多い場合の対策

会社からの退職金が多く支給される方の場合は、退職金と年金一時金との合算に対して税金がかかります。

所得税は、累進課税といって、所得金額の多い人ほど税率が高くなります。

したがって、会社から退職金が多く支給される場合は、税額も大きくなります。

この場合の税金対策としては、退職金を受け取る年と個人型確定拠出年金iDeCoを受け取り年を一緒にしないことです。

退職金の受け取り時期は、通常変えられませんので、個人型確定拠出年金一時金を受け取る年を翌年などにしましょう。

あまり退職金が支給されない見込みの方は、退職金と個人型確定拠出年金一時を同じ年で受け取っても、あまり税金には影響がないでしょう。

年金形式(分割)で受け取る

◆公的年金控除で税金が少なくなる

確定拠出年金iDeCoを、一時金ではなく、年金形式(分割)で受け取る場合には、税金の優遇措置を受けることができます。

それは、「公的年金控除」という制度です。

【参考:公的年金等に係る雑所得の速算表】

出典:国税庁

出典:国税庁65歳未満か、65歳以上かで公的年金控除額は、大きく変わるところがポイントです。

もし、年間お年金受給額がこの「公的年金控除額」を超えた場合には、その超えた部分について、雑所得として所得税・住民税がかかります。

なお、確定拠出年金の給付を受ける際には、手数料も発生することも注意すべき点です。

一時金なら1回分の手数料で済みますが、年金形式で受給すると、その都度手数料がかかります。

◆個人型確定拠出年金と厚生年金を同時にもらうと課税される

厚生年金を受け取るようになると、「公的年金控除」は、厚生年金と個人型確定拠出年金の合計額から引くことになります。

そうすると、公的年金控除では引ききれずに、課税所得が出て、所得税や住民税がかかる人が多くなります。

結局受け取り方4通りのうちどれを選択するといいのか

個人型確定拠出年金iDeCoの受け取り方は、4通りあります。

(1)一時金(退職金)として受け取る。

(2)会社からもらう退職金と年をずらして一時金として受け取る。

(3)年金形式で受け取る。

(4)年金形式と一時金形式を併用する。

一概に、どの方法が有利と決まる訳ではありません。

一人一人事情が異なるからです。

結局、一時金でもらう際の退職所得控除額と、年金形式でもらう際の公的年金控除額という非課税になる枠をうまく使いながら、税金を抑えることがポイントです。

退職金が少ない人は、(1)一時金がもらう方法を選択するのが、多くの場合有利になるでしょう。

退職金を多くもらう人は、(2)から(4)のどれかを選択することになるでしょう。

掛金の所得控除を受けるための手続き

年末調整で所得控除を受ける方法

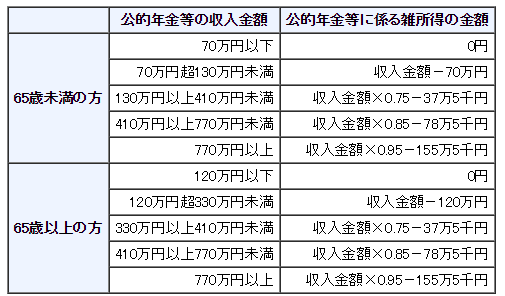

年末調整で個人型確定拠出年金iDeCoのメリットである掛金の所得控除を受けるには、「保険料控除申告書」に記載し、国民年金基金連合会より毎年10月下旬~11月初旬に送付される払込証明書を添付して勤務先に提出します。

ただし、個人型確定拠出年金iDeCoの掛金を給与から天引きされている場合は、年末調整の際に「保険料控除申告書」への記載も、払込証明書を添付する必要もありません。

→【参考:】保険料控除申告書(小規模企業共済欄)の書き方・記入例|確定拠出年金など

確定申告で所得控除を受ける方法

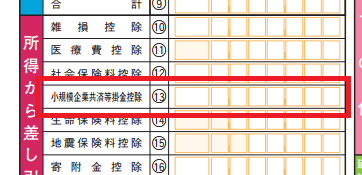

確定申告で個人型確定拠出年金iDeCoのメリットである掛金の所得控除を受けるには、「小規模企業共済等掛金控除」欄に記載し、国民年金基金連合会より送付される払込証明書を申告書に添付して税務署に提出します。

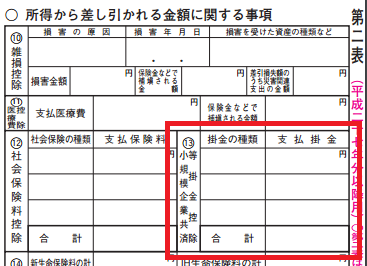

まず、所得税確定申告書第二表の「小規模企業共済等掛金控除]欄に記載

そして、所得税確定申告書第一表の「小規模企業共済等掛金控除]欄に転記します。

まとめ

今回は、個人型確定拠出年金iDeCoについて説明いたしました。

個人型確定拠出年金iDeCoは、とてもメリットが多い制度です。

将来の老後資金の不安を少なくするためにも、デメリットも理解しながらぜひ加入しましょう。

【投稿者:税理士 米津晋次】