ふるさと納税をしたから、ちゃんと住民税から控除されているはず!

そうすれば、当然、翌年6月の給与明細から天引きされる住民税は安くなって・・・

残念ながらそうとは限りません。市町村のミスで控除されていない事実が判明しています。それも何件も。

役所も間違えるのです!!損しているかもしれません。

自分で住民税からふるさと納税分がちゃんと控除されているかを確認すべきなのです。

でも、確認方法がわからない・・・・

そこで今回は、ふるさと納税が住民税からちゃんと住民税から控除されているかを確認する方法を解説しましょう。

目次

ふるさと納税確認|住民税から控除されるはず

ふるさと納税は、所得税及び住民税から控除される

昨年中にふるさと納税をし、確定申告をするか、ワンストップ特例制度の手続きをすれば、今年納める住民税の計算で、ふるさと納税分が控除されるしくみになっています。自己負担2000円までの範囲内でふるさと納税をした場合には、ふるさと納税による控除額は、

・ふるさと納税額-2000円

になるはずです。

確定申告をした方は、所得税と住民税から控除されますし、ワンストップ特例制度の手続きをした方は、住民税だけから控除されます。

住民税のふるさと納税控除の計算は役所がしている

所得税は、ご自身で申告するので明確です。一方、住民税の計算は、市町村の役所が行い、その計算結果に基づいて住民税の通知をしています。

本来は、役所の計算にミスがあってはならないのですが、稀に役所もミスをすることがあります。

事実、ふるさと納税の控除もれが見つかった市役所がありました。2018年だけで88自治体で控除もれが発生しています。

ふるさと納税控除のチェックは自分でする

このように、役所も計算を間違えたり、控除するのを忘れることがあります。しかし、その間違い等は、自分でチェックしない限りわかりません。自分でチェック・確認することが、ふるさと納税の効果を間違いなく受ける近道なのです。

ふるさと納税確認|住民税での控除額の確認方法(ワンストップ特例制度を選択した方)

住民税の計算を自分でチェックすることが必要だといっても、普通の人はチェックする方法がわかりません。安心してください。これから、住民税でふるさと納税がちゃんと正しく控除されているかを確認する方法をお知らせします。

ワンストップ特例制度の場合は、全額住民税から控除される

まず最初に、昨年、所得税の確定申告をすることなくふるさと納税の控除を受けられる「ワンストップ特例制度」を選択された方についてのチェック・確認方法をお知らせします。「ワンストップ特例制度」を選択してした方については、ふるさと納税の控除は所得税では1円もされず、全額住民税で控除されます。

「ワンストップ特例制度」を選択された方は、住民税の計算チェックだけで、ふるさと納税控除がが正しく計算されているかの確認が済みますのでやさしいです。

所得税の確定申告の義務のある方は、「ワンストップ特例制度」を選択できませんから、「ワンストップ特例制度」を選択しているのは、サラリーマンの方が多いと思います。

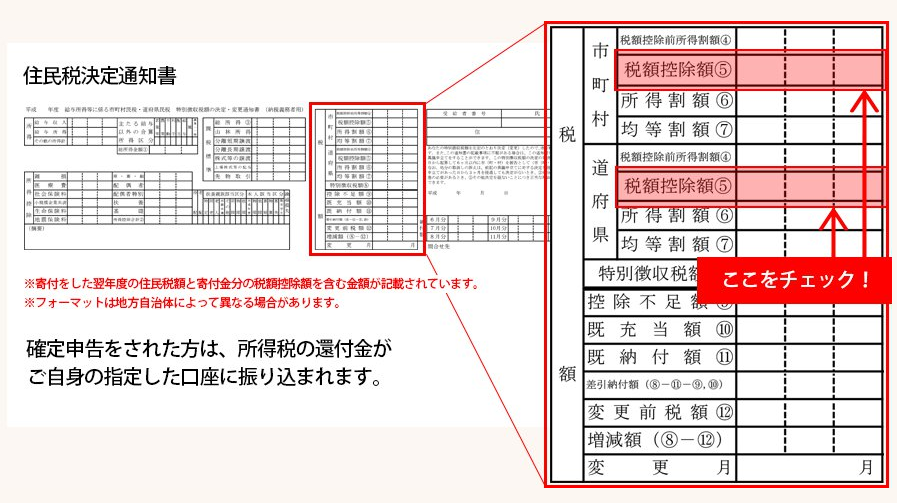

会社でもらった住民税特別徴収税額の決定通知書を用意する

勤務先から、5月か6月に「住民税(市民税・県民税)の特別徴収税額の決定通知書」をもらったと思います。それを手元に用意してください。(書類の名称や様式は各市町村で多少異なっています。住民税の計算明細がわかるものをご用意ください。)

出典:さとふるhttp://www.satofull.jp/static/quick-flow.php

市町村の税額控除額と都道府県の税額控除額を合計する

その中にある「税額計算」欄には、次の2つの項目があると思います。・「市町村」の「税額控除額」

・「都道府県」の「税額控除額」

これら2つの表示金額を合計してください。

住民税で住宅ローン控除の適用を受けていない方は、その2つの税額控除額の合計額が、「ふるさと納税額-2000円」と同額か、少し多くなっていれば、ふるさと納税控除が正しく計算されていると確認できたことになります。

ぴったり同額にならないのは、調整控除などが含まれていることがあるからです。

住民税で住宅ローン控除を受けている場合

住民税から住宅ローン控除も受けている方は、住宅ローン控除を除外して計算してください。(ここでは、住宅ローン控除額の確認方法は省略いたします。)

なお、住宅ローン控除を受けている方でも、所得税の方で住宅ローン控除全額の控除を受けた方は、住民税では住宅ローン控除は引かれていませんから、ふるさと納税だけを考えれば結構です。

所得税で住宅ローン控除額が全額控除ができず、その控除できなかった部分が住民税で控除されている方については、「税額控除額」には、住宅ローン控除額も含まれていますので、住宅ローン控除分を除外してチェックしてください。

住民税の課税明細に「寄附金税額控除」項目があれば、それだけを見ればOKです。そこには住宅ローン控除は含まれていませんので。

チェックした結果、上記「税額控除額の合計額」が「ふるさと納税額-2000円」より大幅に少なければ、ふるさと納税が控除されていない可能性が高いです。すぐに市町村へ問い合わせてください。

ふるさと納税確認|住民税での控除額の確認方法(所得税の確定申告をした方)

所得税の確定申告で、ふるさと納税の申請をされた方については、住民税の中でのふるさと納税控除額の確認方法は、ちょっと大変です。それは、ふるさと納税控除額が、住民税だけでなく所得税からも控除されているからです。

(1)住民税の控除額の確認

住民税については、上記の「ワンストップ特例制度」を選択した方と同じように、5月ごろ自宅に市町村から届いた住民税の課税明細から税額控除額の合計を計算してください。市町村の様式によっては、税額控除額の内訳が別に表示されているところがあります。

内訳の表示がある様式の場合には、「寄附金税額控除」の金額を使います。

「寄附金税額控除」欄の金額には、住宅ローン控除の金額が含まれていないからです。

(2)所得税の軽減額の確認

所得税での寄附金控除は、住民税のように税額控除ではなく所得控除です。つまり、所得税がどれだけ安くなったかは、計算しないとわかりません。

サラリーマンなどの方で、所得税の確定申告義務のない方が、ふるさと納税の申請のためだけに確定申告をした方は、所得税の還付額が所得税の軽減額になりますので、例外的に計算は不要です。

ところが、個人事業者の方や医療費控除など、ふるさと納税以外についても還付申告をされた方は、ふるさと納税によって所得税がいくら安くなっているかは計算しないとわかりません。

そこで、次の方法で安くなった所得税額の概算額を計算してください。

1.確定申告書「第一表」または「第三表」の「課税される所得金額」という項目の金額を確認します。

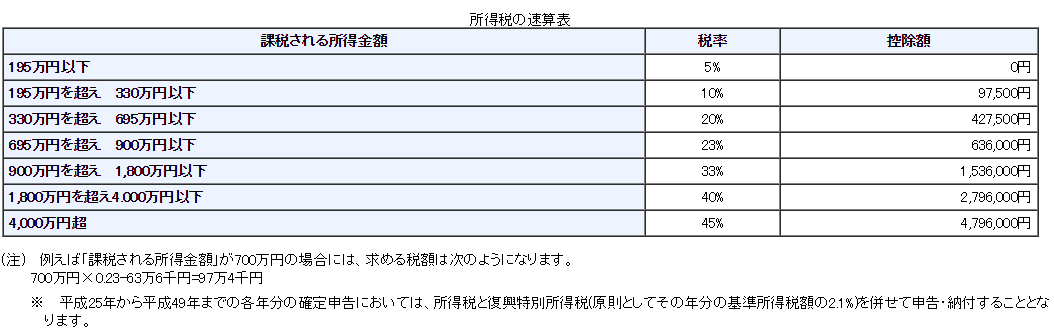

2.所得税の速算表から、適用されている税率を求めます。

(出典:国税庁)

(出典:国税庁)所得税の速算表は → 所得税率(国税庁)

たとえば、課税される所得金額が800万円の方であれば、「6,950,000円から8,999,000円まで」の欄の「23%」となります。

なお、「課税される所得金額-寄附金控除額」が所得税の速算表の各等級の下限より少なくなる場合には、金額が1段低い欄の税率を使った方が、実際に軽減された所得税額に近くなります。

3.確定申告書「第一表」の所得控除欄より「寄附金控除」の金額を確認します。

たとえば、50,000円ふるさと納税をしていれば、48,000円になっているはずです。

4.最後に、寄附金控除額に税率をかけて所得税の軽減額を計算します。

・寄附金控除額48,000円×所得税率23%=11,040円

5.復興特別所得税を加算します。

復興特別所得税が所得税の2.1%課税されていますので、所得税の軽減額は、2.1%上乗せします。

・11,040円×1.021=11,271円

(3)住民税控除額+所得税軽減額で確認

「(1)の住民税控除額+(2)所得税軽減額」が「ふるさと納税額-2000円」とほぼ同額か多ければ、ふるさと納税は市町村で正しく控除されていると確認できたといっていいでしょう。チェックした結果、「(1)の住民税控除額+(2)所得税軽減額」が「ふるさと納税額-2000円」より大幅に少なければ、ふるさと納税が控除されていない可能性が高いです。すぐに市町村へ問い合わせてください。

ふるさと納税確認|給与明細で確認できるのか?

住民税は翌年6月から変わる

給与から控除される住民税は、いつから変わるのでしょうか。前年所得は、いつの給与明細から反映されるのでしょうか。

それは、6月の給与明細からです。前年所得が反映されるのが半年も遅れるのですね。

住民税は12分割で給与明細から控除される

また、住民税は、その年税額を12分割した金額が、翌年6月から翌々年の5月までの給与明細から控除されることになっています。したがって、6月の給与明細から引かれた住民税額だけで、ふるさと納税が反映されているかどうかの判定はできないのです。

やはり、上記で説明したとおり、「住民税(市民税・県民税)の特別徴収税額の決定通知書」で確認します。

ふるさと納税確認|ふるさと納税をやってみよう

こんなふるさと納税ですが、やはり返礼品は魅力的です。日本各地のおいしい特産品が自宅に届きます。中には、マニア向けの返礼品を用意している市町村もあります。

まだ、ふるさと納税をやったことのない方も、ぜひ、ふるさと納税をやってみましょう。

ふるさと納税サイトが便利

ふるさと納税をするのに便利なサイトがあります。「ふるさと納税サイト」と呼ばれるものです。この「ふるさと納税サイト」には、全国の自治体の返礼品が集められていて、それがカテゴリに分類されています。

欲しい返礼品の自治体を探すのにとても便利です。

さらに、これらの「ふるさと納税サイト」でふるさと納税を行う場合には、クレジットカードで支払いができるのも便利な点です。

主なふるさと納税サイト

それでは、主な「ふるさと納税サイト」をご紹介しましょう。| 1 | さとふる |

|---|---|

| 2 | ふるなび |

| 3 | ふるさとチョイス |

| 4 | ふるさとプレミアム |

| 5 | 楽天ふるさと納税 |

| 6 | ANAのふるさと納税 |

| 7 | auPAYふるさと納税 |

| 8 | JALふるさと納税 |

| 9 | ふるさと本舗 |

まとめ

ふるさと納税の控除額が、住民税で正しく控除されているのかチェックする方法を解説しました。確認はできましたでしょうか。

「役所の計算は100%正しいとは限らない」という認識で、ふるさと納税控除額の計算チェックをしていただきたいと思います。

【投稿者:税理士 米津晋次】

コメント

コメントはありません。