マイホームの取得おめでとうございます。

多くの方は、住宅ローンを組まれたと思います。

そんなときは、住宅ローン控除で税金(所得税・住民税)の軽減・還付を受けられます。

住宅ローン控除の適用を受けるには、購入した年分の確定申告が必要になります。

そこで今回は、サラリーマンの方が確定申告で住宅ローン控除をはじめて受ける場合について説明しましょう。

目次

確定申告で住宅ローン控除|概要

住宅ローン控除(住宅借入金等特別控除)とは?

「住宅借入金等特別控除」いわゆる「住宅ローン控除」とは、マイホームを住宅ローンを組んで購入・建築したり、省エネやバリアフリーなどの改修工事をした場合に、住宅ローンの年末残高に応じて所得税・住民税が安くなる制度をいいます。サラリーマンの方は、年末調整ですでに所得税の精算をされていますので、この「住宅ローン控除」を申告することにより、所得税の還付を受けることができます。

「住宅ローン控除」による還付額は、申告すれば10万円を超える方が多いですから、必ず受けたい制度ですね。

住宅ローン控除(住宅借入金等特別控除)の趣旨・目的

住宅の取得は、一生のうち何度もない大きな金額の買い物で、その住宅ローンの金額は、数千万円を超える場合が多く、その返済の経済的負担はとても大きいです。住宅ローンの返済で自己破産をしてしまう人がいるくらいです。

住宅を取得した人の経済的負担を減らすためや、住宅取得を促進する政策的なことから、「住宅ローン控除」制度が設けられています。

住宅ローン控除の適用条件

「住宅ローン控除(住宅借入金等特別控除)」の適用を受けるには、次の条件のすべてを満たさなくてはなりません。一つでも条件を満たさないものがあると、「住宅ローン控除」を1円でも受けることができません。

◆取得した建物・土地に関する条件

・新築住宅を取得した場合、又は、中古の場合は、建築から取得日までの期間が20年以内(マンションは25円以内)であること。中古物件を取得した場合には、築年数に注意してくださいね。・新築又は取得をした住宅の床面積が50㎡以上であること。いわゆる「ワンルームマンション」は対象にならない場合があるということです。

・新築又は取得をした住宅の床面積の1/2以上の部分が専ら自分の居住用であること。店舗や事務所と併用の場合には、それぞれの面積に注意が必要です。

・住宅を二つ以上所有する場合には、主として居住する方の一つの住宅に限る。たとえば、別荘を取得した場合は、住宅ローン控除の対象にはならないということです。

なお、上記の床面積は、次によります。

・登記簿に表示されている床面積により判断する。

・店舗や事務所などと併用住宅の場合は、建物全体の床面積によって判断する。

・共有住宅の場合であっても、ほかの人の共有持分を含めた建物全体の床面積によって判断する。

・マンションの場合は、その専有部分の床面積によって判断する。

◆取得の相手先、取得状況に関する条件

・贈与による住宅の新築や取得ではないこと。・生計を一にする親族や特別な関係のある者からの取得ではないこと。

◆居住に関する条件

・新築又は取得の日から6か月以内に入居したこと。・住宅ローン控除の適用を受ける各年の12月31日まで引き続き住んでいること。

◆納税者に関する条件

・住宅ローン控除を受ける年分の合計所得金額が、3000万円以下であること。・新居に居住した年とその前後の2年ずつの5年間に、譲渡所得の特例(居住用3000万円特別控除、買い替え・交換の特例など)を受けていないこと。

◆住宅ローンに関する条件

・10年以上にわたり分割して返済する方法になっている住宅ローンであること。・住宅ローンは、金融機関、独立行政法人住宅金融支援機構、勤務先などからの借入金や独立行政法人都市再生機構、地方住宅供給公社、建設業者などに対する債務であること。

・勤務先からの借入金の場合には、年0.2%(平成28年12月31日以前の場合は1%)以上の金利であること。

・親族や知人からの借入金でないこと。

◆転勤等により引っ越した場合の住宅ローン控除

住宅ローン控除の適用を受けるには、取得後6カ月以内に居住を開始し、さらに、その年の12月31日まで引き続き住んでいることが条件となっています。住宅ローン控除を受けていた人が、転勤等により家族全員引っ越しした場合には、この条件を満たさないことになりますので、引っ越しした年からは、住宅ローン控除を受けることはできません。

たとえば、2018年に転居した場合には、2018年以降は引っ越し前の自宅に対応する住宅ローン控除を受けることができません。

ただし、単身赴任で家族は引き続き住んでいる場合には、引き続き住宅ローン控除を受けることができます。

◆転勤等により引っ越した人が戻ってきた場合の住宅ローン控除

転勤等により家族全員が引っ越したことにより、住宅ローン控除を受けられなくなった人が、その後再転勤等で戻ってきた場合には、その戻ってきた年から再び住宅ローン控除を受けることができます。なお、住宅ローン控除を受けられるのは、当初の住宅ローン控除の控除期間までで残っている期間です。

たとえば、2017年から住宅ローン控除10年間が始まった場合、2019年の転居により2019年から住宅ローン控除を受けられなくなり、2023年に戻ってこれば、2023年から残りの期間は住宅ローン控除を受けることができます。

家屋の取得対価にはどこまで対象になるのか?

住宅ローン控除の対象となる家屋の取得対価とは、家屋の請負代金又は購入代金そのものをいいます。具体的には、家屋本体の対価のほか、家屋と一体として取得した電気設備、給排水設備、衛生設備、ガス設備等も含まれます。

一方、門、へい、車庫、電気器具、家具などは、原則、家屋の対価には含まれません。

ただし、家屋と同一業者からの取得でこれらの金額が少額である場合には、家屋の取得対価に含めても構わないとされています。

ここでいう「少額」とは、門、へい等の取得対価の額が、全体の10%未満とされています。

敷地(土地)はどこまで住宅ローン控除の対象になるのか?

◆本来住宅ローン控除制度は、建物取得のための住宅ローンだけが対象

住宅ローン控除制度は、直接的には、建物の新築や購入のためにする住宅ローンを対象にするものです。ただし、条件付きでその建物の敷地を購入するための住宅ローンにも住宅ローン控除制度が適用されています。

◆住宅ローン控除の対象となる敷地の購入対価

住宅ローン控除の対象となる敷地の購入の対価には、次のものが含まれます。(1)土地の造成費など(埋め立て、土盛り、地ならし、切土、防壁工事など)

(2)建物の取壊し費用(ただし、土地・建物を一緒に取得し、最初から前の建物を取り壊して新築することが明らかな場合に限ります。)

◆住宅ローン控除の対象となる敷地の面積制限

建物には、住宅ローン控除を受けるための面積制限がありましたが、敷地については面積制限はありません。建物と一体で利用されていれば、どんなに広くてもOKです。

ただし、店舗や事務所と併用建物の場合には、敷地を建物の利用面積比で按分し、居住用部分に対応する敷地のみが住宅ローン控除の対象になります。

◆先行取得の敷地(土地)のみでは、住宅ローン控除の対象とならない

繰り返しますが、住宅ローン控除制度は本来、建物の新築や購入のためにする住宅ローンを対象にするものです。したがって、敷地(土地)部分の購入に対する借入金だけでは、住宅ローン控除を受けることができません。

たとえば、2018年10月に敷地を購入し、2019年2月に建物を新築した場合には、2018年については、住宅ローン控除を受けることができません。

建物の購入の住宅ローンがあって初めて、敷地部分の借入金について住宅ローン控除を受けることができます。

先ほどの例でいえば、2019年から住宅ローン控除を受けることができるのです。

◆公的住宅融資等の場合の住宅ローン控除適用可否

次のようなところから受けた土地に対する融資は、新築工事の着工日後にされたものの場合に、住宅ローン控除の対象となります。・公的住宅融資(独立行政法人住宅金融支援機構、沖縄振興開発金融公庫、独立行政法人福祉医療機構、独立行政法人北方領土問題対策協議会)

・いわゆる財形持家直接融資(国家公務員共済組合、地方公務員共済組合)

・いわゆる財形持家転貸融資

・いわゆる年金住宅転貸融資

◆公的宅地分譲の場合の住宅ローン控除適用可否

次のようなところから、建築条件付きで敷地(土地)を先行取得した場合は、銀行などの金融機関や勤務先からの融資でも住宅ローン控除の対象となります。・地方公共団体、独立行政法人都市再生機構、地方住宅供給公社又は土地開発公社

◆いわゆる売建住宅の場合の住宅ローン控除適用可否

建築条件付きの敷地(土地)を購入し、一定期間内にその敷地に建物を建てる、いわゆる「売建住宅」の場合には、次の条件をすべて満たせば、住宅ローン控除の対象となります。(1)土地の分譲業者と建物の建築請負業者が同じであること。

(2)土地分譲契約の締結日から3ヵ月以内に建物請負契約を締結すること。

(3)建築請負契約が成立しなかった場合は、土地分譲契約もキャンセルされる契約であること。

◆その他の先行土地取得の場合の住宅ローン控除適用可否

上記以外の先行土地取得の場合には、次の両方の条件を満たす場合に住宅ローン控除の対象となります。(1)土地購入後2年以内に建物を新築したこと。

(2)新築した建物に、融資を受けた金融機関の抵当権が設定されたこと。

◆建物部分の借入金をすべて繰り上げ返済した場合の敷地分の住宅ローン控除

住宅ローン控除の主体は、あくまでも建物部分の借入金です。したがって、もし建物分の住宅ローン残金のすべてを繰り上げ返済してしまい、建物部分の借入金がなくなると、敷地分の借入金が残っていても、それは住宅ローン控除の対象にならなくなります。

つまり、敷地についても住宅ローン控除を受けるには、建物分の借入金が存在しなくてはならないのです。

建物の取得日・居住日は何によって判定するのか?

◆住宅ローン控除適用条件は、建物の取得後6ヵ月以内に居住すること

上記で説明したように、住宅ローン控除適用条件の中には、建物の取得後6ヵ月以内に居住すること、というものがあります。ここでいる「取得日」「居住日」は、具体的には何によって判定するのでしょうか。

◆取得日は引渡しを受けた日

具体的に取得日とは、次の日をいいます。・建物を建築した場合:建築中の建物が完成し建築業者から引渡しを受けた日

・建売住宅やマンションの場合:販売業者から引渡しを受けた日

通常これらを証明するには、登記簿の所有権保存登記日や所有権移転登記日で判定します。

もし、登記日が引き渡しを受けた日と異なる場合には、建築業者の発行した「建物引渡し証」や「工事完了届」などで証明します。

◆居住日は住民票の転入日

一方、居住した日は、住民票の転入年月日で判定されるのが通常です。

◆居住日が住民票の転入日と異なる場合

住民票のて転入日が居住日とされるのですが、実際の入居日と住民票の転入日が異なる場合には、それを証明すれば認められることがあります。具体的な証明方法としては、引っ越し業者の請求書とか、電気代・ガス代などの領収書などによります。

◆単身赴任しているため居住していない場合の居住の証明

家族は新居に居住していますが、自分は単身赴任中のため新居に居住していない場合には、居住日をどのように証明すればいいのでしょうか。その場合には、確定申告書には、家族の住民票の写しも添付してその事実を証明します。

確定申告で住宅ローン控除|特殊な場合

住宅ローンの実行が翌年になる場合

年内に住宅ローンの契約をし、年内に入居しても、金融機関側の都合や年末までの日数の関係で、住宅ローンの実行が翌年1月になる場合もあります。このような場合は、住宅ローン控除の適用は、住宅ローンが実行される翌年からなのでしょうか。

安心してください。

このような場合は、年末時点で住宅ローン満額の残高があるものとみなして、入居年から住宅ローン控除を受けることができます。

この取扱は、あくまでも「年内住宅ローン契約」+「年内入居」が条件です。

住宅ローン契約が翌年になったり、入居が翌年になった場合には、住宅ローン控除は翌年から受けることになります。

借地に建物を建てる場合の権利金は住宅ローン控除の対象になるのか

借地に家を建築して住む場合には、地主に対して権利金を支払うことが多いです。この権利金も、建物の敷地についての借入金と同様に、住宅ローン控除の対象とすることができます。

最近は、定期借地権付きの分譲住宅も増えてきたようです。

定期借地権の場合は、次のようになります。

・権利金(返還されない)を支払う場合:通常借地と同じく、住宅ローン控除の対象になります。

・保証金(一部返還される)を支払う場合:「保証金額」から「返還される金額の現在価値」を引いた残額が、住宅ローン控除の対象になります。

繰り上げ返済して最終返済予定月まで10年未満になった場合

住宅ローン控除の適用条件に、「住宅ローンの償還期間10年以上」というものがありましたね。もし、繰り上げ返済して、繰り上げ返済後の最終返済予定月までの期間が10年未満になると、住宅ローン控除を受けることができなくなります。

繰り上げ返済をする場合は、要注意ですね。残りが10年以上になるまでにすることも検討しましょう。

連帯債務の場合

夫婦などで連帯して住宅ローンを受けることがあります。この場合の住宅ローン控除の扱いは、次のページをご覧ください。

→ 住宅ローン控除|連帯債務の場合の計算(持分、借入割合別)と注意点

住宅ローンを借り換えした場合

当初契約した住宅ローンの金利よりも、かなり低い金利の住宅ローンに借り換えることがあります。その方が、手数料や保証料を考慮しても、毎月の返済額が少なくなったり、返済期間を短くすることができるからです。

その場合の住宅ローン控除はどうなるのでしょうか。

◆借り換えしても引き続き住宅ローン控除を受けられる

このように住宅ローンの借り換えをした場合でも、借り換え後の住宅ローンについて、引き続き住宅ローン控除を受けることができます。ただし、次の2つの両方を満たすことが条件です。

(1) 借り換え後の住宅ローンが、当初の住宅ローンの返済のためのものであることが明らなこと。

(2) 借り換え後の住宅ローンの償還期間が10年以上であることなど、住宅ローン控除の対象となる要件に当てはまること。

◆借換え後の住宅ローン年末残高はこのように計算する

借換え後の住宅ローンのうち、住宅ローン控除の対象となる住宅ローンの年末残高は次のようになります。(1) 「借換え直前の住宅ローン残高」≧「借換え後の住宅ローン借入額」の場合

・控除対象の住宅ローンの年末残高=借換え後の住宅ローン年末残高

(2) 「借換え直前の住宅ローン残高」<「借換え後の住宅ローン借入額」の場合

・控除対象の住宅ローンの年末残高=「借換え後の住宅ローン年末残高」×「借換え直前の住宅ローン残高」÷「借換え後の住宅ローン借入額」

「借換え直前の住宅ローン残高」<「借換え後の住宅ローン借入額」となるのは、繰り上げ返済手数料や保証料を含めて住宅ローンを借りた場合です。

次の記事も参考にしてください。

→ 借換えをした場合の住宅ローン控除は要注意!|適用条件、計算方法など

確定申告で住宅ローン控除|住宅ローン控除額の計算

住宅ローン控除計算の基礎

住宅ローン控除額は、次のうち少ない額を基礎とします。(1)住宅ローン等の年末残高の合計額

(2)住宅の取得等の対価の額

※この住宅ローン控除計算の基礎を以下では「年末残高等」とします。

◆住宅ローン控除額 控除額=1~10年目年末残高等×1%(100円未満端数切捨て)

具体的な控除額と控除限度額は、次の国税庁ホームページで確認してください。

→ 住宅を新築又は新築住宅を取得した場合(国税庁)

認定住宅の新築等とは?

「認定住宅の新築等」とは、次に該当する新築又は建築後使用されたことのない認定住宅の購入をして、一定期間内に自分が住んだものをいいます。(1)長期優良住宅の普及の促進に関する法律に規定する認定長期優良住宅に該当する家屋

(2)都市の低炭素化の普及の促進に関する法律に規定する低炭素建築物に該当する家屋若しくは同法の規定により低炭素建築物とみなされる特定建築物に該当する家屋

店舗併用住宅の居住用部分が90%以上の場合の特例

店舗や事務所との併用住宅の場合、住宅ローン控除の対象となるのは、居住用部分のみが原則です。しかし、居住用部分の面積が全体の90%以上を占める場合には、全体(100%)が居住用だとみなして住宅ローン控除の計算をすることになっています。

計算を簡単にするための特例ということですね。

店舗や事務所との併用住宅で居住用部分が90%以上の場合には、この特例を忘れずに適用しましょう。

住宅ローン控除額が多くなり、税金の還付額もその分多くなります。

住宅取得資金贈与の非課税特例を受けた場合の住宅ローン控除の注意点

マイホームを取得する際に、親等から住宅取得資金贈与の非課税特例を受けた場合には、住宅ローン控除の対象となる住宅ローン借入金額は、次の金額のうちいずれか低い金額となります。(1)住宅ローン借入金額

(2)「住宅の取得等に係る対価の額」-「住宅取得資金贈与額」

例えば、家屋の取得対価:3000万円、住宅ローン:3000万円、住宅取得資金贈与:500万円の場合

(1)住宅ローン借入金額:3000万円

(2)「住宅の取得等に係る対価の額3000万円」-「住宅取得資金贈与額500万円」=2500万円

(1)3000万円>(2)2500万円

よって住宅ローン借入額3000万円のうち、2500万円が住宅ローン控除の対象になります。

つまり、明らかに住宅取得に使われていない部分は、住宅ローン控除の対象からはずす、という訳ですね。

住宅ローン控除を受けるための手続き

住宅ローン控除を受ける最初の年

◆はじめての住宅ローン控除は確定申告をする

住宅ローン控除を受ける最初の年分は、確定申告書に一定の書類を添付して、所轄税務署に提出します。年末調整では、住宅ローン控除を受けることはできません。

◆サラリーマンの住宅ローン控除は、確定申告書A様式を使う

年末調整を受けたサラリーマンが住宅ローン控除を受けるための確定申告(還付申告)をする際には、簡易様式である確定申告書A様式を使用するとよいでしょう。確定申告書A様式は、給与所得・配当所得・一時所得・雑所得以外の所得がない場合で、予定納税をしていない場合に使用する様式です。

◆住宅ローン控除の確定申告書の提出先

サラリーマンが初めての住宅ローン控除を受けて所得税の還付を受けるための確定申告書の提出先は、所轄の税務署です。所轄の税務署がわからない場合は、インターネットで「○○市 税務署」のように、「地域名」+「税務署」で検索するとわかります。

わからない場合は、どこの税務署でもいいので、電話して教えてもらいましょう。

◆住宅ローン控除の確定申告はいつからできるか(時期)

サラリーマンが住宅ローン控除を受けて所得税の還付を受けるための確定申告(還付申告)は、1月4日から提出することができます。通常の所得税確定申告が始まる2月16日よりも早く提出することができます。

早く提出すれば、所得税の還付を早く受けることができます。

◆住宅ローン控除の確定申告はいつまでできるか(期限)

サラリーマンが住宅ローン控除を受けて所得税の還付を受けるための確定申告(還付申告)は、申告対象年の翌年から5年間であれば、いつでも提出可能です。例えば、2019年分の確定申告書は、申告対象年の翌年である2020年の1月1日から5年間、つまり2024年12月31日まで申告書の提出が可能ということになります。

通常、所得税の確定申告書の提出期限は、3月15日ですが、還付申告はそうではありません。

住宅ローン控除を受ける2年目以降の年

◆2年目以降の住宅ローン控除は年末調整で受けられる

2年目以後の年分の住宅ローン控除は、勤務先の年末調整で受けることができます。年末調整で住宅ローン控除を受けないで、確定申告により住宅ローン控除を受けることもできますが、年末調整で受けた方が楽ですし、還付額も早く受け取れます。

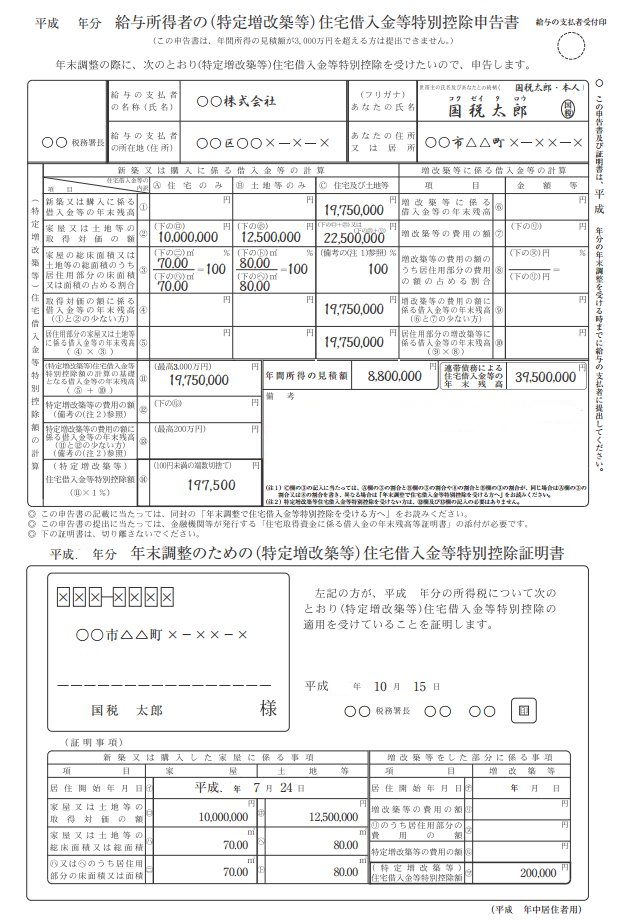

◆年末調整で住宅ローン控除を受ける場合の必要書類

年末調整で住宅ローン控除を受けるには、次の2つの書類を勤務先に提出しなければなりません。(1)「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」

この用紙は、最初の確定申告後に税務署から送付されてきます。

毎年その年分が送付されてくるのではなく、最初の確定申告後に控除期間分が一度に送付されていますので、失くさないようにしっかり保存してください。

もし、紛失した場合には、税務署に再発行をお願いすることになります。

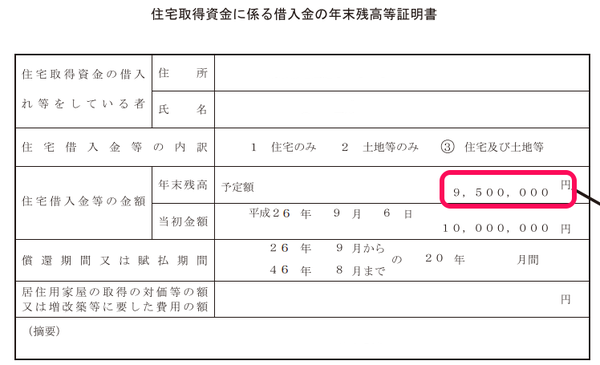

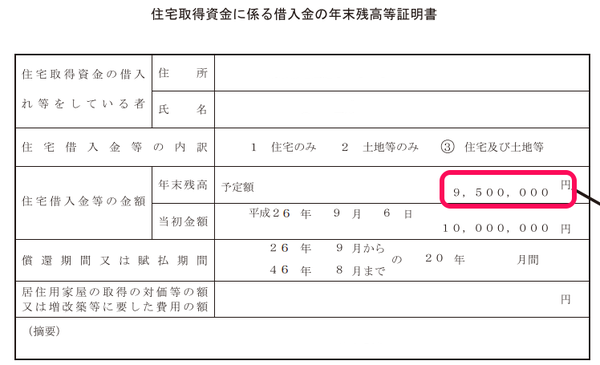

(2)「住宅取得資金に係る借入金の年末残高等証明書」

この用紙は、住宅ローンを借りている金融機関から毎年10月下旬から11月ごろに自動的に送付されてくるはずです。

見あたらない場合には、金融機関へ再発行を依頼しましょう。

確定申告で住宅ローン控除|必要書類等

確定申告書と一緒に提出する書類等について説明します。これらが一つでも欠けると「住宅ローン控除」を受けることができません。

をなるべく早く集めてください。

(特定増改築等)住宅借入金等特別控除額の計算明細書

税務署の窓口で取得します。国税庁ホームページからもダウンロードすることができます。→ 明細書・計算明細書等(令和元年分の所得税及び復興特別所得税の確定申告分)国税庁

「7(特定増改築等)住宅借入金等特別控除額の計算明細書(提出用・控用)」を選択してください。

住民票の写し

平成28年分から提出不要になりました。建物・土地の登記事項証明書

登記事項証明書とは、いわゆる「登記簿謄本」のことです。法務局で取得します。

住宅ローン控除を建物のみ受けた場合には、登記事項証明書を取得するのは、建物(家屋)分だけでOKです。

土地・建物の登記事項証明書については、法務局の窓口での請求以外に、郵送による請求や、インターネットを利用してオンライン請求を行うことができます。

建物・土地の不動産売買契約書(請負契約書)の写し

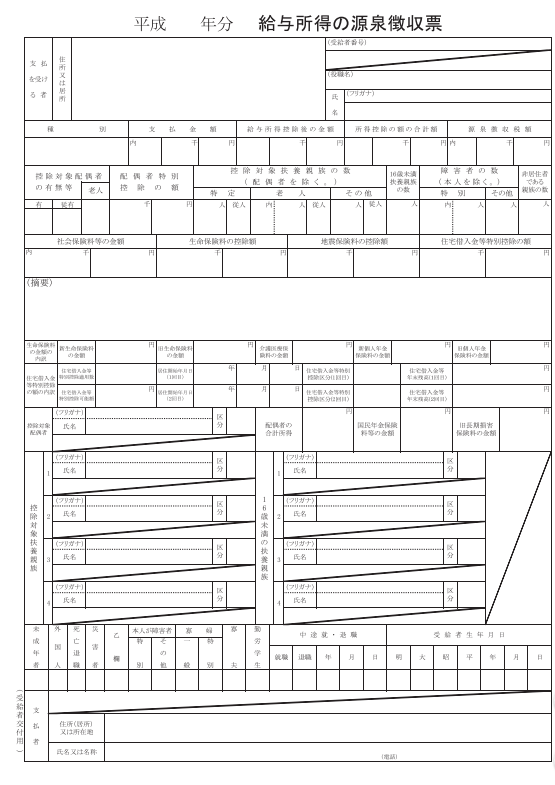

不動産会社と契約した不動産売買契約書または建設会社と契約した請負契約書のコピーを用意します。給与所得の源泉徴収票

年末か1月に勤務先から配布される「給与所得の源泉徴収票」を用意します。

紛失した場合や、ほかの用途で使用した場合は、勤務先に再発行を依頼しましょう。

住宅ローンの年末残高証明書

住宅ローンの年末残高証明書は、10月か11月に住宅ローンを借りた金融機関から送付されてきているはずです。

複数の金融機関から融資を受けている場合は、すべての金融機関分の証明書を用意しなくてはなりません。

もし、見当たらない場合は、金融機関に確認してください。

紛失した場合は、「住宅ローンの年末残高証明書」の再発行を依頼してください。

認定住宅の新築等に該当する場合の必要書類

認定住宅の新築等に該当する場合には、上記に加え、次の書類も必要になります。認定住宅に該当するかどうかは、契約した不動産会社や建設会社にお問い合わせましょう。

◆長期優良住宅建築等計画の認定通知書の写し等(「認定長期優良住宅」に該当する場合)

次のいずれかの書類が必要です。・住宅性能証明書

・建設住宅性能評価書の写し

・長期優良住宅建築等計画の認定通知書の写し及び住宅用家屋証明書の写し

・長期優良住宅建築等計画の認定通知書の写し及び認定長期優良住宅建築証明書

これらは、契約した不動産会社または建設会社から取得してください。

◆低炭素建築物新築等計画の認定通知書の写し等(「認定低炭素住宅」に該当する場合)

次のいずれかの書類が必要です。

・住宅性能証明書

・建設住宅性能評価書の写し

・低炭素建築物新築等計画の認定通知書の写し及び住宅用家屋証明書の写し

・低炭素建築物新築等計画の認定通知書の写し及び認定低炭素住宅建築証明書

これらは、契約した不動産会社または建設会社から取得します。

通帳とマイナンバー通知カードなど

そのほかに確定申告時に必要となるのは、次のものです。・所得税還付金の振込みを希望する通帳

・「個人番号カード」又は「マイナンバー通知カード+身分証明書」又は「マイナンバーが記載された住民票+身分証明書」

平成28年分の所得税確定申告書を提出する際より、厳格な本人確認が義務付けられたからです。

確定申告で住宅ローン控除|申告のやり方

自分で確定申告書を作成できる方

自分で住宅ローン控除を受けるための所得税確定申告書の作成ができる方は、国税庁ホームページにある「確定申告書等作成コーナー」をおすすめします。画面の案内にしたがって入力していくと、確定申告書ができます。

それをプリンターへ印刷して税務署窓口へ提出するか、郵送により税務署に提出してください。

郵送の場合は、確定申告書控えと切手を貼った返信用封筒も同封しましょう。

自分で確定申告書を作成できない方

自分で所得税の確定申告書を作成できない・自信がない方は、上記の必要書類をもって、確定申告時期ならそのころ臨時に開設させる確定申告会場へ、ほかの時期なら所轄税務署へ行きましょう。税務署職員などから申告書の作成方法の指導を受けることができます。

とても混雑する通常の確定申告時期(2月16日から3月15日)は避けて、1月中か、3月16日以降をおすすめします。

住宅ローン控除で還付を受ける場合は、20万円以下の少額所得でも申告しなければならない

サラリーマンには、副業などの所得が20万円以下であれば、確定申告を必要としない、という特例があります。しかし、住宅ローン控除などにより還付を受けるための申告の際は、このような少額所得を含めたすべての所得を申告しなければなりませんので、注意しましょう。

まとめ

住宅ローン控除は、控除額が10万円を超えることが多いですから、忘れずに、確実に適用を受けてもらいたい制度です。確定申告ははじめてで大変かもしれませんが、1回のみやれば、来年からは年末調整で受けられます。

今回の記事を参考に確定申告をしてみてくださいね。

参考: → 住宅ローン控除制度のよくある間違いに注意!確定申告で

【投稿者:税理士 米津晋次】