返礼品で人気の「ふるさと納税」。

ふるさと納税をしたものの、どのように確定申告をすればいいのか不安ですよね。

かといって、何もしないと税制優遇が受けられません。

そこで今回は、ふるさと納税を確定申告でどのように申告するのかを説明します。

確定申告でふるさと納税を寄附金控除|還付等のしくみ

ふるさと納税ワンストップ特例制度を利用する場合の還付等

ワンストップ特例制度は確定申告不要ですべて住民税で控除される

給与以外に収入のないサラリーマンの方などその年の確定申告義務がない人で、ふるさと納税をする先の自治体数が5までの場合は、確定申告が不要となる「ふるさと納税ワンストップ特例制度」を選択することができます。「ふるさと納税ワンストップ特例制度」を利用する場合は、寄附金控除による税金の軽減分は、所得税では1円もされず、すべて住民税が軽減される形で、翌年納付する住民税が寄附金控除分安くなります。

ふるさと納税の寄付金合計額が100,000円だったとすると、住民税の税額控除額は、98,000円になります。(ふるさと納税寄付額が実質2000円負担の上限以下の場合)

なお、ワンストップ特例制度の場合、この計算は、市役所等がやってくれますので、確定申告は不要ですし、それ以外に手続きもする必要はありません。

住民税は翌年6月から変わる

住民税は、その年の税額を翌年6月以降に支払います。本来支払う住民税額からふるさと納税の税額控除額が引かれた残額を納付します。

このように、ふるさと納税の寄附金合計額から2,000円を引いた金額は、住民税の還付を受けるのではなく、これから納税する住民税額が安くなる形で恩恵を受けるのです。

※所得により、住民税の税額控除額には上限があるため、上限を超えると、実質負担額が2000円を超えることもあります。

ふるさと納税を確定申告する場合

ふるさと納税で行った自治体への寄附について確定申告を行うと、所得税と住民税に分かれて税金が軽減されます。確定申告期限

個人事業主等が行う場合の確定申告期限は、翌年3月15日です。(休日の場合は、次の月曜日)自分で申告書を作成して郵送したり、その時期開設される確定申告会場へ行って申告しましょう。

しかし、年末調整を受けたサラリーマンや年金受給者の場合の還付申告は、翌年3月15日までではありません。

ふるさと納税を行った年の翌年年1月1日から5年間提出することが可能です。

3月15日までは確定申告会場が混雑しますので、その後に落ち着いて確定申告すればいいでしょう。

所得税

まず、所得税の確定申告で寄附金控除を受けることにより、所得税が軽減され、その結果、所得税の納税額が安くなるか還付されます。所得税の寄附金控除を受けられる金額は、ふるさと納税で寄付した金額の合計額-2,000円です。

たとえば、ふるさと納税の寄付金合計額が100,000円だったとすると、所得税の寄附金控除額は、100,000円-2,000円=98,000円です。

寄附金控除は所得控除ですので、この寄附金控除額分の課税所得金額が減少します。

その結果、寄附金控除額に所得税率をかけた金額が、ふるさと納税による所得税の軽減額です。

上の例で、所得税率が10%なら、98,000円×10%=9,800円が所得税の軽減額になります。

年末調整を受けたサラリーマンの場合は、その軽減された所得税について、還付を受けることができます。

個人事業主など、確定申告により納付する所得税がある場合は、納付する所得税がその軽減額分少なくなります。

住民税

ふるさと納税による寄附金合計額から2,000円を控除した金額のうち、所得税で軽減されなかった金額は、住民税の寄附金税額控除により、住民税が安くなります。上の例では、98,000円-所得税軽減額9,800円=88,200円の住民税額の軽減を受けることができます。

※所得により、住民税の税額控除額には上限があるため、上限を超えると、実質負担額が2000円を超えることもあります。

確定申告をすると、その申告内容が市役所等に転送され、住民税での控除額は市役所等が計算するしくみになっています。

確定申告でふるさと納税を寄附金控除|必要書類など

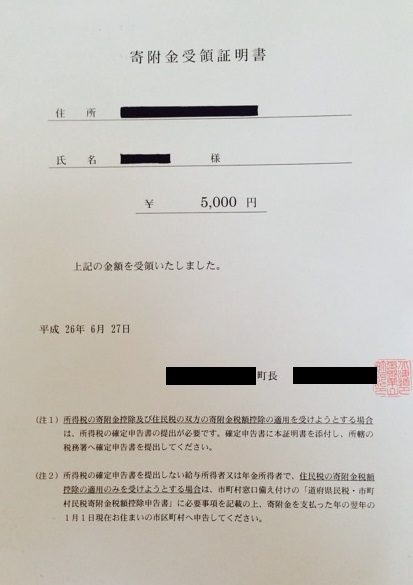

寄附金受領証明書が必要

ふるさと納税について確定申告で軽減を受ける場合には、次の書類が必要になります。・各寄附先の自治体が発行した「寄附金受領証明書」

この「寄附金受領証明書」は、自治体が寄附金の入金を確認次第、発送されるしくみになっています。

銀行振込などで寄附金を支払った場合は、1週間程度で「寄附金受領証明書」が郵送されてくるはずです。

一方、寄附金の支払いをクレジット決済で行った場合には、クレジット取扱会社から自治体に入金されてから発送されます。

クレジット取扱会社の締め日が毎月中と毎月末の2回となっていて、締め日から自治体への入金が半月後となります。

したがって、クレジットにより寄附金を支払った場合には、「寄附金受領証明書」が発送されてくるまでに1ヶ月前後かかります。

寄附金受領証明書を紛失した場合

「寄附金受領証明書」を失くしてしまった場合には、できるだけ早くその自治体に再発行の手続きをとってください。自治体側の記録で寄附の確認ができれば「寄附金受領証明書」を再発行してもらえます。

ただし、確定申告期は混み合う可能性がありますので、できるだけ早く再発行の手続きをしてくださいね。

寄附金受領証明書が間に合わなかった場合

「寄附金受領証明書」の再発行を依頼したものの、確定申告期限までに間に合わず、期限後に郵送されてくることもあるでしょう。その場合は、もう諦めるしかないのでしょうか。

そんなことはありません。

ふるさと納税については、ふるさと納税を行った年の翌年年1月1日から5年間提出することが可能でしたね。

とはいっても、再発行分の「寄附金受領証明書」が届いたら、早めに確定申告しましょう。

その他の必要書類

勤務先が1ヶ所のサラリーマンが勤務先で年末調整を受けた場合で、確定申告でふるさと納税の申告をする場合に必要な書類等は、上記の「寄附金受領証明書」以外に次のものがあります。| ・給与所得の源泉徴収票 ・還付先銀行等の通帳 ・印鑑(紙で提出する場合) ・マイナンバーがわかる書類等(紙で提出する場合) |

確定申告でふるさと納税を寄附金控除|書き方

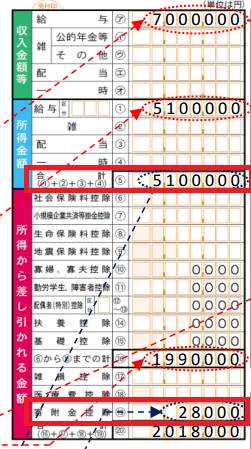

確定申告書第一表の書き方

所得税確定申告書第一表の「寄附金控除」欄に金額を記入します。「寄附金控除」欄は、「所得から引かれる金額」欄の中にあります。

寄附金控除額は、次の(1)と(2)の少ない金額になります。

(1)「所得金額」の「合計」×0.4

(2)「寄附金合計額」-2,000円

たとえば、所得金額の合計が5,100,000円で、ふるさと納税寄附金合計額が30,000円の場合

(1)5,100,000円×0.4=2,040,000円

(2)30,000円-2,000円=28,000円

(1)>(2)ですから、28,000円を「寄附金控除」欄へ記入します。

出典:総務省ホームページ

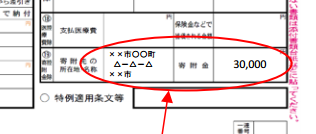

確定申告書第二表の書き方

ふるさと納税をした場合には、申告書第二表の2ヶ所に記入します。「寄附金控除」欄

所得税確定申告書第二表の「寄附金控除」欄を記入します。「寄附金控除」欄は、申告書A様式の場合は第二表の右側下にあり、申告書B様式の場合は、第二表の右側中央にあります。

「寄付先の所在地・名称」には、「○○市」を、複数の自治体へ寄附した場合には「○○市ほか」と記載します。

「寄附金」欄には、ふるさと納税した寄附金の合計額を記入します。

出典:総務省ホームページ

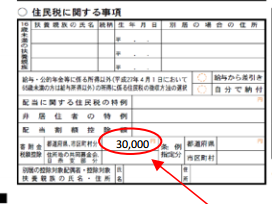

「住民税に関する事項」欄

次に、所得税確定申告書第二表の「住民税に関する事項」欄を記入します。「寄附金税額控除」欄の「都道府県、市町村分」欄に、ふるさと納税寄附金合計額を記載します。

出典:総務省ホームページ

ふるさと納税額一覧表の作成

必須ではありませんが、自治体名と寄附金額の一覧表を作成することをおすすめします。一番下の行には、合計額欄をつくって記入しましょう。

申告書第二表の「寄附金」欄と金額が一致するはずですね。

ふるさと納税をやってみよう

ふるさと納税の限度額の目安がわかったら、さあ、ふるさと納税をやってみましょう。ふるさと納税サイトが便利

ふるさと納税をするのに便利なサイトがあります。「ふるさと納税サイト」と呼ばれるものです。この「ふるさと納税サイト」には、全国の自治体の返礼品が集められていて、それがカテゴリに分類されています。

欲しい返礼品の自治体を探すのにとても便利です。

さらに、これらの「ふるさと納税サイト」でふるさと納税を行う場合には、クレジットカードで支払いができるのも便利な点です。

主なふるさと納税サイト

それでは、主な「ふるさと納税サイト」をご紹介しましょう。| 1 | さとふる | |

|---|---|---|

| 2 | ふるさとプレミアム | |

| 3 | ふるなび | |

| 4 | ふるり |

まとめ

今回は、ふるさと納税を確定申告でどのように申告するのかを説明しました。上記記事を参考に、確定申告書の作成に挑戦してみてください。

難しい場合には、必要書類と「ふるさと納税額一覧表」をもって税務署や確定申告会場へ行きましょう。

【投稿者:税理士 米津晋次】