6月中旬ごろになると、税務署から「所得税の予定納税額の通知書」が届く人がいます。この「所得税の予定納税額の通知書」が初めて届いた場合には、とても驚きますよね。

昨年の所得税はちゃん払ったのに、なんでまた所得税を払わなくてはならないの?

しかし、一定の条件を満たせば、この予定納税額を減らす、または0円にすることができる制度があるのです。

そこで今回は、この予定納税を減額する手続きについて説明いたします。

目次

予定納税(所得税)のしくみ

所得税予定納税とは?

所得税の確定申告義務のある人の所得税の納税期限は、原則として確定申告の提出期限である翌年3月15日になっています。(口座振替手続きをすれば、翌年4月20日ごろになります。)

この所得税の納税は、その1回でいいという訳ではありません。

源泉徴収される所得以外の所得に対する所得税が年間15万円以上であった場合(予定納税基準額といいます。)には、翌年7月(第1期)と11月(第2期)に所得税を前払い納付しなければなりません。

→参考:予定納税(国税庁)

所得税予定納税はいつ、いくら納付するのか?

このように、源泉徴収される所得以外の所得に対する所得税が年間15万円以上であった場合(予定納税基準額といいます。)には、翌年7月31日まで(第1期)と11月30日まで(第2期)に、前年の年間所得税の各1/3ずつを事前に納税する義務があります。逆に言えば、源泉徴収される所得以外の所得に対する所得税が年間15万円未満であれば、予定納税は不要です。

「源泉徴収される所得」の代表的なものは、給与所得や公的年金所得です。

したがって、給与所得のみ1000万円であった場合、給与所得は毎月勤務先で所得税が源泉徴収されますので、所得が高くて年間所得税額が多い人でも所得税の予定納税は不要です。

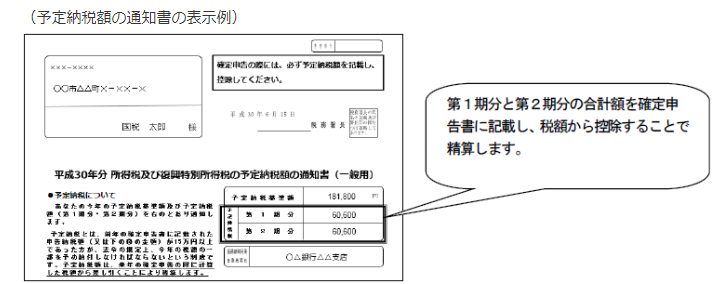

予定納税が必要な人には税務署から通知が来る

予定納税が必要な人には、6月中旬に税務署から「所得税及び復興特別所得税の予定納税額の通知書」が送付されます。

確定申告で予定納税通知書の電子交付を希望した場合には、e-taxへ通知が届きます。

その通知書には、予定納税基準額、第1期分の予定納税額、第2期分の予定納税額及びその計算明細が記載されています。

たとえば、予定納税基準額が、30万円だった場合には、その翌年の7月末までに30万円の1/3である10万円、11月末までに同じく10万円の合計20万円の所得税を事前に税務署に納付しなくてはならないのです。

このように、その年の所得税を事前に税務署に納付する制度のことを、「所得税の予定納税」といいます。

振替納税の手続きをしている場合

所得税について振替納税(口座振替)の手続きをしている方は、予定納税額も7月31日と11月30日に口座から自動的に引落しになります。その前日までに口座の残高を確認してください。予定納税はしなくてもいい?

確かにこれは所得税の前払いですが、納税しなければならない規定となっていますので、所得税の予定納税をしないと、延滞税が課税されます。→延滞税とは?延滞税を安くする方法はあるのか?

予定納税を減らす方法は?期限は?

予定納税減額申請とは?

前年の予定納税基準額が15万円以上のため、所得税の予定納税の義務のある人が、その年の6月末日において、廃業や業績不振等により次の状況になると見込まれる場合には、予定納税額の減額を税務署に求めることができます。その手続きのことを、「予定納税減額申請」といいます。

→参考:所得税及び復興特別所得税の予定納税額の減額申請手続(国税庁)

7月の予定納税減額申請の場合

その年6月30日の現況によって計算した申告所得税納税予定額(見積額)が、予定納税額の計算の基礎となった予定納税基準額に満たないと見込まれる場合に予定納税減額申請をすることができます。11月の予定納税減額申請の場合

その年10月31日の現況で計算した申告所得税納税予定額(見積額)が、既に受けている減額の承認に係る申告納税見積額に満たないと見込まれる場合に予定納税減額申請をすることができます。予定納税減額申請書が提出できる条件

予定納税の義務のある人のうち、次のような場合に該当する人は、予定納税減額申請書を税務署に提出することができます。| 1 | 廃業や休業、失業をした場合 |

| 2 | 売上減少などのため、今年の所得が前年の所得よりも明らかに少なくなると見込まれる場合 |

| 3 | 災害や盗難、横領により、事業用資産などに多額の損害を受けた場合 |

| 4 | 今年の所得控除額や税額控除額が前年分と比較して増加する場合 |

【具体例】

・年途中で退職した人

・多額の医療費を払った人

・扶養家族が増えた人

・新たに障害者や寡婦(夫)になった人

・災害で被害に遭った人

など

予定納税減額申請書の提出期限

予定納税減額申請書には提出期限があります。第1期分及び第2期分の所得税予定納税減額申請を税務署に提出できるのは、その年の7月1日から7月15日までです。

また、第2期分のみの所得税予定納税減額申請を税務署に提出できるのは、その年の11月1日から11月15日までです。

ただし、提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限となります。この期限に1日でも遅れると、所得税予定納税減額申請書は無効になります。

予定納税減額申請書の添付書類は?

所得税の予定納税減額申請書を税務署に提出する際には、申告納税予定額(見積額)の計算の根拠となる書類を税務署に1部提出する必要があります。たとえば、廃業や業績不振により所得税予定納税減額申請書を税務署に提出する場合には、6月末時点の試算表(損益計算書)などを提出します。

したがって、予定納税減額申請書に記入する前に、1月1日から6月30日の帳簿付けを済まして置く必要があります。

ただし、見積額でOKですので、1円単位の正確な金額である必要はありません。多額な相違でなければ、問題ないでしょう。

昨年の確定申告書の数字をベースにしましょう。

単純な計算ミスを防ぐため、エクセルなどの表計算ソフトを使ったり、国税庁の確定申告書作成コーナーを利用するといいと思います。

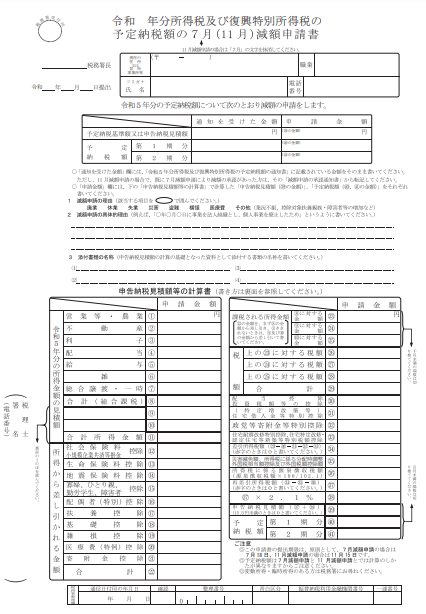

予定納税減額申請書の書き方、記入例

予定納税減額申請書様式の入手・取得

次に、所得税予定納税減額申請書の様式を入手します。予定納税減額申請書の様式は、税務署へ行って取得するか、国税庁ホームページからダウンロードすることができます。

出典:国税庁ホームページ

→ 様式 令和7年分所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書(国税庁)

様式を取得したら、所得税の予定納税減額申請書の必要個所に書き込みます。

通知を受けた金額

税務署から送られてきた予定納税通知書に書かれている「予定納税基準額」「予定納税額第1期分」「予定納税額第2期分」の金額をそのまま記入します。申請金額

下の表を先に完成させて、右下の「予定納税額」を記入します。減額申請の具体的理由

廃業した、業績不振、扶養家族が増えたため、医療費が多額にかかったため、などと記入します。法人化した場合には、用紙に記載されているように、「○年○月○日に事業を法人組織とし、個人事業を廃止したため」と書きます。

この欄は、意味が通じればよいので、必ずしも専門用語を使わなくても、分かりやすく記載すればOKです。

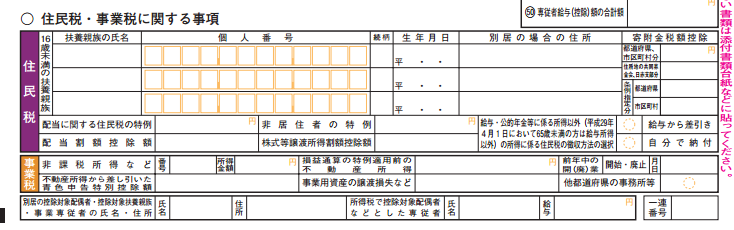

申告納税見積額等の計算書

直接記入するのではなく、所得税の確定申告書に下書きしてから転記するとよいでしょう。所得税の確定申告書は、最初に収入金額欄がありますが、申告納税見積額等の計算書にはありませんので、転記する際にご注意ください。

予定納税額

7月減額申請の場合

・「第1期分」欄、「第2期分」欄:それぞれ「申告納税見積額」の1/3を書きます。11月減額申請の場合

・「第1期分」欄:税務署から通知された第1期分の税額は7月減額申請で承認された第1期分の税額を書きます。・「第2期分」欄:(「申告納税見積額」-「第1期分」)×1/2を書きます。

なお、申告納税見積額が15万円未満の場合には、0円となります。

令和7年度税制改正における基礎控除の引上げ等

令和7年度税制改正において、基礎控除の引上げや特定親族特別控除の創設がありますが、申告納税見積額の計算上、これらは考慮する必要はありません。これら基礎控除の引上げ等は、令和7年分の所得税の確定申告の際に考慮され、最終的な年間の所得税額において精算されます。

予定納税減額申請書の提出

提出期限までに、所轄税務署へ予定納税減額申請書と添付書類を持ち込むか、郵送により提出してください。郵送の場合は、申請書のコピーと切手を貼った返信用封筒に送付先を記入して同封しましょう。

→ (参考)確定申告書を郵送で提出するポイント|メリットとデメリット、やり方、注意点

もちろん、予定納税減額申請書もe-Tax(電子申告)で提出することが可能です。

予定納税減額申請書の提出後

税務署に所得税予定納税減額申請書を提出した後は、税務署から後日、「承認」あるいは「一部承認」「却下」などの形で書面が送られてきます。予定納税減額申請書を提出しなかった場合・却下された場合

予定納税減額申請書を提出しなかった場合・却下された場合はどうなるのでしょうか。安心してください。

予定納税は所得税の前払いですので、翌年2月から3月の確定申告で精算されることになります。

したがって、もし、予定納税金額が、申告書所得税よりも多い場合は還付される訳ですね。

まとめ

廃業や業績不振などの理由で、本来は所得税予定納税減額申請書が提出できる人が、申請書を提出しない場合は、税務署から通知があった予定納税額を一旦納付することになります。ただし、支払った予定納税額は、次の確定申告により還付を受けることができますので、少し長い目で見れば結局同じことになります。

しかも、所得税の還付以外に、還付加算金といって利息相当をプラスしてくれます。

その還付加算金の利率は、定期預金の利率よりもずっと高いので、資金に余裕のある方にとっては、予定納税減額しない方がプラスとなります。

しかし、資金余裕がない方には、この予定納税減額制度をうまく活用して、資金繰りに余裕をもたせ、その資金を有効に活用していただきたいと思います。

→還付加算金|税金還付にも利息

【投稿者:税理士 米津晋次】

コメント

コメントはありません。