大学や専門学校の授業料高いですよね。びっくりします。

下宿すると、さらに親の経済的負担は大きいです。

このような大学や専門学校の学費負担を軽減するため、学生の扶養控除は、通常よりも大幅に増額されているのを知っていますか?

そこで今回は、主に大学生や専門学生の親が受けられる「特定扶養控除」について説明いたします。

目次

特定扶養控除(大学生)|特定扶養控除とは

特定扶養控除の概要・趣旨

「特定扶養控除」とは、教育費など支出がかさむ世代の税負担を軽くするために、1989年(平成元年)に創設された制度です。控除額が、通常の扶養控除よりも上乗せされています。

導入当初は、16歳から22歳までが対象でしたが、現在の対象年齢は、19歳から22歳までとなっています。

つまり、現在は、簡単に言えば、大学や専門学校に通っている子ということになりますね。

ただし、厳密には違っていますので、次で確認してください。

特定扶養控除の要件

特定扶養控除は、扶養親族のうち、その年の12月31日現在の年齢が16歳以上23歳未満の人であることです。つまり、年齢以外の条件は、扶養親族と同様で、生計を一にするその年の合計所得金額が48万円以下の配偶者以外の親族だということです。

合計所得金額48万円というと、アルバイト収入では、103万円ということになります。

※給与収入103万円-給与所得控除55万円=給与所得金額48万円

つまり、特定扶養控除所得の要件は、「親族要件」「所得要件」と「年齢要件」しかありません。

したがって、大学や専門学校に通っていなくても、所得要件を満たせば、特定扶養控除の対象になります。

逆に、大学に通っていても、浪人して入学したり、大学で留年したりして23歳以上になると、特定扶養控除は受けられません。

なお、下宿等で一人暮らしをしていても、仕送りをしていれば、「生計を一にする」に該当しますので、特定扶養控除の対象になります。

特定扶養控除額(所得税・住民税)

特定扶養控除額は次のとおりです。・所得税:63万円(扶養控除38万円+上乗せ25万円)

・住民税:45万円(扶養控除33万円+上乗せ12万円)

普通の扶養控除に比べて、上乗せ分がありすので、かなり多額になっていますね。

特定扶養控除の年齢は?

特定扶養控除の対象となる19歳から22歳ですが、厳密には、どのように年齢を判断するのでしょうか。それは、その年の12月31日現在の年齢が、19歳以上23歳未満の人をいいます。学年ではありません。

したがって、早生まれかどうかも無関係です。

12月31日現在の満年齢で判定することになっています。

【参考】

→扶養控除(国税庁)

特定扶養控除の控除額の推移(所得税)

特定扶養控除は、かなり頻繁に改正がされてきました。| 年 | 変更内容 |

| 平成元年(導入) | 16歳から22歳が対象。上乗せ控除額10万円(通常分と合わせて45万円) |

| 平成5年 | 16歳から22歳が対象。上乗せ控除額15万円(通常分と合わせて50万円) |

| 平成7年 | 16歳から22歳が対象。上乗せ控除額15万円(通常分と合わせて53万円※扶養控除が増額) |

| 平成10年 | 16歳から22歳が対象。上乗せ控除額20万円(通常分と合わせて58万円) |

| 平成11年 | 16歳から22歳が対象。上乗せ控除額25万円(通常分と合わせて63万円) |

| 平成22年 | 高校の実質無料化伴い、16~18歳までは特定扶養控除の対象外に |

特定扶養控除(大学生)|減税効果

特定扶養控除の対象となると、どれくらい親の所得税・住民税が減税になるのでしょうか。【前提:給与年収700万円、所得控除150万円】

・給与所得金額=給与収入700万円-給与所得控除190万円=510万円

・所得税の所得控除額(特定扶養控除を除く)

・社会保険料控除:所得税100万円、住民税100万円

・生命保険料控除:所得税8万円、住民税6万円

・配偶者控除 :所得税38万円、住民税33万円

・扶養控除 :所得税38万円、住民税33万円

・基礎控除 :所得税38万円、住民税33万円

・所得控除計 :所得税222万円、住民税205万円

特定扶養控除が受けられない場合

アルバイト収入が年103万円超で、特定扶養控除が受けられない場合・所得税:(給与所得510万円-所得控除計222万円)×10%-97,500円=約19万円

・住民税:(給与所得510万円-所得控除計205万円)×10%=約31万円

・所得税・住民税合計:19万円+31万円=約50万円

特定扶養控除が受けられた場合

アルバイト収入が年103万円以下で、特定扶養控除が受けられない場合・所得税:(給与所得510万円-特定扶養控除63万円-その他所得控除計222万円)×10%-97,500円=約13万円

・住民税:(給与所得510万円-特定扶養控除45万円-所得控除計205万円)×10%=約26万円

・所得税・住民税合計:13万円+26万円=約39万円

特定扶養控除有無の差額

今回の例で、特定扶養控除が受けられた場合と受けられない場合の税金差額は、次のようになります。・約50万円-約39万円=約11万円

10万円以上も税金負担が変わってきますので、特定扶養控除を受けられる、受けられないの違いはかなり大きいですね。

親としては、「アルバイト収入が103万円を超えちゃった」と言われても、「あ、そう」で済まされない金額ですね。(汗)

特定扶養控除(大学生)|申告・申請方法

年末調整で申告する

会社員の場合には、勤務先で受ける年末調整の中で特定扶養控除を受けることができます。会社から配布される「扶養控除等申告書」の中に、特定扶養控除の対象となるお子さんの氏名、生年月日等を記入します。

→扶養控除等申告書の書き方|子あり

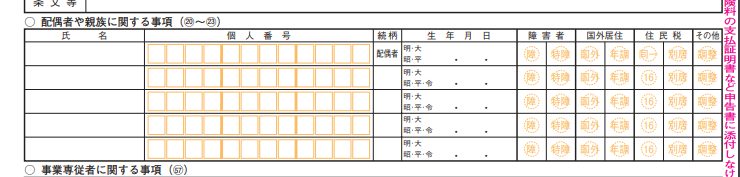

確定申告で控除する

会社員を含めたすべての人は、翌年3月15日までにする所得税の確定申告の中で特定扶養控除を受けます。年末調整で特定扶養控除の適用を忘れた場合でも、確定申告をすれば特定扶養控除を受けることができます。

所得税確定申告書第2表の「配偶者や親族に関する事項」欄に、特定扶養控除の対象となるお子さんの氏名、生年月日等を記入します。

(クリックして拡大表示できます)

まとめ

今回は、主に大学生や専門学生の親が受けられる特定扶養控除について説明いたしました。控除額が大きいということは、アルバイト収入が多くて扶養から外れると、急に所得税・住民税が上がってしまいます。

その点だけは注意が必要ですね。

【投稿者:税理士 米津晋次】