日本の税金は高いと感じる人も多いでしょう。

その税金を無駄遣いされたり、不正に使われた記事を読むと、もう日本にいたくないといって海外移住を考える人もいるかもしれません。

外国には物価が安く、税金もとても安いところがある、とも聞きますし。

そこで今回は、海外移住者の日本の税金について説明します。

海外へ移住した場合の税金|出国時

出国税(国外転出時課税)とは

出国税(国外転出時課税)とは、有価証券等の資産を1億円以上持っている一定の方が国外に転出する際にその資産を売却したとみなして所得税を課税する制度です。

つまり、巨額の含み益がある有価証券類を海外に持っていき、有価証券売却益に税金がかからない国で売却するのを防ごうとしているのですね。

出国税(国外転出時課税)の対象者

次の両方に該当する人が出国する時に国外転出時課税の対象になります。

(1)所有等している有価証券等の合計額が1億円以上ある。

(2)出国する日前の10年以内において国内に5年を超えた期間住んでいる。

(2)の条件は普通ですので、(1)の条件を満たす人、つまりお金持ちということですね。

この両方の条件を満たす人は、出国するまでに申告・納税をする必要があります。

出国税(国外転出時課税)の納税猶予制度

出国する時までに「納税管理人の届出書」を提出すれば、国外転出時課税が適用されたことで納付することになった所得税について、出国の日から5年間納税が猶予されます。

なお、納税猶予期間中は、毎年12月31日において所有している納税猶予の特例を受けている有価証券等について、次の項目を記載した継続適用届出書を翌年3月15日までに税務署署に提出しなければなりません。

(1)適用資産の種類

(2)名称

(3)銘柄別の数量等

5年以内に帰国すれば出国税が取り消しになる

出国から5年(期限延長をしている場合は10年)以内に帰国すれば、出国時から帰国時する時までずっと所有する有価証券等については、出国税(国外転出時課税)の適用がなかったものとして、出国をした年分の所得税を再計算できます。

ということは、出国時からずっと所有する有価証券類を売却等することがなく帰国すれば、出国税が全額戻ることになります。

海外へ移住した場合の税金|移住後の所得税

海外移住して「非居住者」となっても、日本の預金や上場株式の配当等については、次のように日本の税金がかかります。

なお、「非居住者」とは、日本国外に住所があるか、継続して1年以上国外に住んでいる人のことを言います。

日本の預金や債券の利息に対する税金

海外移住者(非居住者)が日本の銀行に預けている預金や債券についた利息については、15.315%の所得税及び復興特別所得税が課税されます。

日本国内に住んでいる人と同じです。

ただし、日本国内に住所がありませんので、住民税5%の課税はされません。

例外的に、日本が各国と結んでいる租税条約で、預金利息や債券の利息について日本での源泉税率を15%未満に軽減している国があります。

海外移住先の国と日本との租税条約にこのような内容が入っていれば、利息に対する税金の軽減が受けられます。

日本の上場株式の売却益に対する税金

海外移住者が所有していた日本の上場株式を売却した場合は、その売却益には原則として日本では課税されません。

ただし、日本に一時帰国した時に売却した場合には、その売却益に日本で課税されることになりますので、注意が必要です。

日本の不動産賃貸収入に対する税金

海外移住者(非居住者)が、日本で賃貸している不動産の所得に対しては、日本で所得税が課税されます。

不動産の受取賃料について、賃借人側が支払い時に20.42%の所得税等を差し引いて(源泉徴収して)支払うことがになっています。

なお、不動産所得の確定申告時には、所得控除のうち原則として基礎控除のみしか控除を受けられません。

日本の不動産を売却した際の税金

海外移住者(非居住者)が、日本国内にある不動産を売却し、売却益を得た場合は、譲渡所得として日本で所得税等の課税が行われます。

不動産所有期間5年以下の短期譲渡の場合は30.63%、所有期間5年超の長期譲渡の場合は15.315%の申告分離課税となります。

住民税については、海外移住者は日本に住所が無いため課税されません。

なお、海外移住者が日本国内の不動産を売却する場合は、原則として不動産の購入者が売却価格の10.21%の所得税等を引いて(源泉徴収して)支払います。

日本の年金に対する税金

海外移住者(非居住者)が受ける日本の公的年金(国民年金や厚生年金)は、日本で課税対象となります。

その支払いを受ける年金の額から6万円にその年金の額にかかわる月数を乗じた金額を控除した金額となり、それに20.42%の税率で源泉徴収され課税関係が終了する分離課税となっています。

なお、日本が各国と結んでいる租税条約の中に、公的年金(退職年金)について日本における課税を免除している条約があります。

海外移住者の移住先の国が、この免税の租税条約締約国であれば、日本から受け取る公的年金について日本では非課税となります。

海外へ移住した場合の税金|相続税

原則は日本国内財産のみ相続税の対象

海外移住者が死亡した場合は、原則として日本国内にある財産に対してのみ相続税が課税されます。

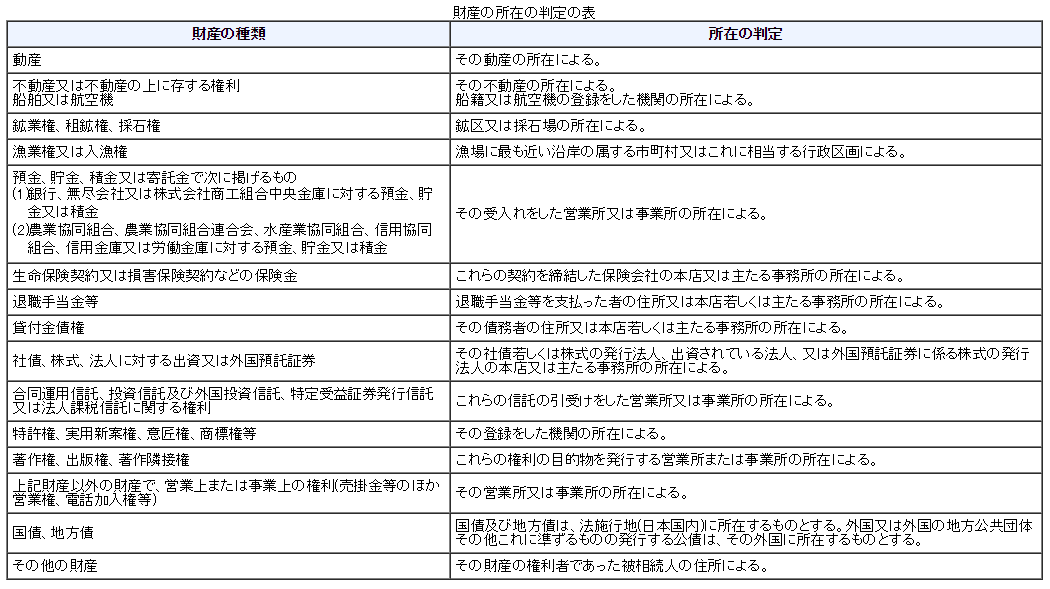

日本国内にある財産の判定

日本国内にある財産の判定は、次の財産の種類ごとに、それぞれの所在が日本国内かどうかによって行われます。

出典:国税庁

出典:国税庁日本国外の財産にも相続税が課税される場合

次のどちらかに該当する人が相続財産を取得した場合は、例外的に日本国内にある財産だけでなく、日本国外にある財産についても相続税の対象になります。

(1)財産を取得したときに日本国籍を有している人で、被相続人又は財産を取得した人が被相続人の死亡した日前5年以内に日本国内に住所を有したことがある。

(2)財産を取得したときに日本国籍を有していない人で、被相続人が日本国内に住所を有している。

海外移住者の相続税対策

相続人も海外移住者の場合の相続税対策として、次のようなことが考えられます。

簡単にいえば、現在保有している日本国内財産を国外財産に転換することで日本の相続税の課税対象から外すことができます。

(1)預金

預金の預け先を、日本国内支店から外国支店へ変更することで、国内財産を国外財産へ転換することができます。

(2)不動産

日本国内にある不動産を売却して、売却代金を外国支店へ預け入れることで、国内財産を国外財産へ転換することができます。

なお、国内不動産の売却益には、譲渡所得税が課税されます。

まとめ

今回は、海外移住者の日本の税金について説明しました。

海外へ移住したとしても、日本の税金が全くかからない訳ではありません。

海外移住した場合には、日本での税金が滞納しないように今回の記事を参考にしっかり手続きをしてください。