今日はプロ野球のドラフト会議が行われました。

ドラフトで指名された選手がプロ野球球団と契約する際には、契約金が支払われます。

ドラフト1位選手ともなると契約金だけで8千万円程度がここ数年の相場となっているようです。

では、この契約金の税金はどうなっているのでしょうか。

そこで今回は、プロ野球選手が球団からもらう契約金の税金について説明しましょう。

プロ野球契約金の税金|原則課税

契約金は雑所得に該当する

プロ野球選手が球団からもらう契約金は、所得税の所得の種類のうち、雑所得に該当します。

雑所得の場合は、次の計算で所得金額を計算します。

・収入金額-必要経費

契約金が収入金額に該当します。

一方、必要経費になるものはほとんどないと思いますので、契約金=雑所得金額になるといってもいいでしょう。

契約金の課税対象額は?

所得税では、税率をかける前に、各種所得控除を適用して、課税所得金額を減らします。

社会保険料控除や医療費控除、生命保険料控除や扶養控除、基礎控除などです。

ただ、高校3年や大学4年生でドラフト指名を受けて球団に入る場合は、ごく普通の学生と同じく、所得控除の項目で引けるものがほとんどありません。

社会保険料や生命保険料なども親が負担しているからです。

そうすると、所得控除のうち適用できるのは、誰でも適用のある基礎控除38万円ぐらいだけになります。

数千万円の契約金から引けるのはわずか38万円というと、契約金全額に税金がかかるといってもいいでしょう。

契約金の所得税額は?

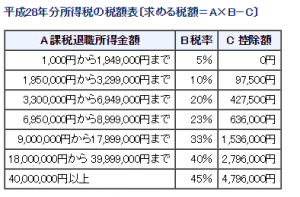

所得税は、累進課税となっていて、所得金額が多くなればなるほど税率が高くなっていきます。

所得税の税率は次のとおりです。

出典:国税庁

出典:国税庁契約金が5000万円とすると、課税対象は、契約金5000万円-基礎控除38万円=4962万円

課税所得4962万円に対する所得税は、

・4962万円×45%-4,796,000円=17,533,000円

となります。

復興特別所得税に住民税もかかる

17,533,000円は、所得税だけの金額です。

さらに

所得税の2.1%分の復興特別所得税

・17,533,000×2.1%=368,100円

も必要ですし、

・所得の10%の住民税

・(5000万円-住民税基礎控除33万円)×10%=4,967,000円

も納税が必要となります。

結局、契約金5000万円の場合は、ほかの所得がなくても

・所得税17,533,000円+復興特別所得税368,100円+住民税4,967,000円

=22,868,100円

という多額の税金がかかることになるのです。

率にして何と45.7%になります。

もらった契約金を全く使わなくても手元に残る金額は、2700万円程度になってしまうのです。

プロ野球契約金の税金|分割とみなす平均課税

平均課税制度

上記で説明した原則計算ですと、累進税率によりあまりに多額な税金になりますので、税金を軽減する制度があります。

それが「平均課税制度」です。

どのような制度かというと、簡単に言ってしまえば、

5年間で分割して受け取ったとみなして税金計算をするものです。

平均課税制度を適用した場合の所得税

実際の計算は複雑ですので、簡易な計算方法でご紹介します。

1/5ずつ5年間に分割して契約金をもらったとみなして計算しますので、

その5年間の所得税は、

・(契約金×20%+ほかの所得-所得控除)×所得税率

契約金5000万円のほかに所得がなかったとすると、1年分の所得税は、

・課税所得=(5000万円×20%-基礎控除38万円)=962万円

・所得税=962万円×33%-1,536,000円=1,638,600円

5年分だと、1,638,600円×5年=8,193,000円

原則計算の所得税額が、17,533,000円でしたから、半額以下に軽減されることになります。

実際には、2年目以降は年俸やCM料なども発生しますので、これよりも所得税は多くなります。

平均課税制度の手続き

平均課税制度を適用するには、所得税確定申告書に必要事項を記入して、「変動所得・臨時所得の平均課税の計算書」を作成し添付して提出します。

契約金など平均課税制度が適用できるもの

平均課税制度の対象となる所得には、変動所得と臨時所得の2種類があります。

変動所得

・印税、原稿料、作曲料による所得

・漁獲やのりの採取による所得

・はまち、まだい、ひらめ、かき、うなぎ、ほたて貝、真珠、真珠貝の養殖による所得

変動所得

・プロ野球選手やサッカーJリーグ選手などが受け取る契約金(3年以上の期間契約を結んだ場合の契約金で、それの金額が報酬年額の2倍以上のもの。)

・不動産などの権利金や頭金(3年以上の期間契約を結んだ場合に、その金額が年額の2倍以上のもの。ただし、譲渡所得に該当する場合を除く。)

・公共事業による3年以上の期間分の事業所得などの補償金

・鉱害その他の災害による3年以上の期間分の事業所得などの補償金

平均課税制度が適用できない場合

上記に該当しても、次の場合には、この平均課税制度の適用は受けられません。

(1)その年の変動所得と臨時所得の合計額が、その年の総所得の20%未満の場合

(2)過去2年の間に変動所得と臨時所得があった場合、その2年分の変動所得と臨時所得の50%が、その年の変動所得未満である場合

プロ野球契約金の税金|源泉徴収

契約金をもらう際に税金が引かれる

個人と専属契約等を結び、契約金を支払うときは、所得税及び復興特別所得税を源泉徴収しなければなりません。

プロ野球選手が球団からもらう契約金は、まさにこれに該当します。

したがって、契約金をもらう側から見れば、契約金をそのままもらえる訳ではないのです。

契約金から源泉徴収すべき金額

契約金を支払う際に源泉徴収すべき所得税額及び復興特別所得税の額は、次のようになります。

(1)契約金100万円以下:契約金×10.21%

(2)契約金100万円超 :(契約金-100万円)×20.42%+102,100円

つまり、いくら多額の契約金でも、100万円までの部分にについては、10.21%が源泉徴収され、契約金のうち100万円を超える部分については、20.41%が源泉徴収されるのです。

たとえば、5000万円の契約金をもらう場合に源泉徴収される税額は、

(5000万円-100万円)×20.42%+102,100円=10,107,900円

となります。

契約金から源泉徴収する目的

源泉徴収制度の目的は、税金の徴収を確実にすることです。

プロ野球の契約金のような多額な場合は、確定申告で納付すべき所得税等も当然高額になります。

そうすると、いくら契約金が多額だからといっても、それまでお世話になった人へのお礼や両親のために家を建てたりすると、税金を全額納付するのが難しくなることがあります。

税金の滞納が起きないように、事前に税金を徴収しておくのです。

源泉徴収税額は確定申告時に精算される

契約金から源泉徴収された金額は、所得税等の前払い金です。

したがって、確定申告の際には、算出した所得税等から源泉徴収された金額を引いた税額を納付すればいいのです。

まとめ

今回は、プロ野球選手が球団からもらう契約金の税金について説明しました。

確かに契約金は多額ですが、プロ野球選手として花咲く選手は一部で、

そう考えると、特別に高額ではないように思いますね。

今日、ドラフト会議で指名された選手の活躍を期待しましょう。