個人のふるさと納税は、かなり認知もされてきて、活用している人も多くなりました。

しかし、ふるさと納税には企業版があることは、まだまだ知られていないようです。

そこで今回は、ふるさと納税企業版のついて説明し、そのメリットや活用方法も解説いたします。

ふるさと納税企業版とは?概要

企業(法人)が寄付をした場合、その相手先によって税務上の扱いが変わります。通常の寄付金の税務上の扱い

◆原則寄付金は、損金にならない

企業の寄付金に対する税金の扱いは、経費(損金)にならないことが原則です。ただし、期末資本金の額とその事業年度の所得金額から寄付金損金算入限度額が計算され、一部は損金になります。

意外な感じがしますね。

なお、法人税では、寄付の範囲は、通常の寄付よりかなり広く、たとえば、グループ会社への利益供与なども寄付金に含まれます。

◆例外的に損金になる寄付金もある

ただ、国や自治体への寄付や、赤い羽根共同募金(各県の共同募金会)、日本赤十字社を通しての被災地への寄付などは、公共性が高いので、これらの寄付については、特例で全額経費(損金)になることになっています。ふるさと納税企業版は、自治体に対する寄付ですので、全額経費(損金)になります。

法人税等の税率は、約30%ですので、自治体へ10万円寄付すると、その30%の3万円の利益(所得)が減りますので、実質7万円で寄付できることになります。

企業版ふるさと納税の税務上の優遇措置

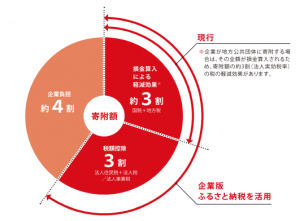

企業版ふるさと納税に該当すると、さらに税金上の優遇が受けられます。

各地方税から次の割合で税額控除を受けることができます。

「税額控除」ですから、その分まるまる地方税が安くなるということです。

・法人事業税(都道府県税) :寄付額の10%

・法人住民税(都道府県税、市町村税):寄付額の20%

法人税等の約30%と、地方税の30%を合わせれば、実質40%の負担で寄付できることになります。

(出典:内閣府地方創生推進事務局)

さらには、法人住民税で控除しきれない場合には、法人税で控除を受けることができる仕組みにもなっています。

(寄付額の10%が上限)

個人版ふるさと納税の概要と違い

個人版ふるさと納税の概要

個人版ふるさと納税は、自治体(都道府県や市町村)に寄付した場合に、その年の寄付金額合計金額が一定の上限額以内であれば、実質2000円のみの負担で、寄付金額に応じて各自治体が用意した返礼品から好きなものが受け取れるというものです。

実質2000円というのは、寄付した金額に対して、「寄付した金額-2000円」が所得税や住民税が安くなることによって還元されるからです。

各地方の特産品がわずか年間2000円で楽しめるので、ここ数年大人気になっています。

私も、牛肉やチーズ、果物などを送ってもらい、おいしくいただきました。

実質負担の違い

このように、個人版ふるさと納税では、一定額までの寄付なら、実質年間2000円ですみます。一方、企業版ふるさと納税では、年間2000円の負担という訳にはいきません。

寄付金額の実質40%は負担になります。

寄付金が経費(損金)になることによって、法人税等が30%安くなるなり、さらに、法人住民税で寄付金の最大30%の税額控除を受けられるため、実質70%の負担になるのでしたね。

返礼品の有無の違い

個人版ふるさと納税では、各自治体から返礼品を送ってもらうことができます。

これが個人版ふるさと納税の一番の魅力ですよね。

それに対し、企業版ふるさと納税では、多くの場合返礼品はありません。

ふるさと納税企業版のメリットと注意点

ふるさと納税企業版のメリット

返礼品がないというと、なぜ企業はふるさと納税を使うのか、疑問に思えますね。

ただ、企業というのは、単純に損得だけでお金を払うとは限りません。

社会貢献という意味で、企業は寄付をするのです。

寄附をしていることをPRして、企業イメージの向上を図っている会社もあります。

企業版ふるさと納税制度を活用すれば、実質40%の負担で寄付ができることになります。

これが最大のメリットです。

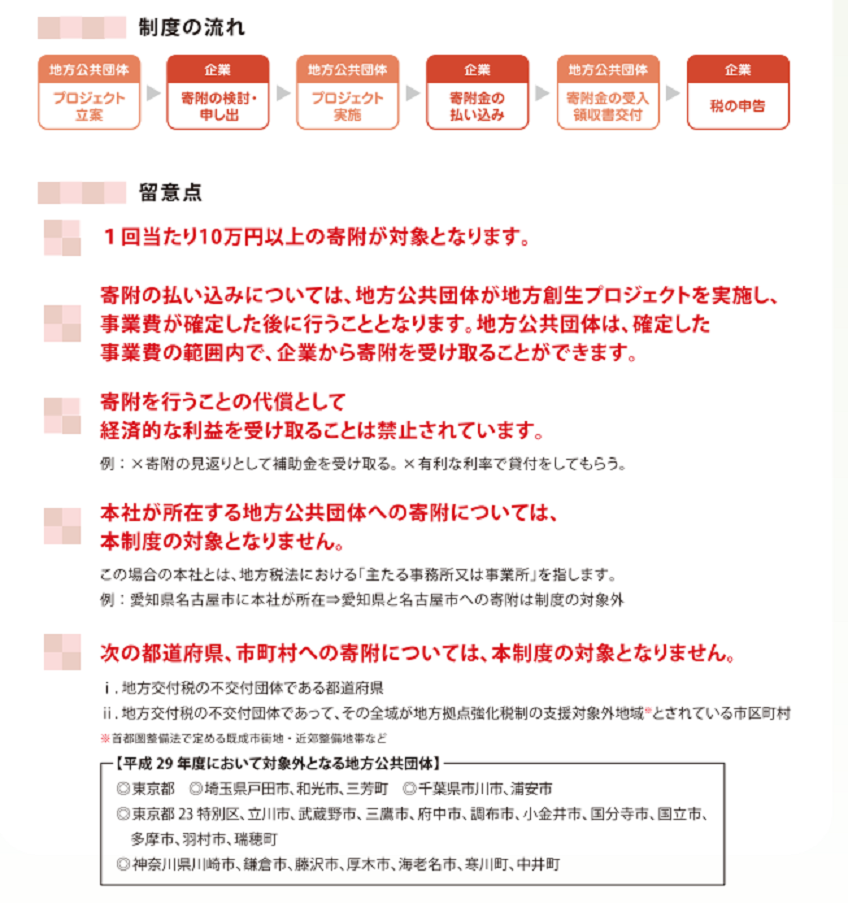

企業版ふるさと納税の注意点

企業版ふるさと納税をする場合の注意点は、次のとおりです。

◆1.期間が決まっている

企業版ふるさと納税制度は、恒久的な制度ではありません。2020年3月31日までに支出した寄付金が対象です。

◆2.青色申告法人が対象

企業版ふるさと納税制度は、青色申告法人が対象です。会社設立からわずかで、提出期限までに青色申告承認申請書を税務署に提出していない場合や、提出期限までに申告書の提出ができなかった等の理由で、青色申告が取り消されている場合は、白色申告法人に該当しますので、企業版ふるさと納税制度の適用はありません。

◆3.本社のある自治体への寄付は対象外

企業版ふるさと納税の対象になる寄付金であったとしても、本店など主たる事務所等の所在する自治体に対する寄付は対象になりません。寄付先の自治体に注意しましょう。

◆4.対象とならない自治体がある

企業版ふるさと納税制度は、どの自治体にもある訳ではありません。地方交付税を受けていない財政に余裕がある自治体には、対象事業がありません。

企業版ふるさと納税制度は、地方創生を目的にしているからです。

◆5.寄附金10万円以上が対象

企業版ふるさと納税制度の寄附額には、下限があります。10万円です。それ以下の寄附額の場合は、企業版ふるさと納税制度の対象にはなりません。

◆6.控除には上限がある

企業版ふるさと納税には、控除の上限があります。多額に寄付した場合には、控除が一部受けられない可能性があります。

具体的には、法人事業税や法人住民税額の20%が控除上限となっています。

控除しきれない場合には、法人税から控除される制度となっていますが、それでも法人税額の10%という上限があります。

実質負担なしで寄付できる場合も

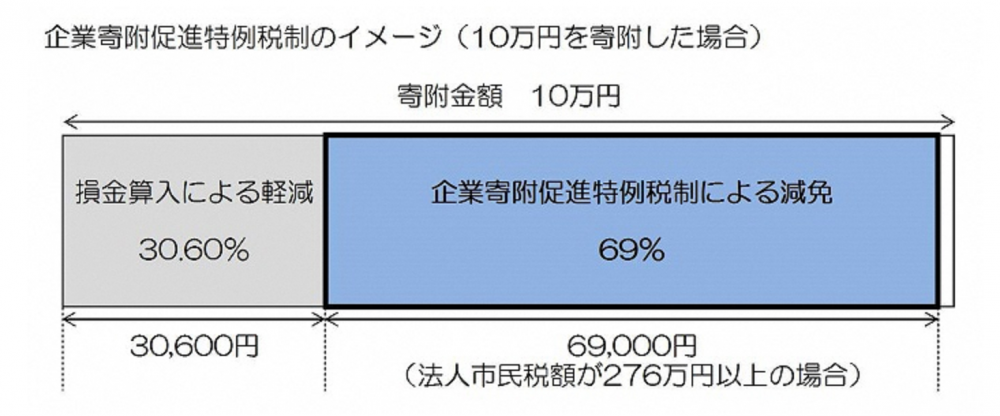

たとえば、名古屋市では、「企業寄附促進特例税制」が創設されました。

これは、対象となる寄付金の69%を法人住民税から控除するという制度です。

法人税等の30%損金と合わせると、寄附金のほぼ全額が控除されることになります。

詳細は →名古屋市が創設した法人市民税減免制度を忘れずに申請しよう

個人版ふるさと納税では、自治体間の競争が問題になっていますが、企業版ふるさと納税でも、自治体間の寄付争奪戦が静かに開始されているようです。

企業版ふるさと納税を検討されている企業は、名古屋市への寄付も検討されてはいかがでしょうか。

まとめ

今回は、企業版ふるさと納税の制度を説明し、注意点やメリットを解説しました。

この制度をうまく活用して、企業でもある地域の応援をされてはいかがでしょうか。

【投稿者:税理士 米津晋次】