サラリーマンにとってもあまり馴染みがない確定申告。

ましてやアルバイトにとっては確定申告はさらに遠いことです。

でも、アルバイトでも確定申告をした方がいい場合もあります。

そこで今回は、アルバイトが確定申告すべき場合や注意すべき点について説明します。

目次

確定申告とアルバイト|年間収入103万円以下

年間収入103万円以下で確定申告すべき場合

アルバイトをしていて、次のすべてに該当する場合には、確定申告をすることにより、年中で給与から天引きされた所得税の全額が還付されます。(1)年間給与収入が103万円以下

(2)今年所得税が控除されたときがある

(3)年末調整を受けていない

アルバイトでも月額収入が88,000円を超える月があると、その月は所得税が天引きされます。

年間給与収入が103万円以下であれば、所得税はかかりません。

給与所得控除65万円とどなたでも受けられる基礎控除38万円を足すと103万円になるからです。

パートさんの103万円の壁も、同じ理由です。

税務署が親切に自動的に所得税を戻してはくれません。

日本では、自主的に申告と納税を行う「申告納税制度」を採用しているからです。

確定申告とアルバイト|年間収入103万円超の場合

年間収入103万円を超えると扶養から外れる

年間のアルバイト給与収入が103万円を超える場合に注意していただきたいのが、親の所得税や住民税の扶養から外れることです。103万円を超えることを親に話しましょう。

そうしないと、親は自分の年末調整や確定申告であなたと扶養親族として申告してしまいます。

親は、子のアルバイト収入が103万円を超えるなんて思ってもいないからです。

そうすると、親がサラリーマンなら税務署から親の勤務先に扶養情報が間違っているから訂正しなさい、という通知が行きます。

親が自営業であれば、税務署から修正申告するような通知が届くと思います。

勤労学生控除を受けることができる

年間のアルバイト収入が103万円を超えると、通常は所得税がかかります。しかし、「勤労学生控除」という所得控除の制度を受けることにより、所得税の負担が軽くなったり、かからなくなったりします。

勤労学生控除の条件

勤労学生控除の対象となる勤労学生とは、その年の12月31日の現況で、次の3の全ての要件に該当する人です。(1)給与所得などの勤労による所得があること

(2)合計所得金額が65万円以下で、しかも(1)の勤労に基づく所得以外の所得が10万円以下であること

給与所得だけの人の場合は、年間アルバイト給与収入が130万円以下であれば、所得金額が65万円以下となります。

(3)高校・大学・高専・専修学校・各種学校の学生や生徒であること

勤労学生控除の金額

勤労学生控除の所得控除額は、27万円です。勤労学生控除を受けるためには

確定申告で勤労学生控除を受けるためには、学校長から必要な証明書の交付を受けて申告書に添付又は提示する必要があります。勤労学生控除を受けたいので、証明書を発行してほしい、と学校へ申し出てみてください。

確定申告とアルバイト|確定申告のやり方

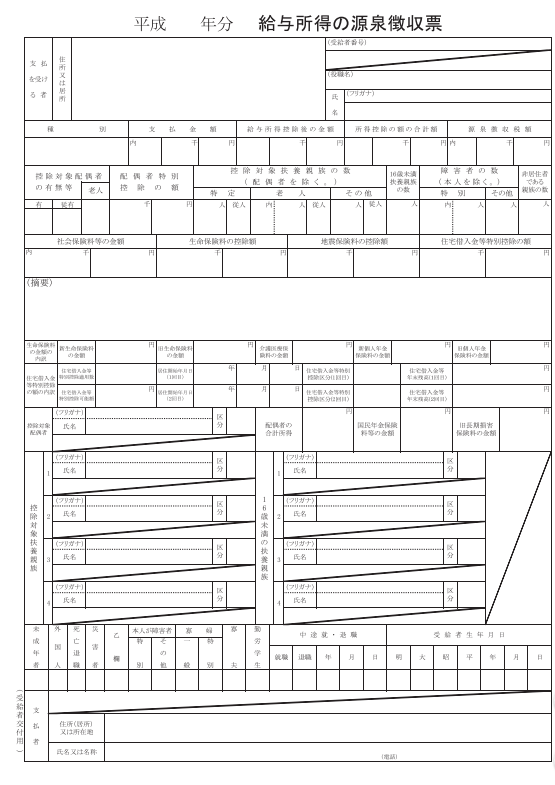

用意するのは給与所得の源泉徴収票

アルバイトの方が確定申告するのに必要な書類は、その年に勤務したすべての勤務先が発行した給与所得の源泉徴収票です。

アルバイトの方に源泉徴収票を発行しない会社も多くあるようですので、もらっていなければ発行を依頼しましょう。

もし、紛失した場合であっても、勤務先に再発行の依頼をしましょう。

会社には、給与所得の源泉徴収票の発行義務がありますので、遠慮する必要はありません。

なお、給与所得の源泉徴収票の様式が、平成28年分から変わっています。(縦に長くなりました)

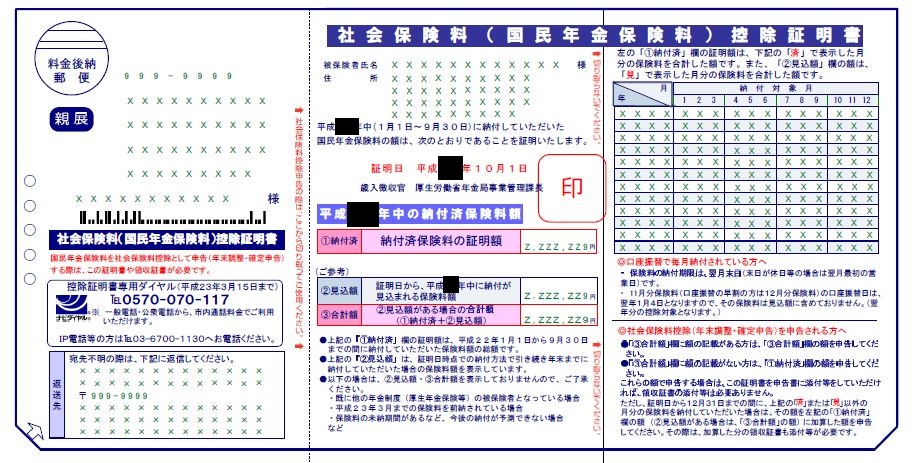

自分で負担した国民年金や生命保険がある場合

年間収入が103万円超で、自分で国民年金保険料や生命保険料を負担している場合は、社会保険料控除や生命保険料控除を受けることができ、所得税や住民税の負担が少なくなります。国民年金支払い額について、社会保険料控除を受けるには、日本年金機構が発行した社会保険料控除証明書が必要です。

もし、見当たらない場合は、すぐに再発行を依頼してください。

・ねんきん加入者ダイヤル 0570-003-004(ナビダイヤル)

【受付時間】月曜日~金曜日 午前8:30~午後7:00

また、生命保険料を負担している場合には、10月から11月ごろに送付されてくる「生命保険料控除証明書」が必要になります。

もし、紛失した場合には、生命保険会社に「生命保険料控除証明書」の再発行を依頼しましょう。

必要書類と通帳を持って税務書へ行こう

上記の給与所得の源泉徴収票や国民年金の社会保険料控除証明書、生命保険料控除証明書と、還付される税金を受け取る通帳をもって、税務署へ行って確定申告をしましょう。通常の確定申告期には、臨時開設される確定申告会場へ行きます。

そうすれば、確定申告の書き方の指導を受けられて、申告できるはずです。

→ 確定申告書の提出・相談はどこでできる?会場は?

5年以内なら確定申告ができる

過去のアルバイト収入について、還付を受けるための確定申告をしていない場合でも、諦める必要はありません。なぜなら、最大5年前の分まで確定申告をすることにより、所得税の還付を受けることができるからです。

まとめ

今回は、アルバイトが確定申告すべき場合や注意すべき点について説明しました。年間アルバイト収入が103万円以下で、所得税を天引きされたことがある場合には、勉強のためにも確定申告をしてみませんか。

年間アルバイト収入が103万円を超える場合には、必ず親へその旨を報告してくださいね。

【投稿者:税理士 米津晋次】